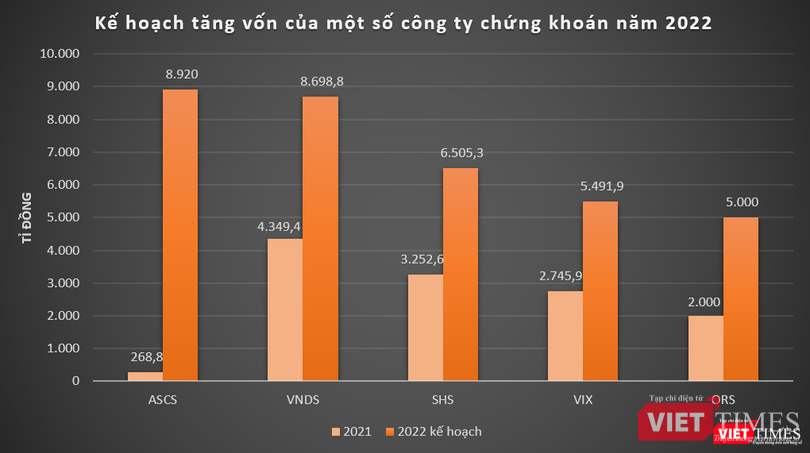

CTCP Chứng khoán Tiên Phong (Mã CK: ORS) vừa công bố tài liệu Đại hội đồng cổ đông thường niên năm 2022. Cuộc họp dự kiến tổ chức ngày 11/3/2022.

Tại đại hội lần này, HĐQT ORS sẽ trình cổ đông thông qua phương án phát hành/chào bán thêm 300 triệu cổ phiếu để tăng vốn điều lệ từ 2.000 tỉ đồng lên 5.000 tỉ đồng. Thời gian thực hiện dự kiến trong năm 2022.

Cụ thể, ORS dự kiến phát hành 200 triệu cổ phiếu cho cổ đông hiện hữu (tỉ lệ 1:1) với giá phát hành dao động từ 12.000 – 15.000 đồng/cp. Đồng thời, công ty chứng khoán này muốn chào bán thêm 100 triệu cổ phiếu với giá chào bán dự kiến từ 15.000 – 17.500 đồng/cp.

Đồng thời, HĐQT ORS dự trình cổ đông xem xét phương án phát hành 3.000 tỉ đồng trái phiếu (loại hình không chuyển đổi, không kèm chứng quyền, kỳ hạn tối đa 5 năm) nhằm mục đích tăng nguồn vốn trung dài hạn cho nghiệp vụ tự doanh, bảo lãnh phát hành, cho vay ký quỹ, chào bán chứng quyền có bảo đảm.

Với kế hoạch huy động vốn nêu trên, HĐQT ORS đặt mục tiêu doanh thu 1.981 tỉ đồng và lợi nhuận trước thuế 500 tỉ đồng trong năm 2022, lần lượt tăng trưởng 45,7% và 84,5% so với thực hiện năm 2021.

Được biết, sau khi đổi tên từ CTCP Chứng khoán Phương Đông thành CTCP Chứng khoán Tiên Phong và gia nhập hệ sinh thái ngân hàng TPBank, ORS đã thực hiện công cuộc tái cấu trúc toàn diện từ nguồn vốn, chiến lược kinh doanh, cơ cấu tổ chức quản trị và nhân sự.

Trong năm 2021, ORS đã hoàn tất đợt chào bán 100 triệu cổ phiếu ra công chúng, qua đó vốn điều lệ tăng gấp đôi lên mức 2.000 tỉ đồng. Thương vụ này giúp ORS thu về hơn 1.000,8 tỉ đồng.

|

Tương tự, sau khi về tay VPBank, CTCP Chứng khoán ASC (ASCS) đã chốt việc đổi tên thành CTCP Chứng khoán VPBank (VPBank Securities), và lên kế hoạch tăng vốn điều lệ lên gấp 33 lần, đạt mức 8.920 tỉ đồng, thông qua chào bán 865,12 triệu cổ phần cho cổ đông hiện hữu.

Nếu đợt chào bán diễn ra thuận lợi, VPBank Securities sẽ là công ty chứng khoán có quy mô vốn đứng thứ hai trên thị trường, chỉ xếp sau CTCP Chứng khoán SSI (vốn điều lệ 9.848 tỉ đồng).

Mới đây, CTCP Chứng khoán VIX (Mã CK: VIX) cũng chốt danh sách cổ đông phát hành thêm 274,59 triệu cổ phiếu với giá 15.000 đồng/cp. Vốn điều lệ sau khi chào bán dự kiến tăng gấp đôi, lên 5.491,9 tỉ đồng. Với số tiền 4.118,9 tỉ đồng dự kiến thu được từ việc chào bán cổ phiếu, VIX sẽ dành một nửa để bổ sung vốn cho hoạt động tự doanh và nửa còn lại để bổ sung vốn cho hoạt động giao dịch ký quỹ.

Trong khi đó, CTCP Chứng khoán Sài Gòn – Hà Nội (Mã CK: SHS) đang có kế hoạch phát hành hơn 325,2 triệu cổ phiếu cho cổ đông hiện hữu với mức giá 12.000 đồng/cp. Sau phát hành, vốn điều lệ của SHS dự kiến tăng gấp đôi lên 6.505,3 tỉ đồng.

Số tiền dự kiến thu được từ đợt chào bán cổ phiếu sẽ được SHS sử dụng để bổ sung vốn cho hoạt động giao dịch ký quỹ (60%) và bổ sung vốn cho hoạt động đầu tư kinh doanh cổ phiếu, trái phiếu, giấy tờ có giá (40%).

Trước đó, trong năm 2021, SHS đã phát hành gần 118 triệu cổ phiếu, bao gồm: 103,6 triệu cổ phiếu phát hành cho cổ đông hiện hữu với giá 13.500 đồng/cp; 4 triệu cổ phiếu phát hành theo chương trình ESOP với giá 12.000 đồng/cp; và 10,36 triệu cổ phiếu phát hành từ nguồn vốn chủ sở hữu. Tổng số tiền thu được từ các đợt chào bán cổ phiếu SHS là 1.447 tỉ đồng./.