Tờ Bloomberg mới đưa tin cho biết, Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank – Mã CK: VPB) đang trong giai đoạn đàm phán cuối cùng để bán hơn 1 tỉ cổ phiếu, tương đương 15% cổ phần cho Tập đoàn Tài chính Sumitomo Mitsui (SMFG) của Nhật Bản. Thương vụ này có trị giá ước tính khoảng 1,4 tỉ USD.

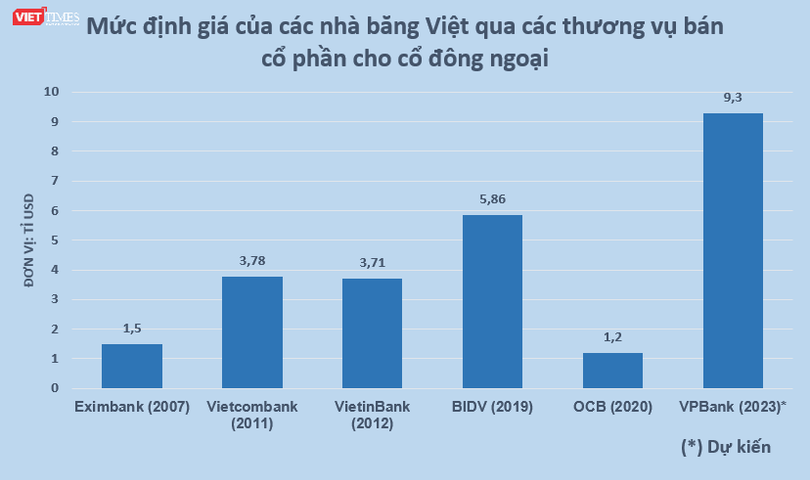

Như VietTimes từng đề cập, nếu bán thành công 15% vốn cho định chế tài chính hàng đầu Nhật Bản, VPBank sẽ có mức định giá lên tới 9,3 tỉ USD. Đây là mức định giá cao bậc nhất từng được ghi nhận của các nhà băng Việt khi bán vốn cho nhà đầu tư ngoại.

Trước VPBank, SMFG từng là cổ đông chiến lược của Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam (Eximbank - Mã CK: EIB).

Năm 2007, Sumitomo Mitsui Banking Corporation (SMBC) - thành viên của SMFG - đã chi ra 225 triệu USD (3.600 tỉ đồng) để sở hữu 66,1 triệu cổ phiếu EIB, chiếm 15% vốn của Eximbank. Với thương vụ này, Eximbank được định giá ở mức 1,5 tỉ USD.

Tới tháng 1/2023, SMBC cho biết đã bán thoả thuận 132,8 triệu cổ phiếu của Eximbank, qua đó không còn là cổ đông lớn tại ngân hàng này.

|

Mizuho Bank và Vietcombank

Năm 2011, một định chế tài chính Nhật Bản khác là Mizuho Bank cũng công bố khoản đầu tư 567,3 triệu USD để đổi lấy 15% cổ phần của Ngân hàng TMCP Ngoại Thương Việt Nam (Vietcombank – Mã CK: VCB).

Đây từng được đánh giá là thương vụ mua bán sáp nhập lớn nhất tại thời điểm đó giữa một doanh nghiệp nước ngoài với một doanh nghiệp Việt Nam.

Tạm tính theo mức giá mà Mizuho Bank đã bỏ ra, Vietcombank được định giá ở mức 3,78 tỉ USD.

Đầu năm 2023, Hội đồng quản trị Vietcombank đã thông qua việc chào bán riêng lẻ 307,6 triệu cổ phiếu, tương đương 6,5% tổng số cổ phần lưu hành, cho Mizuho (46,1 triệu cổ phiếu) và các nhà đầu tư khác (261,4 triệu cổ phiếu).

Nếu thực hiện thành công, quy mô vốn điều lệ của Vietcombank dự kiến tăng lên mức 50.401,4 tỉ đồng.

Kế hoạch chào bán riêng lẻ 6,5% cổ phần đã được Vietcombank đưa ra từ năm 2019 song vẫn chưa thể hoàn tất.

KEB Hana Bank và BIDV

Tháng 11/2019, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV – Mã CK: BID) đã hoàn tất bán 15% cổ phần cho KEB Hana Bank.

Cụ thể, BIDV đã phát hành riêng lẻ cho đối tác Hàn Quốc hơn 603,3 triệu cổ phần với tổng giá trị giao dịch gần 20.300 tỉ đồng. Với mức giá này, BIDV được định giá ở mức 5,86 tỉ USD.

Hậu giao dịch, vốn điều lệ của BIDV đã tăng từ 34.187 tỉ đồng lên 40.220 tỉ đồng. Đồng thời, KEB Hana Bank cũng trở thành cổ đông lớn thứ 2 tại BIDV.

MUFG và VietinBank

Tỷ lệ sở hữu của Mitsubishi UFJ Financial Group (MUFG) tại Ngân hàng TMCP Công Thương Việt Nam (VietinBank - Mã CK: CTG) lên tới gần 20% - vượt xa mức 15% mà các đối thủ đồng hương đang sở hữu ở các nhà băng Việt Nam.

Năm 2012, MUFG đã rót 743 triệu USD (tương đương 15.465 tỉ đồng) để đổi lấy 20% cổ phần VietinBank, tương ứng với mức định giá 3,71 tỉ USD.

Aozora Bank và OCB

Năm 2022, một định chế tài chính Nhật Bản khác là Aozora Bank đã hoàn tất thương vụ đầu tư mua 15% cổ phần của Ngân hàng TMCP Phương Đông (OCB). Thương vụ giúp OCB tăng vốn điều lệ từ 7.898 tỉ đồng lên 8.767 tỉ đồng, đồng thời thiết lập mức định giá hơn 1 tỉ USD./.