Cuối năm ngoái, giới đầu tư bất ngờ xen lẫn hoài nghi khi “cá bé” An Quý Hưng (Công ty TNHH An Quý Hưng) thâu tóm “cá lớn” Vinaconex (Tổng công ty Xây dựng và Xuất nhập khẩu Việt Nam; Mã: VCG), bằng cách chi ra số tiền khổng lồ 7.400 tỷ đồng để đổi lấy 57% cổ phần từ SCIC. Cùng thời điểm, 22% vốn khác cũng được Viettel nhượng lại cho tư nhân, ở đây là Công ty TNHH Bất động sản Cường Vũ.

| An Quý Hưng và “thế trận” Vinaconex hậu đấu giá... |

“Vinaconex sẽ ra sao trong "phiên bản" An Quý Hưng?”, không ít thành viên thị trường vẫn đang tò mò về hình hài mới của cựu thành viên Bộ Xây dựng.

Nửa năm không dài nhưng đủ để chỉ dấu về một sự khởi đầu mới. Báo cáo cáo tài chính bán niên mà Vinaconex vừa công bố, dù chưa được soát xét, là một tài liệu tham chiếu nên xem.

Sự đi xuống trông thấy của lĩnh vực “lõi” - xây lắp

Thoạt nhìn, sau nửa năm dưới sự điều hành của tư nhân, hiệu quả kinh doanh của Vinaconex đã được cải thiện tương đối: lãi ròng 303,6 tỷ đồng, tăng trưởng 66% so với nửa đầu năm 2018.

Tuy vậy, nếu đi sâu phân tích thì bức tranh tài chính bán niên của Vinaconex không chỉ hoàn toàn màu của sự lạc quan. Vinaconex đã kiểm soát tốt chi phí giá vốn, chi phí tài chính và chi phí hoạt động, qua đó che lấp cả sự sụt giảm doanh thu ở mức 5% so với cùng kỳ năm trước.

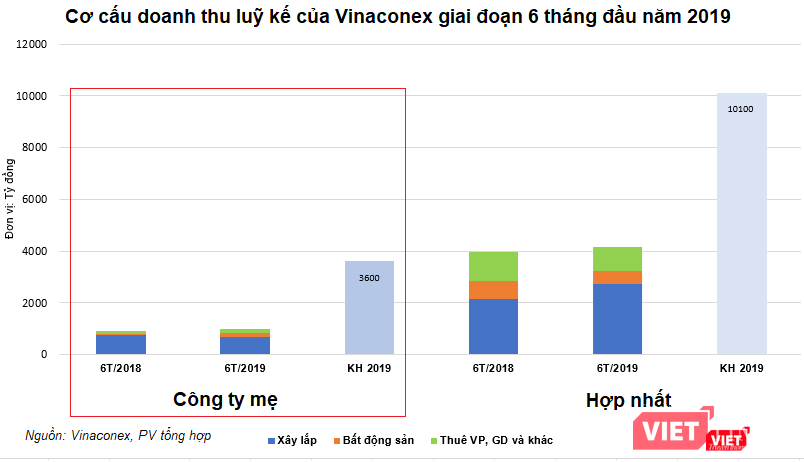

Lũy kế 6 tháng đầu năm 2019, tổng doanh thu thuần hợp nhất của Vinaconex đạt 3.957 tỷ đồng, bằng 39,18% kế hoạch doanh thu hợp nhất đề ra cho năm 2019. Có nghĩa, để về đích kế hoạch doanh thu năm, Vinaconex sẽ phải nỗ lực rất nhiều trong nửa cuối năm còn lại.

| Nhóm An Quý Hưng đang “căng” tiền sau thương vụ Vinaconex? |

Báo cáo tài chính riêng còn đem đến những dữ liệu suy thoái sâu hơn nữa về doanh thu. Theo đó, tổng doanh thu thuần lũy kế của Công ty mẹ đến cuối Quý 2 đạt 978 tỷ đồng, chỉ đạt 27,17% kế hoạch doanh thu của cả năm 2019. Nguyên nhân chính vẫn đến từ sự suy thoái của lĩnh vực lõi – xây lắp. Cụ thể, doanh thu xây lắp của công ty mẹ chỉ đạt 662 tỷ đồng, giảm 14,36% so với cùng kỳ năm trước.

|

Trong 6 tháng đầu năm 2019, Công ty mẹ đạt lợi nhuận thuần là 322 tỷ đồng, giảm 3,59% so với cùng kỳ năm ngoái và bằng 49,54% kế hoạch năm. Tuy nhiên, nếu loại trừ khoản thu nhập bất thường trong kỳ là 62 tỷ (năm 2018 không phát sinh) thì lợi nhuận sau thuế sẽ chỉ còn là 260 tỷ, giảm 22,15% so với cùng kỳ năm ngoái.

Tương tự, lợi nhuận sau thuế hợp nhất của Vinaconex đạt 303 tỷ, bằng 40,78% kế hoạch năm mặc dù khoản lợi nhuận có tăng mạnh so với cùng kỳ năm ngoái. Tuy nhiên, khoản lợi nhuận sau thuế hợp nhất này đã bao gồm khoản thu nhập bất thường khác là 74 tỷ (năm 2018 là 3 tỷ), vì vậy lợi nhuận sau thuế hợp nhất nếu loại bỏ khoản thu nhập bất thường này sẽ giảm xuống còn 229 tỷ, chỉ còn tăng 25,82% so với cùng kỳ năm ngoái.

Xét theo các chỉ số về hiệu quả hoạt động, mặc dù tỷ suất lợi nhuận gộp của Công ty mẹ tăng lên 11,66% trong 6 tháng đầu năm 2019 so với 6,59% của cùng kỳ năm trước và tỷ suất lợi nhuận hợp nhất cãi thiện nhẹ từ 11.09% năm 2018 lên 12.16% năm 2019 nhưng tỷ suất lợi nhuận gộp của lĩnh vực xây lắp của Vinaconex đã sụt giảm mạnh.

Cụ thể trong 6 tháng đầu năm 2019 tỷ suất lợi nhuận gộp này của Công ty mẹ giảm xuống còn 1,35% so với 3,23% cùng kỳ năm ngoái, và tỷ suất lợi nhuận gộp hợp nhất của mảng kinh doanh này giảm xuống còn 2,75% so với 4,15% cùng kỳ năm ngoái.

Qua đó, có thể thấy khả năng sinh lời từ các hoạt động kinh doanh chính của Vinaconex đang không thực sự ổn định, đặc biệt là ảnh hưởng suy giảm mạnh của tỷ suất lợi nhuận của mảng xây lắp. Mà nhắc lại, Vinaconex vốn có thế mạnh truyền thống trong lĩnh vực xây lắp, là công ty đi tiên phong trong ngành xây lắp ở khu vực phía Bắc kể từ khi thành lập.

|

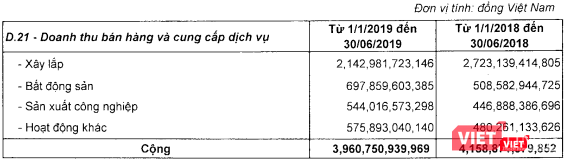

| Chi tiết doanh thu hợp nhất lũy kế của Vinaconex giai đoạn 6 tháng đầu năm 2019 (Nguồn: Vinaconex) |

Việc doanh thu hợp nhất từ bất động sản (tăng 37% lên 698 tỷ đồng), doanh thu sản xuất công nghiệp (tăng 22% lên 544 tỷ đồng) và các hoạt động khác (tăng 20% lên 576 tỷ đồng) của VCG cải thiện mạnh – trái ngược với sự đi xuống của mảng xây lắp liệu chỉ dấu rằng tổng công ty này đang có sự “bẻ lái” về chiến lược?

Thực tế, tại Đại hội đồng cổ đông (ĐHĐCĐ) thường niên diễn ra hôm 28/6 vừa rồi, Chủ tịch HĐQT Đào Ngọc Thanh từng khẳng định với các cổ đông, rằng Vinaconex đang chuyển hướng trọng tâm sang lĩnh vực bất động sản.

Mặc dù trình cổ đông một kế hoạch kinh doanh đầy tham vọng cho năm 2019, trong đó nêu rõ tổng doanh thu kế hoạch của Công ty mẹ là 3.600 tỷ đồng và doanh thu hợp nhất là 10.100 tỷ đồng, nhưng thông tin chi tiết về doanh thu xây lắp và các lĩnh vực kinh doanh khác lại không được ban lãnh đạo Vinaconex công bố cụ thể. Báo cáo của Hội đồng quản trị và Ban điều hành về các kế hoạch trọng tâm của năm 2019 cũng không đề cập rõ ràng và cụ thể mục tiêu tăng trưởng doanh thu của từng lĩnh vực kinh doanh.

Nên biết, nguồn doanh thu từ hoạt động xây lắp của Vinaconex trong thời gian qua đạt được chủ yếu đến từ các hợp đồng cũ, hợp đồng bảo hành và nguồn thu ngoài lề. Bởi lẽ, công tác đấu thầu tìm kiếm công trình mới chậm, hầu như các công trình chủ yếu từ năm 2018 chuyển sang.

Nguồn lực “né” dự án trọng điểm?

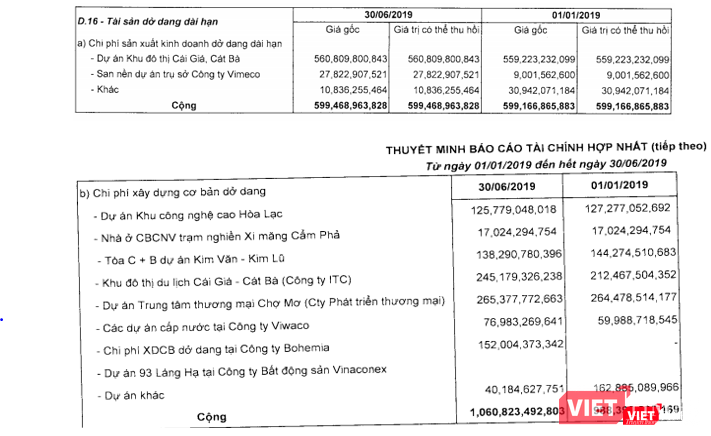

BCTC hợp nhất Quý 2/2019 của Vinaconex ghi nhận giá trị tài sản dở dang dài hạn đạt 1.060 tỷ đồng vào ngày 30/6/2019, tăng khoảng 72 tỷ đồng so với hồi đầu năm.

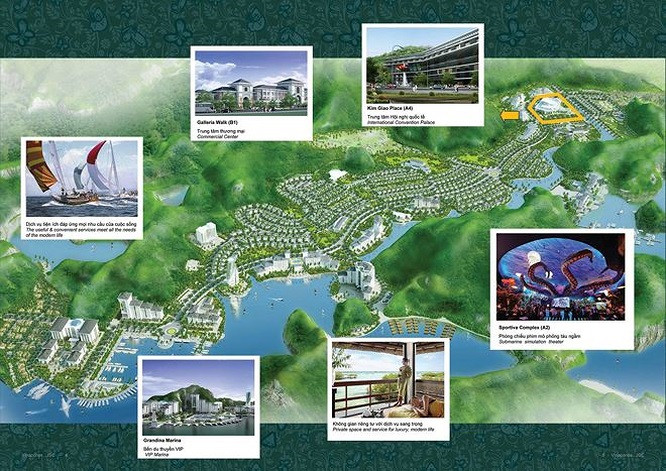

Trong đó, dự án Khu đô thị du lịch Cái Giá - Cát Bà (do công ty con là Vinaconex ITC - Mã CK: VCR quản lý trực tiếp) chiếm tỷ trọng lớn nhất.

| Sự thăng hoa phi thường của cổ phiếu VCR: Cơn gió nào? |

Sau ngày Vinaconex đổi chủ - với “tầm nhìn” của nhóm chi phối (An Quý Hưng) - Cát Bà Amatina bỗng được “tái khởi động” – dù mới chủ yếu là trong tuyên bố. Không chỉ vậy, nói với cổ đông hôm 28/6/2019, Chủ tịch Vinaconex Đào Ngọc Thanh nhiều lần khẳng định dự án Cát Bà Amatina là “dự án trọng tâm đầu tư” của Vinaconex trong thời gian tới.

Tuy nhiên, theo báo cáo tài chính bán niên 2019, tiến độ “rót vốn” của Vinaconex vào dự án Cát Bà Atamina trong 6 tháng đầu năm vẫn còn khá chậm chạp.

Cụ thể, tại thời điểm 30/6/2019, chi phí sản xuất kinh doanh dở dang dài hạn của dự án mới đạt 560,8 tỷ đồng - gần như “đứng yên” so với đầu năm; Chí phí xây dựng cơ bản dở dang cũng chỉ tăng rất nhẹ (32,7 tỷ đồng), đạt 245,18 tỷ đồng.

|

| Chi tiết khoản mục Tài sản dở dang dài hạn của Vinaconex tính đến ngày 30/6/2019 (Nguồn: Vinaconex) |

Tương tự Cát Bà Atamina, một số dự án khác được Vinaconex triển khai trong nhiều năm cũng có tốc độ tăng trưởng “đầu tư” khá chậm, như Dự án Khu công nghệ cao Hòa Lạc và Dự án Trung tâm thương mại Chợ Mơ với giá trị chi phí xây dựng cơ bản dở dang đạt lần lượt là 125,7 tỷ và 265 tỷ đồng.

Thay vào đó, chi phí xây dựng cơ bản dở dang trong nửa đầu năm 2019 lại tăng mạnh ở dự án cấp nước của công ty Viwaco hay đặc biệt là công ty Bohemia (với giá trị ghi nhận đạt 152 tỷ đồng).

Áp lực nguồn vốn và câu chuyện “bẻ lái”

VCR tới cuối tháng 6/2019 có vốn điều lệ 360 tỷ đồng cùng khoản lỗ lũy kế 84 tỷ đồng, khó lòng có thể đáp ứng các yêu cầu về tài chính của dự án Cát Bà Amatina. Vinaconex với tỷ lệ sở hữu chớm quá bán (53,5%) – và với “tầm nhìn” của nhóm cầm quyền – tự nguyện làm bên thu xếp vốn chính yếu.

|

| Dự án Cát Bà Amatina (Cái Giá) liệu có là một "canh bạc"? |

Công ty mẹ của VCR trở thành nhà đầu tư duy nhất mua trọn 300 tỷ đồng trái phiếu không có tài sản đảm bảo mà VCR phát hành. Phần lớn số tiền thu về (khoảng 284 tỷ đồng) sẽ được VCR dùng để thực hiện nghĩa vụ nộp tiền sử dụng đất và phạt chậm nộp cho Hải Phòng. Hay nói cách khác, khoản tiền hàng trăm tỷ đồng của Vinaconex mới chỉ mang ý nghĩa tránh cho dự án bị thu hồi. Khi biết rằng, quy mô giai đoạn 1 của dự án có tên thương mại là Cát Bà Amatina đã lên tới 5.920 tỷ đồng.

Đặt cược vào Cát Bà Amatina (Cái Giá) đồng nghĩa với Vinaconex sẽ tiếp tục đổ thêm nhiều nghìn tỷ đồng vào dự án này (hiện đã đặt cọc trước 140 tỷ đồng cho trương vụ trái phiếu). Không phủ nhận tiềm năng của dự án nằm cạnh Vườn quốc gia Cát Bà, song áp lực cạnh tranh là không nhỏ đến từ những Hạ Long, Vân Đồn cách đó không xa, và từ chính những đại dự án tại Cát Bà của các “ông lớn” như Sungroup, Flamingo....

Và nữa, cho đến nay cổ đông của cả VCR lẫn Vinaconex vẫn chưa có những hình dung cụ thể về một kế hoạch kinh doanh hiệu quả với dự án này.

Trong bối cảnh như vậy, không ít cổ đông mong muốn sẽ không phải đặt tiền của mình vào những "canh bạc" như Cái Giá hay phần nào là cả Splendora. Bất động sản chưa bao giờ là ngành nghề kinh doanh chính của tổng công ty này, trong khi đó mảng xây lắp lại chưa được đầu tư đúng mức.

Bởi vì, để tiếp tục đầu tư những dự án này, theo chia sẻ của cổ đông tại ĐHĐCĐ 2019 của Vinaconex, các bên góp vốn (bao gồm Vinaconex) sẽ phải tiếp tục rót hàng nghìn tỷ đồng vào Cái Giá và An Khánh JVC.

Có nghĩa, Vinaconex sẽ phải chịu áp lực tiềm ẩn về nguồn vốn rất lớn trong thời gian tới, trong trường hợp muốn triển khai những đại dự án bất động sản như Cát Bà Amatina và Splendora.

|

| Dự án Splendora đã hoàn thành giai đoạn 1. (Ảnh: VT) |

Nên nhớ, quy mô vay và nợ thuê của công ty đang có xu hướng gia tăng với tổng giá trị ghi nhận cuối kỳ đạt 3.915,7 tỷ đồng, tăng hơn 334 tỷ đồng so với đầu năm.

Thực tế này đặt ra đòi hỏi ban lãnh đạo Vinaconex phải cân nhắc một cách nghiêm túc ý định chuyển hướng từ xây lắp sang đầu tư bất động sản mà ông Đào Ngọc Thanh đã tuyên bố.

Bởi như đã phân tích, kinh doanh bất động sản là lĩnh vực đầu tư đòi hỏi có vốn lớn, cần có quỹ đất lớn, thời gian thu hồi vốn dài và rủi ro có thể cao hoặc phát sinh lỗ, lợi nhuận không ổn định nếu không có chiến lược và kế hoạch phát triển lâu dài, bền vững. Trong khi đó, hoạt động xây lắp là thế mạnh truyền thống của Vinaconex - như đã phân tích - dường như đang bị xem nhẹ hơn.

| Chủ tịch Vinaconex: Chúng tôi bỏ 7.400 tỷ đồng thì ký 1.000 tỷ đồng có sao (?!) |

Thị trường kỳ vọng Vinaconex phải được củng cố, chấm dứt những bất ổn để định vị lại chiến lược kinh doanh một cách phù hợp, có sự thay đổi về chất ở các lĩnh vực kinh doanh then chốt, đẩy mạnh hoạt động xây lắp truyền thống và phát huy các thế mạnh vốn có khác của tổng công ty, thực hành quản trị doanh nghiệp chuẩn mực. Chỉ có thế mới hy vọng vào sự phục hồi để phát triển 1 thương hiệu xây lắp có nguy cơ chìm vào quên lãng như nhiều tổng công ty Nhà nước sau cổ phần hóa./.