|

Kết quả kinh doanh 9 tháng đầu năm 2020 của các ngân hàng cho thấy dù lợi nhuận vẫn tăng nhưng rủi ro từ nợ xấu cũng ngày càng lớn.

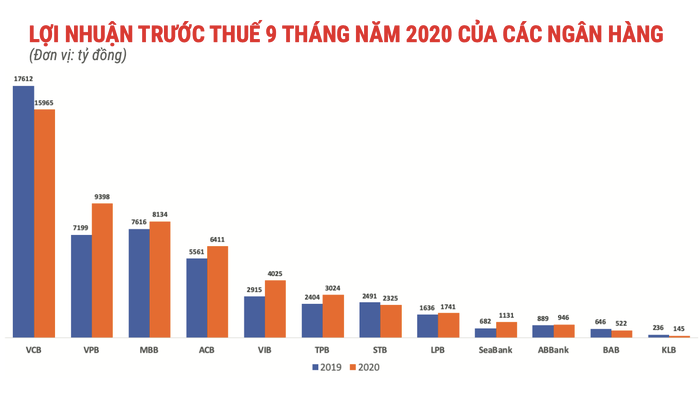

Như VnEconomy đã đưa tin, tính đến thời điểm cuối quý 3/2020, nhiều ngân hàng đã cán đích lợi nhuận do đặt kế hoạch năm rất thận trọng. Tuy nhiên, khi được so với cùng kỳ năm trước chỉ tiêu này vẫn có mức tăng trưởng đáng kể.

Trong đó, lợi nhuận trước thuế tăng trưởng 2 chữ số có với cùng kỳ gồm có ACB tăng 15,3%; VPBank tăng 30,5%; NCB tăng 20,1%; VIB tăng 38,1%; TPB tăng 25,7%; MSB tăng 56,6%; SeaBank tăng 65,8%. Các ngân hàng tăng trưởng lợi nhuận thấp hơn gồm MBBank tăng 6,8%; LienVietPostBank tăng 6,4%; ABBank tăng 6,4%. Mức tăng trưởng lợi nhuận trung bình của 18 ngân hàng đã công bố báo cáo tài chính khoảng 10%.

|

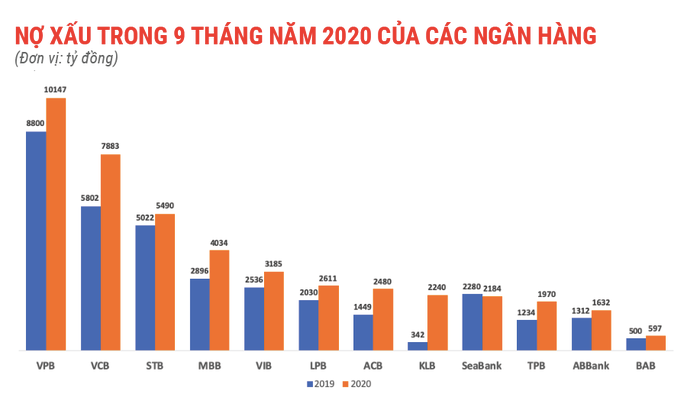

Ở một khía cạnh khác, nợ xấu trong 9 tháng đầu năm của hầu hết các ngân hàng cũng bắt đầu tăng nhanh.

Cụ thể tại Vietcombank, nợ xấu tăng 36% so với đầu năm, đạt gần 7.885 tỷ đồng. Quy mô nợ nhóm 3 (nợ dưới tiêu chuẩn) tăng hơn bốn lần lên 2.923 tỷ đồng; nợ nhóm 4 (nợ nghi ngờ) tăng gấp ba lần. Tỷ lệ nợ xấu trên tổng dư nợ tăng từ 0,79% lên 1,01%.

Còn tại VPBank, tổng nợ xấu đến cuối quý 3 là 10.147 tỷ đồng, tăng 15%. Trong đó, nợ nhóm 3 tăng 15%, nợ nhóm 5 tăng 36%. Nợ xấu trên tổng dư nợ tăng từ 3,42% lên 3,65%.

Xu hướng tăng nợ xấu còn thể hiện trên các ngân hàng khác như tại MBB tăng 39,2%; SaiGonBank tăng 4,3%; KienLongBank tăng 555%; VIB tăng 26%...

Chỉ riêng có 2 ngân hàng gồm SeaBank và NCB có nợ xấu giảm. Cụ thể, nợ xấu nội bảng cuối tháng 9 NCB là 720 tỷ đồng, giảm 10 tỷ đồng. Còn tại SeaBank, nợ xấu là 2.184 tỷ đồng, giảm 96 tỷ đồng, tỷ lệ nợ xấu giảm từ 2,31% xuống 2,23%.

|

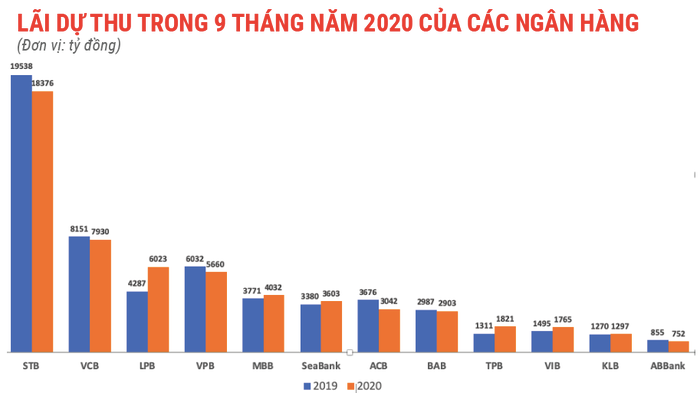

Số nợ xấu tăng lên nhưng phần lớn các ngân hàng thương mại cũng công bố lãi tăng. Thông thường, trong trường hợp này người ta sẽ nghĩ đến khoản mục “lãi dự thu” hoặc “chi phí dự phòng rủi ro”.

Bởi lẽ, với một món vay không thể đòi được nhưng ngân hàng vẫn có thể hạch toán vào sổ, vẫn ghi lãi dưới hình thức dự thu, tức tăng lợi nhuận trực tiếp. Hoặc giảm chi phí dự phòng rủi ro để ít bị khấu trừ lợi nhuận.

Trong kỳ này, khoản “lãi dự thu” không biến động nhiều, thậm chí gần nửa ngân hàng đã công bố báo cáo tài chính lại cho thấy xu hướng giảm. Như vậy, các ngân hàng lãi lớn chủ yếu do chưa mạnh tay trích lập dự phòng.

Theo chuyên gia Nguyễn Trí Hiếu, kết quả kinh doanh của nhiều ngân hàng vẫn ghi nhận kết quả khả quan là nhờ cắt giảm chi phí và đa dạng hóa nguồn thu, không quá phụ thuộc vào nghiệp vụ tín dụng.

“Tuy nhiên, một khi con số nợ xấu bị lộ rõ, các khoản chi phí dự phòng tăng mạnh sẽ ăn mòn lợi nhuận ngân hàng trong các quý tới”, ông Hiếu nhấn mạnh.

Theo VnEconomy