|

| Vốn hoá càng lớn, số trái phiếu có tài sản bảo đảm là cổ phiếu PDR của Phát Đạt cũng lớn theo |

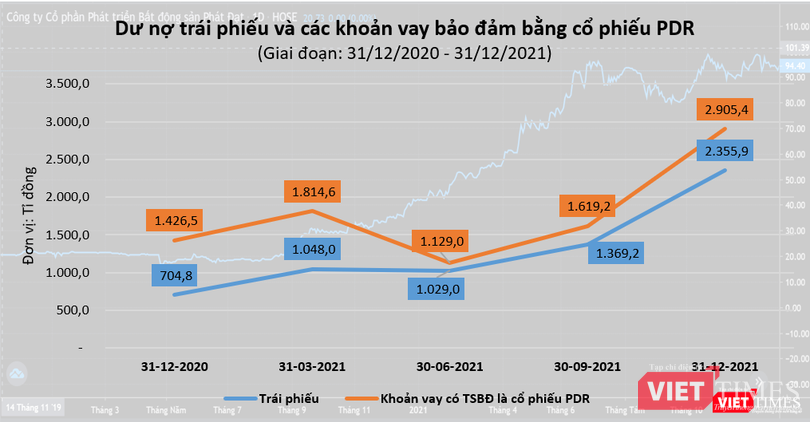

Theo thống kê của VietTimes, tính đến ngày 31/12/2021, dư nợ các khoản vay và trái phiếu có bảo đảm bằng cổ phiếu PDR của CTCP Phát triển Bất động sản Phát Đạt (Phát Đạt) lên tới 2.905,4 tỉ đồng, tăng gấp đôi so với thời điểm cuối năm 2020.

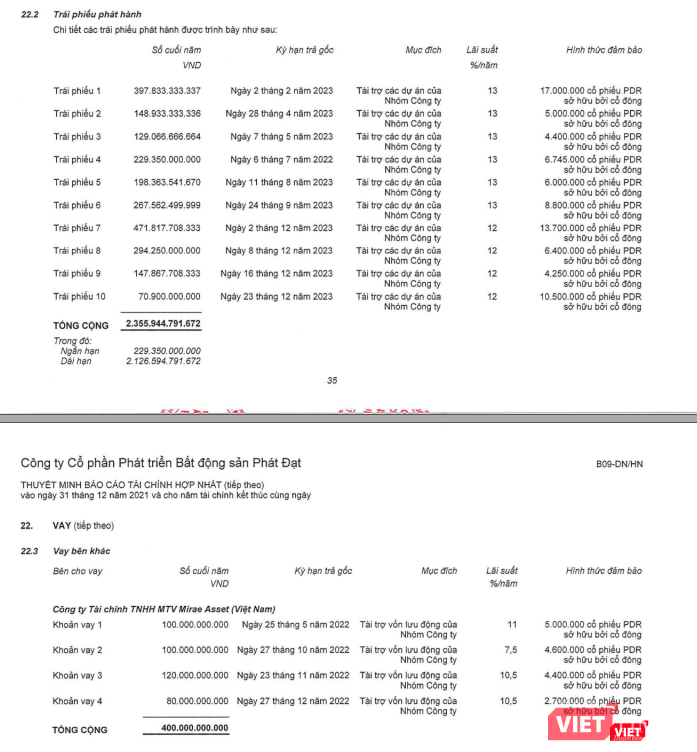

Trong đó, trái phiếu chiếm tới 81%, với 2.355,9 tỉ đồng, tăng gấp 3 lần so với đầu năm. Số trái phiếu này có lãi suất từ 12%-13%/năm, bảo đảm bằng 82,79 triệu cổ phiếu PDR.

Bên cạnh đó, Phát Đạt còn vay 400 tỉ đồng từ Công ty TNHH MTV Mirae Asset (Việt Nam) với lãi suất dao động từ 7,5% - 11%/năm để tài trợ vốn lưu động cho nhóm công ty. Các khoản vay này được bảo đảm bằng 16,7 triệu cổ phiếu PDR.

|

Ít năm trở lại đây, trái phiếu dần trở thành kênh huy động vốn trọng yếu, nhưng cũng có chi phí ‘đắt đỏ’ bậc nhất của Phát Đạt.

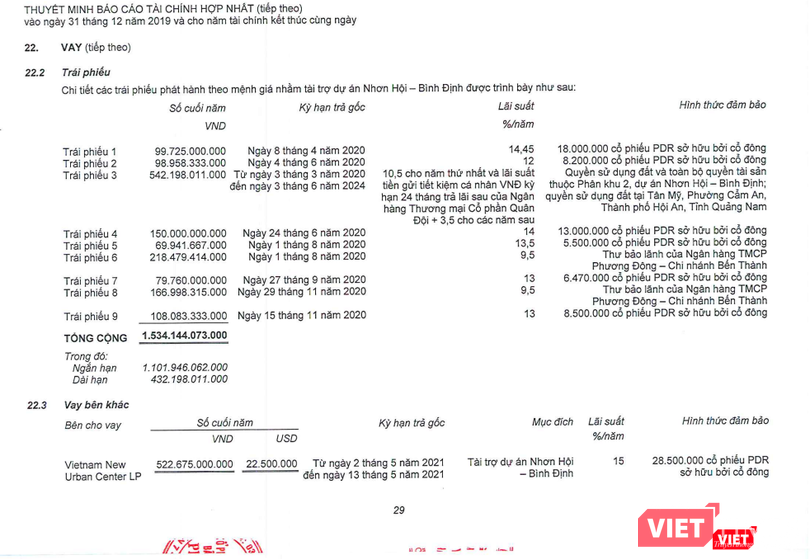

Năm 2019, doanh nghiệp bất động sản này có 9 đợt phát hành trái phiếu. Trong đó có thể kể tới lô trái phiếu 200 tỉ đồng, phát hành vào ngày 8/4/2019, có kỳ hạn 1 năm, với lãi suất lên tới 14,45%/năm (được bảo đảm bằng 18 triệu cổ phiếu PDR); hay lô trái phiếu 150 tỉ đồng, phát hành ngày 24/6/2019, kỳ hạn 1 năm, với lãi suất lên tới 14%/năm (được bảo đảm bằng 13 triệu cổ phiếu PDR). Tại ngày 31/12/2020, doanh nghiệp bất động sản này có dư nợ trái phiếu ở mức 704,8 tỉ đồng. Ngoại trừ lô trái phiếu phát hành lần 3 năm 2019, cả 3 lô trái phiếu phát hành trong năm 2020 đều có mức lãi suất 13%/năm, được bảo đảm bằng 44,25 triệu cổ phiếu PDR. Nhấn mạnh rằng, các lô trái phiếu kể trên có mức lãi suất thuộc hạng hàng đầu trên thị trường trái phiếu Việt Nam, vượt xa lãi suất cho những lô trái phiếu 11,5%/năm đang gây xôn xao của Tân Hoàng Minh.

|

Trong khi đó, Phát Đạt ghi nhận khoản vay 100 tỉ đồng tại Ngân hàng TMCP Phương Đông (OCB) – Chi nhánh Bến Thành, với lãi suất khá ‘mềm’, chỉ 9,8%/năm. Khoản vay này được bảo đảm bằng 14 triệu cổ phiếu PDR và không còn được ghi nhận trên báo cáo tài chính hợp nhất đã kiểm toán năm 2021 của Phát Đạt.

Dù ‘nặng gánh’ trái phiếu, trong năm 2021, Phát Đạt vẫn thu xếp tài sản thế chấp cho ngân hàng để đảm bảo cho nghĩa vụ vay vốn của CTCP Bất động sản DKRB (nay là CTCP Danh Khôi Miền Bắc) và CTCP Đầu tư Danh Khôi Holdings (DKRH).

Như VietTimes từng đề cập, vào tháng 12/2020, DKRH đã góp vốn thành lập một loạt pháp nhân, bao gồm: CTCP Bất động sản ADK (ADK), CTCP Bất động sản BDK (BDK), CTCP Bất động sản CDK (CDK), Công ty TNHH Bất động sản EDK (EDK), Công ty TNHH Bất động sản GDK (GDK), Công ty TNHH Bất động sản (HDK), Công ty TNHH Bất động sản IDK (IDK).

Ít tuần sau khi thành lập, các pháp nhân này được Phát Đạt chuyển nhượng loạt khu đất thuộc dự án Khu đô thị du lịch sinh thái Nhơn Hội tỉnh Bình Định (Nhơn Hội NewCity). Sau khi nhận chuyển nhượng, các pháp nhân như ADK, BDK, hay CDK lại đem các khu đất này thế chấp tại Ngân hàng TMCP Đại chúng Việt Nam – Chi nhánh Tp. HCM (PVcomBank).

Trong khi đó, tính đến cuối năm 2021, PDR còn ghi nhận tới 1.525,5 tỉ đồng phải thu liên quan tới nhóm Danh Khôi Holdings, bao gồm: DKRH (497,5 tỉ đồng), IDK (308 tỉ đồng), NTR (306 tỉ đồng), CDK (251 tỉ đồng) và HDK (163 tỉ đồng)./.