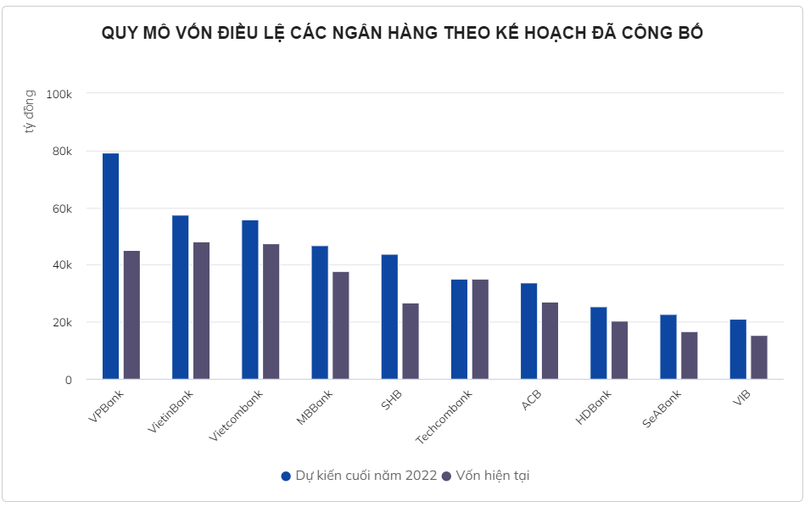

Theo thống kê của Zing, trong số 27 ngân hàng niêm yết hiện nay, đã có tới 17 nhà băng công bố kế hoạch tăng vốn trong năm nay. Cùng với nhóm ngân hàng quốc doanh (VietinBank, Vietcombank và BIDV), năm nay sẽ chứng kiến làn sóng tăng vốn mạnh mẽ của nhóm ngân hàng tư nhân như VPBank, MBBank, ACB, SHB, HDBank…

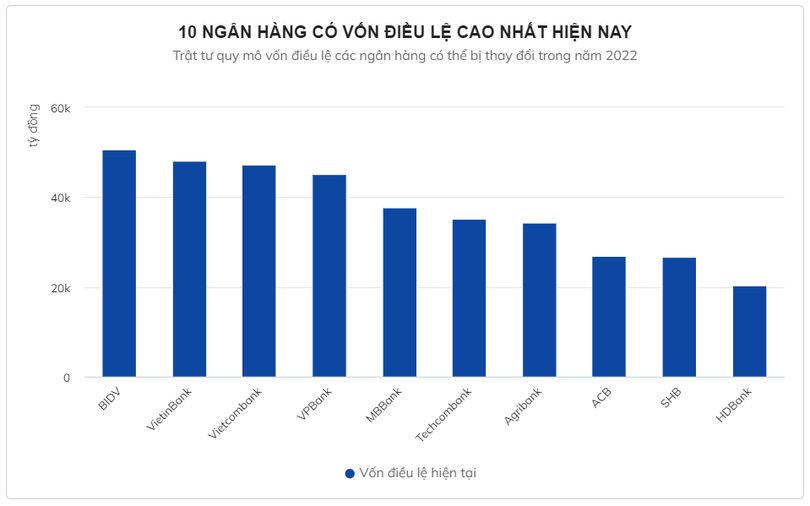

Những kế hoạch tăng vốn của nhóm ngân hàng này cũng dự kiến phá vỡ vị thế dẫn đầu về vốn của nhóm ngân hàng quốc doanh đã duy trì trong nhiều thập niên qua.

Trong 3 ngân hàng quốc doanh đã niêm yết gồm Vietcombank, VietinBank và BIDV, hiện duy nhất BIDV chưa công bố kế hoạch tăng vốn năm nay, trong khi Vietcombank và VietinBank đều đã thông qua kế hoạch tăng quy mô chỉ tiêu tài chính này.

|

| Vị thế dẫn đầu về vốn điều lệ của nhóm ngân hàng quốc doanh có thể bị phá vỡ trong năm nay. Ảnh: Hoàng Hà. |

Ngân hàng quốc doanh không còn dẫn đầu

Cụ thể, với việc tăng vốn điều lệ từ 37.234 tỷ lên 48.057 tỷ đồng năm vừa qua, VietinBank hiện là ngân hàng có vốn điều lệ cao thứ 2 hệ thống (sau BIDV). Năm nay, nhà băng này dự kiến tiếp tục dùng toàn bộ lợi nhuận sau trích quỹ năm 2021 để chia cổ tức bằng cổ phiếu và tăng vốn.

Năm 2021, lợi nhuận sau thuế riêng lẻ của VietinBank là 13.622 tỷ đồng và khoản lợi nhuận có thể chia cổ tức của ngân hàng là 9.624 tỷ. Nếu thực hiện được kế hoạch chia cổ tức năm nay, vốn điều lệ của VietinBank có thể tăng lên mức gần 57.700 tỷ.

Tuy nhiên, lãnh đạo ngân hàng cho biết quyết định phương án phân phối lợi nhuận chính thức sẽ phải dựa trên ý kiến phê duyệt của cơ quan Nhà nước có thẩm quyền.

Tương tự với Vietcombank, sau khi hoàn tất đợt tăng vốn từ 37.089 tỷ lên 47.325 tỷ đồng, nhà băng này dự kiến tiếp tục trình cổ đông kế hoạch chia cổ tức bằng cổ phiếu với phần lợi nhuận còn lại đến cuối năm 2021 để tăng vốn.

Trong đó, ngân hàng sẽ phát hành gần 856,6 triệu cổ phiếu mới (tỷ lệ 18,1%) để trả cổ tức cho cổ đông. Sau phát hành, vốn điều lệ ngân hàng dự kiến tăng lên mức 55.891 tỷ đồng.

Với kế hoạch kể trên, đến cuối năm 2022, VietinBank và Vietcombank có thể ghi nhận mức vốn điều lệ xấp xỉ 2,5 tỷ USD quy đổi. Tuy nhiên, cả 2 nhà băng này sẽ không còn duy trì vị thế dẫn đầu hệ thống về quy mô vốn, khi mà VPBank đang có kế hoạch tăng vốn điều lệ lên trên 79.000 tỷ đồng ngay trong năm nay.

|

Cụ thể, theo tài liệu họp cổ đông thường niên năm 2022, ban lãnh đạo VPBank đang có kế hoạch tăng vốn thêm 2 đợt trong năm nay.

Ở đợt 1, ngân hàng sẽ phát hành gần 2,24 tỷ cổ phiếu để tăng vốn từ nguồn vốn chủ sở hữu (tỷ lệ 50%). Sau phát hành, vốn điều lệ của VPBank sẽ tăng từ 45.057 tỷ lên 67.434 tỷ đồng. Ở đợt 2, ngân hàng sẽ phát hành riêng lẻ cho nhà đầu tư nước ngoài tối đa 15% vốn điều lệ, nâng vốn điều lệ lên mức 79.334 tỷ đồng.

Thông qua 2 giao dịch này, VPBank sẽ trở thành ngân hàng có vốn điều lệ cao nhất hệ thống, vượt xa nhóm ngân hàng quốc doanh như Vietcombank, VietinBank hay BIDV.

Dự kiến đợt phát hành riêng lẻ cho cổ đông ngoại sẽ được ngân hàng thực hiện ngay khi Ngân hàng Nhà nước và Ủy ban Chứng khoán chấp thuận.

Ngân hàng tư nhân ồ ạt tăng vốn

Một ngân hàng thương mại khác cũng đặt kế hoạch tham vọng tăng vốn khủng năm nay là MBBank, với mục tiêu tăng vốn điều lệ từ 37.783 tỷ lên 46.882 tỷ đồng.

Trong đó, vốn tăng thêm sẽ đến từ việc tiếp tục triển khai phương án tăng vốn 892,4 tỷ đã được cổ đông thông qua năm 2021 và 7.556 tỷ thông qua phát hành 755,6 triệu cổ phiếu để trả cổ tức năm nay (tỷ lệ 20%). Bên cạnh đó, MBBank cũng sẽ chào bán khoảng 65 triệu cổ phiếu riêng lẻ cho các nhà đầu tư để huy động thêm vốn.

Ước tính, tổng vốn ngân hàng có thể tăng thêm thông qua các giao dịch này là gần 9.100 tỷ.

Ngoài ra, với kế hoạch nhận chuyển giao bắt buộc một tổ chức tín dụng, vốn điều lệ của MBBank có thể còn tăng cao hơn con số 46.882 tỷ đồng như kế hoạch trên.

Tại phiên họp cổ đông tới đây, ban lãnh đạo SHB sẽ trình cổ đông kế hoạch tăng vốn điều lệ lên 36.459 tỷ đồng từ mức 26.674 tỷ hiện tại. Nhà băng cũng trình cổ đông kế hoạch phát hành tối đa 20% vốn cho nhà đầu tư chiến lược nước ngoài. Nếu hoàn thành đợt phát hành này, vốn điều lệ của SHB có thể chạm mức 43.750 tỷ đồng vào cuối năm nay.

|

Tương tự, ban lãnh đạo HDBank cũng đang có kế hoạch trình cổ đông thông qua tờ trình tăng vốn thêm 5.230 tỷ đồng năm nay. Mục tiêu đưa vốn điều lệ của HDBank dự kiến tăng lên mức 25.503 tỷ, tiếp tục duy trì vị thế trong nhóm 10 ngân hàng có vốn điều lệ lớn nhất.

Hiện tại, từ các ngân hàng tầm trung và lớn như ACB, VIB, SeABank, TPBank, OCB đến nhóm ngân hàng cỡ nhỏ như ABBank, NamABank, BacABank, VietABank, VietBank… đều có kế hoạch tăng thêm hàng nghìn tỷ đồng vốn điều lệ năm nay.

Theo kế hoạch các nhà băng đã công bố, hệ thống ngân hàng sẽ được bổ sung khoảng 120.000 tỷ đồng vốn điều lệ trong năm nay. Mức vốn điều lệ này sẽ giúp mở rộng đáng kể dư nợ tín dụng trong nền kinh tế, nhưng cũng là lượng cung cổ phiếu đáng kể để thị trường có thể hấp thụ trong thời gian ngắn.

Chia sẻ về kế hoạch tăng vốn của ngân hàng, ông Nguyễn Thanh Tùng, Phó tổng giám đốc Vietcombank, cho biết dù ngân hàng đã tăng vốn điều lệ lên 47.325 tỷ đồng, nhưng áp lực tăng vốn vẫn là rất lớn.

Hiện quy mô vốn điều lệ, hệ số an toàn vốn của Vietcombank và các ngân hàng thương mại Nhà nước vẫn ở mức khiêm tốn so với nhu cầu phát triển, cũng như chuẩn mực quốc tế.

Lãnh đạo Vietcombank cho rằng hạn chế về vốn dẫn đến hạn chế năng lực của các ngân hàng trong việc mở rộng kinh doanh, cung ứng vốn cho nền kinh tế, giảm sút thị phần huy động. Vì vậy, ngân hàng đề xuất Chính phủ cho phép giữ lại toàn bộ lợi nhuận để tăng vốn điều lệ và tăng giới hạn sở hữu của nhà đầu tư nước ngoài lên 35%.

Chia sẻ tại một hội nghị của NHNN, ông Phan Đức Tú, Chủ tịch HĐQT BIDV, cho biết tăng năng lực tài chính là điều kiện tiên quyết đối với ngân hàng để đáp ứng các chỉ số an toàn vốn theo tiêu chuẩn quốc tế.

Dù đã là nhà băng có vốn điều lệ cao nhất hệ thống, nhưng áp lực tăng vốn với BIDV vẫn hiện hữu trong bối cảnh ngân hàng đang thực hiện tiêu chuẩn Basel II nâng cao và Basel III.

Ông Tú cho rằng ngân hàng cần được tăng vốn thông qua hình thức phát hành cổ phiếu chia cổ tức từ nguồn lợi nhuận còn lại để cải thiện hệ số CAR trong bối cảnh yêu cầu về tỷ lệ an toàn vốn với các ngân hàng như BIDV ngày càng tăng cao.

Theo ZingNews