Báo cáo cập nhật ngành Logistics của SSI Research cho thấy, trong khi giá cước vận chuyển hàng rời và hàng lỏng khá ổn định trong thời kỳ dịch COVID-19 thì giá cước container đã tăng gấp 4 lần mức trước dịch. Đặc biệt, ở một số tuyến nhu cầu vận tải cao, giá cước thậm chí đã tăng tới 7-8 lần trong vòng 1 năm qua.

Những doanh nghiệp sở hữu đội tàu quy mô lớn đang được hưởng lợi từ xu thế này. Ngoài ra, việc tăng giá thuê tàu cũng giúp giá trị thị trường của đội tàu doanh nghiệp tăng lên đáng kể. Do vậy một số doanh nghiệp đã ghi nhận những khoản lợi nhuận đột biến từ việc thanh lý những con tàu có tuổi đời cao.

Với nhóm cảng biển, số liệu từ Tổng cục Thống kê cho thấy, tổng kim ngạch xuất nhập khẩu hàng hóa 6 tháng đầu năm 2021 đạt gần 320 tỷ USD, tăng hơn 32% so với cùng kỳ. Đáng chú ý, khối lượng hàng hóa container thông qua cảng biển cũng ghi nhận mức tăng trưởng cao nhất trong vài năm gần đây, đạt 12,7 triệu TEUs, tăng 25% cùng kỳ năm 2020.

|

| Đồ hoạ: Khánh An |

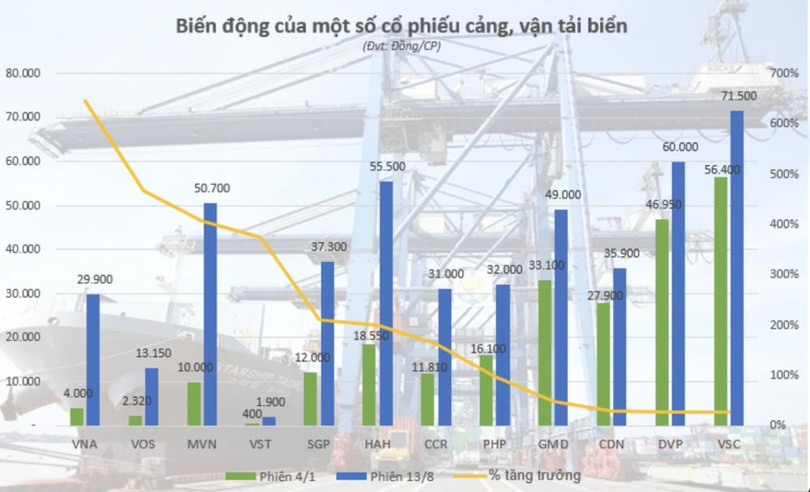

Trên thị trường chứng khoán, nhiều cổ phiếu cảng, vận tải biển đã nhanh chóng phản ứng với những thông tin tốt này và tăng mạnh thời gian qua, kể cả trong tháng 7, khi thị trường chung giảm sâu.

Từ cuối tháng 7, chỉ trong nửa tháng, mã MVN của Vinalines đã tăng gấp gần 3 lần, từ 18.000 đồng lên 50.700 đồng chốt phiên 13/8, sau khi có lúc lên đến gần 60.000 đồng trong phiên 12/8, với một chuỗi phiên tăng trần hết biên độ (15%) trên sàn UpCOM. Vốn hoá hiện nay của MVN gần 61.000 tỷ, tương đương 2,4 tỷ USD, nằm trong Top doanh nghiệp có vốn hoá lớn nhất cả nước.

Nhìn từ đầu năm, không chỉ MVN, nhiều cổ phiếu cảng biển, vận tải biển tăng bằng lần, từ 2-6 lần, như PHP tăng gấp đôi lên 32.000 đồng/CP chốt phiên 13/8, HAH tăng gấp 3 lần lên 56.500 đồng/CP, VOS tăng gấp 5,7 lần lên 13.150 đồng. Quán quân tăng giá thuộc về VNA với mức tăng gấp 7,5 lần chỉ sau hơn 8 tháng, cũng là mức kỷ lục trên cả 3 sàn chứng khoán.

Các cổ phiếu vận tải biển như VNA, VOS, HAH, MVN, VST nhìn chung có tốc độ tăng mạnh hơn so với nhóm cảng biển. Ở nhóm cảng, ngoài PHP, CCR, SGP tăng "bằng lần", các mã khác có tốc độ tăng dưới 100% như VSC (27%), DVP (28%), GMD (48%)..., dù vậy, đây cũng đã là mức rất cao so với thị trường chung.

Giá cước vận tải biển chưa hạ nhiệt cùng tiềm năng lưu chuyển hàng hoá vẫn là động lực tăng trưởng của cổ phiếu logistics. Trên thực tế, các doanh nghiệp nhóm này đã ghi nhận kết quả kinh doanh tích cực nửa đầu năm. Như MVN lãi 1.066 tỷ đồng, tăng gấp 8 lần cùng kỳ năm ngoái, HAH lãi sau thuế 183 tỷ đồng nửa đầu năm, gấp 2,6 lần. VOS lãi 222 tỷ đồng, trong khi năm ngoái lỗ 118 tỷ đồng. VNA lãi 69 tỷ đồng, gấp 30 lần cùng kỳ...

Tuy nhiên, một số nhà đầu tư đánh giá nhóm cổ phiếu cảng biển, logistics đã tăng quá nóng, dòng tiền đầu cơ dồn dập đổ vào với thanh khoản tăng mạnh, dẫn tới nguy cơ thiếu bền vững, cũng như đặt ra vấn đề dự báo triển vọng tăng trưởng trong nửa cuối năm, đặc biệt với nhóm vận tải biển.

Có còn dư địa?

Theo ông Đỗ Bảo Ngọc, Phó Tổng giám đốc Công ty Chứng khoán Kiến Thiết Việt Nam (VNCS), nếu nói về nền tảng, những năm vừa qua nhóm ngành cảng, vận tải biển gặp nhiều khó khăn, phản ánh qua BCTC của doanh nghiệp. Còn câu chuyện dịch bệnh COVID-19 xảy ra khiến việc thông thương trở nên khó khăn và đẩy giá vận tải biển tăng lên cao chỉ là vấn đề mang tính thời điểm.

Điều này có thể giúp các doanh nghiệp cải thiện kết quả kinh doanh trong thời gian gần đây và có thể trong cả năm 2021, tuy nhiên không phải doanh nghiệp nào thuộc nhóm này cũng được hưởng lợi lớn. Những doanh nghiệp đã có nền tảng, có đội tàu lớn thì mới tận dụng được những lợi thế này và tạo đột phá, phát triển bền vững. Trong khi đó, hầu hết doanh nghiệp quy mô vừa và nhỏ vẫn còn khó khăn và đà tăng của những cổ phiếu này chỉ mang tính chất hưởng lợi sóng ngành.

“Với dòng tiền đầu cơ, khi không mua được những cổ phiếu tốt nhất thì thường có xu hướng mua vào cổ phiếu khác cùng ngành dù không chất lượng bằng. Chính vì vậy, rủi ro của thị trường có thể tạo ra ở góc độ đến thời điểm các cổ phiếu này được định giá quá đắt, một khi dòng tiền đầu cơ rút khỏi mới thể hiện được cổ phiếu nào có giá trị”, ông Ngọc nhận định.

Công ty chứng khoán Agribank (Agriseco) cũng cho biết, dù vẫn được đánh giá là đang "phất" nhưng thị trường cảng, vận tải biển vẫn luôn tồn tại những rủi ro tiềm ẩn, thậm chí quyết định đến sự thành bại của các doanh nghiệp kinh doanh trong lĩnh vực này, chẳng hạn như áp lực cạnh tranh với các hãng tàu container nước ngoài và hoạt động của các doanh nghiệp Việt Nam trong ngành này còn thiếu liên kết.

SSI Research phân tích thêm, sự leo thang của các yếu tố ngắn hạn có thể đẩy giá cước vận chuyển lên mức cao mới. Tuy nhiên mức giá cước cao như vậy sẽ không bền vững trong dài hạn.

"Giá cước có thể đạt đỉnh vào Quý 4/2021, sau đó sẽ điều chỉnh nhẹ vào nửa đầu năm 2022, rồi giảm đáng kể trong năm 2023 khi nguồn cung tàu mới đi vào hoạt động, nhưng duy trì ở mức cao hơn mặt bằng trước dịch COVID”, SSI Research nhấn mạnh.

Với phần lớn doanh nghiệp, đặc biệt là vận tải biển, giá cước được dự báo chỉ tăng cao trong ngắn hạn khó lòng có thể bù đắp được cả thập kỷ hoạt động khó khăn, thua lỗ vừa qua. MVN - anh cả của ngành dù lãi nghìn tỷ nửa đầu năm, song tới cuối quý 2 còn lỗ luỹ kế hơn 3.000 tỷ đồng, chênh lệch đánh giá lại tài sản âm 3.700 tỷ đồng, khiến vốn chủ sở hữu chỉ là 10.259 tỷ đồng, thấp hơn gần 2.000 tỷ đồng so với vốn điều lệ.

Tương tự, VNA còn lỗ luỹ kế 149 tỷ đồng, với VOS là 700 tỷ đồng, VST lỗ luỹ kế 2.460 tỷ đồng, vốn chủ sở hữu âm 1.815 tỷ đồng.

Ở chiều lại, HAH trở nên "sáng" hơn cả khi có lãi luỹ kế 307 tỷ đồng, giá trị sổ sách của cổ phiếu tới cuối quý II/2021 là gần 30.000 đồng, giải thích tại sao đây là cổ phiếu vận tải biển yêu thích của nhà đầu tư thời gian qua.

Theo các chuyên gia, thời kỳ giá cước tăng cao là giai đoạn các doanh nghiệp vận tải biển cần tích luỹ lợi nhuận, tái cơ cấu đội tàu, nâng cao chất lượng quản trị, dự báo, nhằm gia tăng sức cạnh tranh thời kỳ hậu đại dịch, khi mà các hãng tàu quốc tế phục hồi và chắc chắn sẽ gia tăng sức ép lớn đối với các đội tàu trong nước.

Những doanh nghiệp chỉ lãi lớn nhờ giá cước tăng mà thiếu đi tư duy tái cơ cấu, tái đầu tư, sẽ khó duy trì được sức cạnh tranh khi giá cước đi xuống.

Theo Nhà đầu tư