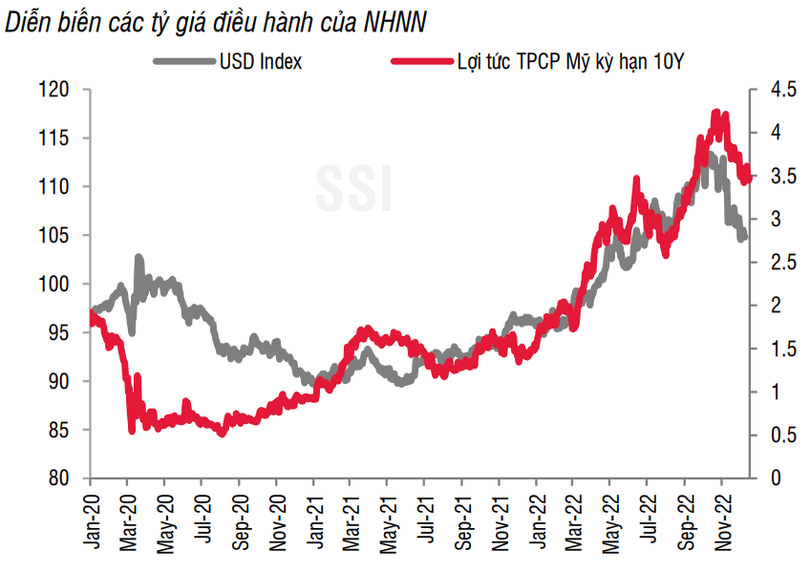

Báo cáo thị trường tiền tệ tuần 12 – 16/12 của CTCP Chứng khoán SSI (SSI) cho biết, tỷ giá niêm yết tại các ngân hàng thương mại, tỷ giá chợ đen và tỷ giá liên ngân hàng ghi nhận đã bắt đầu ổn định hơn.

Theo đó, tính đến ngày 16/12, tỷ giá niêm yết giảm 0,76%, dao động quanh 23.600 – 23.700 đồng/USD và hiện chỉ còn tăng 3,2% so với cuối năm 2021. Tỷ giá trên thị trường tự do cũng điều chỉnh giảm về dưới 24.000 đồng/USD.

Đáng chú ý, Ngân hàng Nhà nước (NHNN) đã phát tín hiệu sẵn sàng mua USD khi niêm yết trở lại giá mua USD trên Sở Giao dịch NHNN, ở mức 23.450 đồng/USD.

|

Trong bối cảnh trạng thái ngoại tệ ở các ngân hàng thương mại mới chỉ hồi phục nhẹ, SSI cho rằng NHNN nhiều khả năng sẽ thực hiện các hợp đồng hoán đổi USD-VND nhằm cung cấp thanh khoản tiền đồng trên hệ thống.

“Nhìn chung, tâm lý găm giữ USD có thể đã được giải tỏa nhờ chênh lệch tăng cao giữa lãi suất huy động VND và USD.

Bên cạnh đó, các yếu tố cơ bản liên quan đến nguồn cung ngoại tệ cũng có nhiều điểm tích cực, như dòng vốn FDI giải ngân, FII, cán cân thương mại thặng dư hay dòng tiền từ các khoản vay ngoại tệ mới được giải ngân”, SSI nhận định.

NHNN 'bơm ròng' 26.400 tỉ đồng

Trên kênh thị trường mở, NHNN tiếp tục hỗ trợ thanh khoản hệ thống cho dịp Tết Nguyên đán, khi tiếp tục sử dụng các hợp đồng mua kỳ hạn có kỳ hạn 91 ngày.

Theo SSI, trong tuần 12 – 16/12, có 12.000 tỉ đồng kỳ hạn 91 ngày và 20.000 tỉ đồng kỳ hạn 14 ngày được phát hành, với lãi suất lần lượt là 6,4% và 6,0%.

Bên cạnh đó, có tới 40.000 tỉ đồng tín phiếu đáo hạn và giúp NHNN bơm ròng 26.400 tỉ đồng trên kênh hoạt động thị trường mở. Khối lượng lưu hành trên kênh cầm cố giảm xuống còn 69.700 tỉ đồng và không còn khối lượng tín phiếu lưu hành trên thị trường.

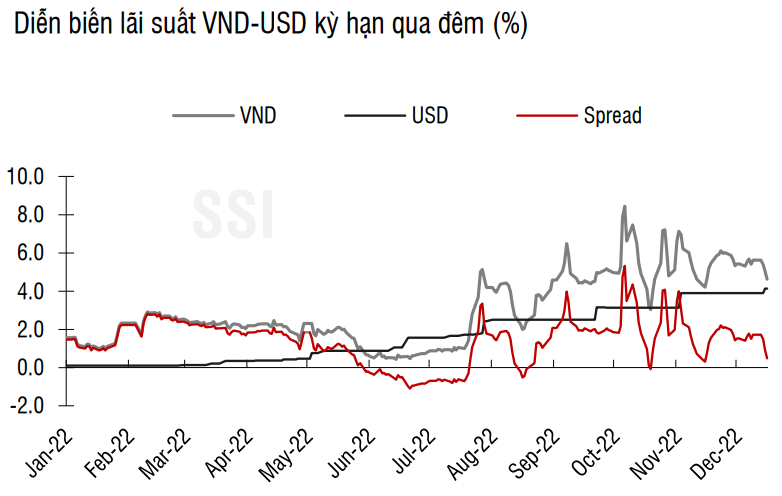

Nhờ vậy, lãi suất liên ngân hàng kỳ hạn qua đêm giảm nhiệt về cuối tuần, về mức 4,6%. Trong khi đó, lãi suất các kỳ hạn 1 tuần – 1 tháng dao động từ 5,2% đến 7,6%, giảm gần 1% so với tuần trước.

SSI cho rằng, điều này một phần nhờ những kỳ vọng về thanh khoản thị trường trong 1 tháng tới vẫn khá tích cực trước những động thái mang tính hỗ trợ từ NHNN và Chính phủ.

Tuy nhiên, mức chênh lệch giữa lãi suất VND và USD liên ngân hàng kỳ hạn qua đêm đã thu hẹp về chỉ còn 0,5% sau khi Fed tăng lãi suất 0,5% và áp lực lên tỷ giá cũng phần nào xuất hiện.

|

Trước diễn biến căng thẳng trên lãi suất huy động, Hiệp hội Ngân hàng Việt Nam (VNBA) đã tổ chức cuộc họp với các ngân hàng thương mại nhằm tìm giải pháp hỗ trợ các doanh nghiệp phát triển sản xuất kinh doanh.

Theo đó, các ngân hàng đã thống nhất áp dụng mức lãi suất huy động tại các kỳ hạn tối đa 9,5%/năm (kể cả các khoản khuyến mại cộng lãi suất) để ổn định mặt bằng lãi suất huy động, đảm bảo an toàn thanh khoản hệ thống ngân hàng, và từ đó có thể giảm lãi suất cho vay hỗ trợ doanh nghiệp.

Trên thực tế, dưới áp lực về thanh khoản, mặt bằng lãi suất huy động ở thị trường 1 cũng tăng nhanh chóng, với kỳ hạn từ 6 tháng đến dưới 12 tháng đa số dao động ở mức từ 8,5-10%/năm, tăng khoảng 4-5% so với cuối năm 2021./.