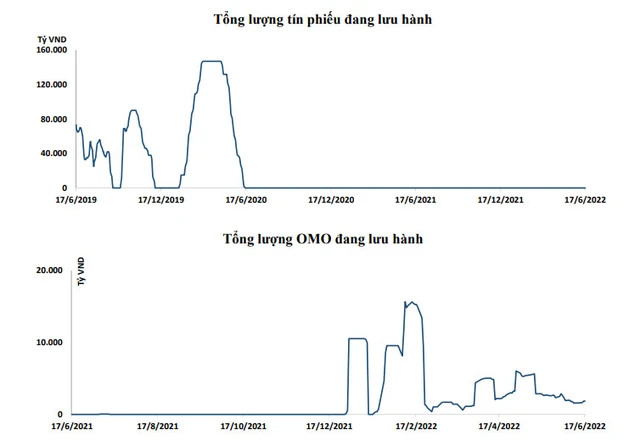

Phiên giao dịch 21/6 chứng kiến động thái đáng chú ý đối với hệ thống tài chính Việt Nam khi Ngân hàng Nhà nước (NHNN) chính thức trở lại kênh tín phiếu sau 2 năm liên tục duy trì ở tình trạng đóng băng. Theo đó, NHNN đã thực hiện bán 200 tỷ đồng tín phiếu kỳ 7 ngày với lãi suất 0,3%/năm, tương ứng hút ròng 200 tỷ đồng qua kênh này.

Đây là bước đi đặc biệt của nhà điều hành khi trước đó liên tục ''buông'' kênh này nhằm duy trì thanh khoản hệ thống, chủ động giữ lãi suất siêu thấp trong và sau đại dịch Covid.

|

Theo ông Trần Ngọc Báu - Founder & CEO của WiGroup, khi hệ thống ''khát tiền'', lãi suất liên ngân hàng sẽ tăng vọt, nếu lãi suất này chạm trần thì NHNN sẽ giải quyết cơn khát bằng hai công cụ là Repo giấy tờ có giá hoặc Cửa sổ chiết khấu. Tiền về hệ thống và cơn khát tiền được giải quyết.

Ngược lại, khi hệ thống thừa tiền, lãi suất liên ngân hàng giảm mạnh, nếu giảm thủng cả đáy mục tiêu thì NHNN sẽ hút tiền về bằng việc bán đứt tín phiếu. Khi đó, tiền sẽ chảy về NHNN, hệ thống giảm sự dư thừa tiền, lãi suất liên ngân hàng sẽ tăng trở lại vào vùng mục tiêu.

Từ năm 2018, Việt Nam thặng dư cán cân kỷ lục, đó cũng là lúc NHNN tích cực mua vào USD, tương ứng một lượng VND khổng lồ liên tục được đẩy ra nền kinh tế.

Trước năm 2020, ban đầu NHNN tích cực hút tiền về trên thị trường mở để cân đối tạm thời bằng việc duy trì nền lãi suất tín phiếu, thậm chí có lúc hút với kỳ hạn 3 tháng. Nhưng rồi dịch Covid ập đến, bài toán lúc đó không phải là lạm phát mà là đối phó với khủng hoảng kinh tế. Do vậy, NHNN quyết định buông luôn kênh tín phiếu, chủ động duy trì lượng thanh khoản dư thừa khổng lồ trong hệ thống ngân hàng, lãi suất liên ngân hàng về cận 0 gần 1 năm.

Nhưng hôm nay, sau hơn 2 năm "buông súng" thì NHNN đã chính thức bắn phát súng đầu tiên bằng việc bán thành công 200 tỷ tín phiếu kỳ hạn 7 ngày. ''Con số tuy khiêm tốn với kỳ hạn ngắn và phải quan sát thêm để xác nhận, nhưng nó thể hiện NHNN đã bắt đầu hành động với lãi suất'', ông Báu nhận định.

|

| Kênh tín phiếu liên tục đóng băng kể từ tháng 6/2020. (Nguồn: BVSC) |

Ngân hàng ''thừa tiền'' vì hết ''room'' tín dụng?

Kể từ đầu tháng 5 đến nay, thanh khoản hệ thống liên tục duy trì ở trạng thái dồi dào thể hiện qua mặt bằng lãi suất cho vay trên thị trường liên ngân hàng đã giảm xuống mức thấp nhất kể từ tháng 4/2021.

Số liệu của NHNN cho thấy, lãi suất VND bình quân liên ngân hàng kỳ hạn qua đêm ngày 20/6 là 0,38%/năm, giảm hơn 3 điểm % so với mức cao nhất ghi nhận vào phiên 10/2; kỳ hạn 1 tuần cũng giảm 2,21 điểm % xuống còn 1,09%/năm.

Theo giới phân tích, việc nhiều NHTM đã hết ''room'' tín dụng trong khi NHNN vẫn chưa thực hiện nới hạn mức đã làm cho tín dụng không đẩy thêm được ra ngoài trong những ngày cuối tháng 5. Diễn biến này khiến thanh khoản hệ thống trở nên dư thừa và lãi suất trên thị trường liên ngân hàng giảm mạnh.

Phó Thống đốc Đào Minh Tú: NHNN tiếp tục giữ nguyên các mức lãi suất điều hành

Trong buổi họp báo mới đây, Phó Thống đốc Đào Minh Tú cho biết, NHNN sẽ tiếp tục điều hành chính sách tiền tệ chủ động, linh hoạt, phối hợp chặt chẽ với chính sách tài khóa và các chính sách kinh tế vĩ mô khác nhằm kiểm soát lạm phát theo mục tiêu, góp phần ổn định kinh tế vĩ mô, duy trì ổn định thị trường tiền tệ và ngoại hối, đồng thời sẵn sàng cung ứng đủ nguồn vốn cho quá trình phục hồi và phát triển kinh tế.

Theo đó, NHNN điều hành nghiệp vụ thị trường mở chủ động, linh hoạt nhằm đảm bảo thanh khoản cho các tổ chức tín dụng (TCTD), góp phần ổn định thị trường tiền tệ.

Về điều hành lãi suất, NHNN tiếp tục giữ nguyên các mức lãi suất điều hành mặc dù chịu áp lực từ xu hướng nới lỏng tiền tệ, tăng lãi suất trên toàn cầu, nhằm tạo điều kiện để TCTD tiếp cận nguồn vốn từ NHNN với chi phí thấp, qua đó có điều kiện giảm lãi suất cho vay hỗ trợ khách hàng phục hồi sản xuất - kinh doanh.

Theo Nhịp sống kinh tế