Năm 2020 đã khép lại với nhiều khó khăn, thách thức đặt ra cho nền kinh tế nói chung và ngành ngân hàng nói riêng.

Với tác động sâu sắc của đại dịch Covid – 19, thì lo ngại nợ xấu ngành ngân hàng gia tăng là hoàn toàn có cơ sở. Tuy vậy, báo cáo tài chính năm 2020 mới công bố của các nhà băng lại cho thấy một bức tranh không quá ảm đạm.

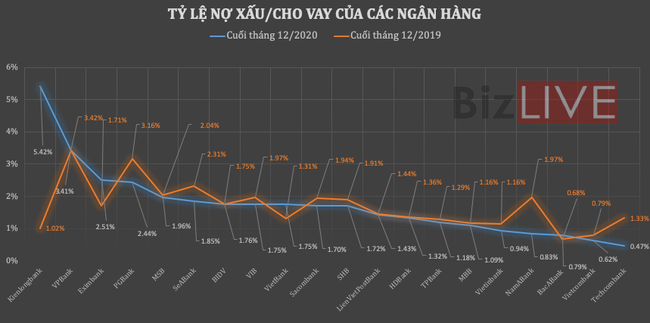

Thống kê của BizLIVE từ số liệu BCTC quý 4/2020 của 20 ngân hàng cho thấy, tính đến ngày 31/12/2020, tổng nợ xấu nội bảng của 20 ngân hàng ở mức 83,4 nghìn tỷ đồng, tăng nhẹ 4,5% so với đầu năm.

Trong đó, tổng nợ nhóm 5, tức nợ có khả năng mất vốn tính đến cuối tháng 12 tăng 11,7% so với đầu năm, lên mức 52,3 nghìn tỷ đồng, chiếm 63% tổng nợ xấu, so với tỷ trọng 59% hồi đầu năm.

Trong khi đó, nhờ tốc độ mở rộng của tổng dư nợ tăng nhanh hơn nên đến cuối năm 2020, tỷ lệ nợ xấu/cho vay khách hàng của nhóm đã giảm từ 1,48% hồi đầu năm xuống còn 1,37% khi kết thúc tháng 12/2020. Trong đó, có tới 15/20 thành viên ghi nhận tỷ lệ nợ xấu nội bảng giảm trong năm qua.

|

NamABank là ngân hàng ghi nhận tỷ lệ nợ xấu giảm mạnh nhất trong năm với mức giảm từ 1,97% hồi đầu năm xuống còn 0,83% khi kết thúc năm 2020. Có được điều này là do nợ xấu nội bảng của ngân hàng trong năm đã giảm tới 44% trong khi cho vay khách hàng được đẩy mạnh tăng tới 32%.

Tương tự, nợ xấu nội bảng của Techcombank trong năm qua đã giảm mạnh từ 3.077 tỷ đồng xuống còn 1.295 tỷ đồng, tương đương giảm 58%. Trong khi đó, cho vay khách hàng tăng trưởng tới 20,2% khiến tỷ lệ nội xấu của ngân hàng đến cuối năm 2020 chỉ còn 0,47%, so với mức 1,33% hồi đầu năm. Techcombank cũng là ngân hàng đang có tỷ lệ nợ xấu/cho vay thấp nhất trong nhóm khảo sát.

Các nhà băng khác như GPBank, SeABank, VIB, Sacombank, VietinBank, Vietcombank,…cũng là những thành viên có tỷ lệ nợ xấu được cải thiện mạnh trong năm qua với mức giảm từ 0,22 đến 0,72 điểm %.

Ở chiều ngược lại, KienLongBank là ngân hàng có nợ xấu tăng nhanh nhất, tăng tới 5,5 lần so với đầu năm, lên 1.882 tỷ đồng. Trong đó, nợ xấu chủ yếu gia tăng ở nợ nhóm 5, với mức tăng tới gần 7,5 lần, lên 1.781 tỷ đồng. Tỷ lệ nợ xấu, do đó, bị kéo lên tới 5,42%/tổng cho vay, so với mức chỉ 1% hồi đầu năm.

Nói về phần nợ xấu gia tăng đột biến này, bà Trần Tuấn Anh – Thành viên HĐQT, kiêm Tổng Giám đốc Kienlongbank cho biết, phần lớn số nợ có khả năng mất vốn này có liên quan các khoản vay của một nhóm khách hàng với tài sản đảm bảo là cổ phiếu STB.

"Mục tiêu trọng tâm mà Kienlongbank đặt ra trong năm 2020 là giải quyết các khoản vay này. Tuy nhiên, do năm 2020 phát sinh dịch bệnh Covid-19 ngoài mong muốn làm ảnh hưởng đến kế hoạch xử lý cổ phiếu STB. Theo đó, đến cuối năm 2020, Kienlongbank mới chỉ bán được một phần cổ phiếu STB, giảm được 369 tỷ nợ xấu", lãnh đạo ngân hàng cho biết.

Cập nhật mới nhất, Tổng giám đốc ngân hàng cho biết, từ ngày 1/1/2021 đến ngày 29/1/2021, Kienlongbank đã tiếp tục bán được thêm cổ phiếu STB, hiện tại tỷ lệ nợ xấu của Kienlongbank đã giảm về mức dưới 3%, đã thoái 100% lãi phải thu có liên quan, trích lập dự phòng rủi ro theo đúng quy định.

Dù những con số trên cho thấy một bức tranh không quá u ám, nhưng cũng cần phải nhấn mạnh đây mới là nợ xấu nội bảng. Con số nợ xấu thực tế sẽ còn lớn hơn nhiều khi khi các khoản nợ được cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ dần lộ diện khi Thông tư 01 hết hạn.

Theo số liệu từ NHNN, đến cuối năm 2020, các TCTD đã cơ cấu lại thời hạn trả nợ cho khoảng 270 nghìn khách hàng bị ảnh hưởng bởi dịch Covid-19 với dư nợ gần 355 nghìn tỷ đồng. Con số này tương đương 4% tổng dư nợ cho vay khách hàng toàn ngành đã được cơ cấu và không bị chuyển xuống nhóm nợ xấu.

Dù vậy, một dấu hiệu đáng mừng là cho tới hiện tại đã có khoảng 20 ngân hàng đã sạch nợ tại VAMC. Điều này sẽ giúp các nhà băng có nhiều dư địa hơn để xử lý các khoản nợ xấu sắp tới.

Bên cạnh đó, năng lực tài chính, nguồn lực phòng thủ của các ngân hàng thời gian qua cũng đã được củng cố nên khả năng chống đỡ với các cú sốc, năng lực để xử lý nợ xấu cũng đã tốt hơn.

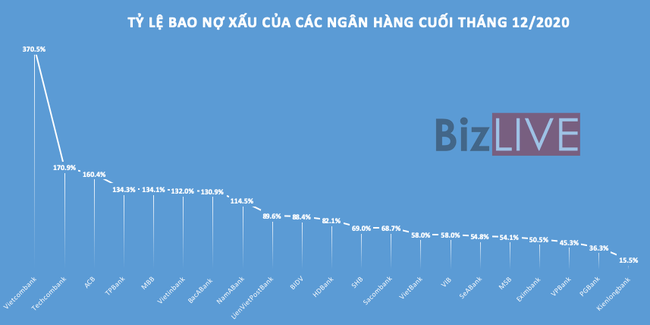

Điều này một phần được thể hiện ở việc nhiều nhà băng chấp nhận hy sinh một phần tăng trưởng lợi nhuận để gia tăng "bộ đệm" dự phòng trước những biến động khôn lường của dịch bệnh.

|

Dữ liệu của BizLIVE cho thấy, đến cuối năm 2020, chi phí dự phòng của 20 ngân hàng tăng tới 27,6% so với đầu năm. Có tới 14/20 ngân hàng có tỷ lệ bao phủ nợ xấu (LLC) tăng trong năm qua, trong đó, có 8 thành viên đạt LLC trên 100%, các biệt có ngân hàng đạt tới 370,5%.

Với việc nợ xấu được kỳ vọng sẽ tăng trong thời gian tới, khi Thông tư 01 hết hạn trong khi dịch bệnh vẫn đang diễn biến phức tạp thì việc chuẩn bị đủ nguồn lực đối ứng là điều vô cùng quan trọng đối với các nhà băng.

Theo Bizlive