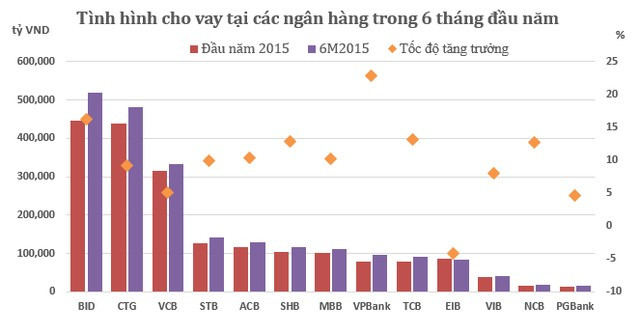

Thống kê từ báo cáo tài chính của 13ngân hàng(ngoại trừ PVCombank và OCB không công bố phần thuyết minh) cho thấy tình hình cho vay của các ngân hàng trong nửa đầu năm 2015 có dấu hiệu tăng mạnh.

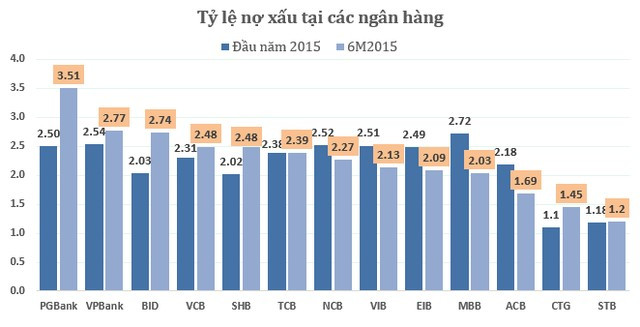

Cụ thể, dư nợ cho vay của 13 ngân hàng tăng 10,6% so với thời điểm đầu năm, tuy nhiên, kéo theo đó, sốnợ xấucũng gia tăng mạnh 21,2%.

Đây cũng là điều dễ hiểu bởi lẽ các ngân hàng đang đẩy mạnh vốn đầu ra, càng cho vay nhiều thì tỷ lệ rủi ro càng lớn và bắt đầu từ quý II/2015, các ngân hàng đã thực hiện phân loại nợ theo Thông tư 09.

Về cơ cấu nợ, nợ nhóm 3 ( nợ dưới tiêu chuẩn) và nhóm 5 (nợ có khả năng mất vốn) tiếp tục tăng lần lượt 51% và 22%, nợ nhóm 4 (nợ nghi ngờ) có dấu hiệu suy giảm 14%. Trong đó, 13 ngân hàng đang "ôm" 23.850 tỷ đồng nợ xấu có khả năng mất vốn, chiếm đến 50,6% tổng số nợ xấu.

Điểm mặt ngân hàng có nợ có khả năng mất vốn tăng đột biến

Là những đầu tàu bơm vốn ra nền kinh tế, các ngân hàng TMCP nhà nước như BIDV, Vietcombank và Vietinbank luôn đứng đầu về số nợ xấu xét theo số tuyệt đối.

Trong báo cáo 6 tháng đầu năm, tổng số nợ xấu của Ngân hàng TMCP Đầu tư và Phát triển (BIDV) tính đến thời điểm ngày 30/6/2015 tăng vọt lên 14.206 tỷ đồng, tăng 56% so với đầu năm, chiếm 2,74% trên tổng dư nợ. Trong khi tại thời điểm đầu năm tỷ lệ này chỉ ở mức 2,03%. Nợ dưới tiêu chuẩn tăng 47% so với đầu năm lên 6.962 tỷ đồng và nợ có khả năng mất vốn tăng 80% lên mức 5.881 tỷ đồng.

Về chất lượng nợ tại Ngân hàng TMCP Công thương (Vietinbank), tổng số nợ xấu sau 6 tháng tăng lên 6.977 tỷ đồng, chiếm 1,45% trên tổng dự nợ, tăng mạnh so với mức 1,1% đầu năm. Trong đó đáng chú ý nợ có khả năng mất vốn tăng 88% từ 2.084 lên 3.923 tỷ đồng.

Báo cáo quý II/2015 của Ngân hàng TMCP Việt Nam thịnh vượng (VPBank)cũng nổi bật số nợ có khả năng mất vốn tăng gấp đôi lên 1.075 tỷ đồng, chiếm 40% tổng số nợ xấu. Tỷ lệ nợ xấu tăng từ 2,54% tại thời điểm đầu năm lên 2,77%.

Không còn khác biệt nhiều giữa số liệu TCTD và NHNN

Tỷ lệ nợ xấu trung bình của 13 ngân hàng được liệt kê là 2,25%. Nhìn chung, các ngân hàng công khai nợ xấu đều có tỷ lệ nợ ở mức an toàn dưới 3%, ngoại trừ trường hợp của PGBank vọt lên ở mức 3,51%.

Trong khi đó, thống kê của NHNN đến tháng 6/2015, tỷ lệ nợ xấu trong tổng dư nợ tín dụng của các TCTD là 3,72%.

NHNN cũng khẳng định từ tháng 3/2015, số liệu nợ xấu phản ánh chính xác hơn về chất lượng tín dụng của các TCTD, không còn khác biệt nhiều giữa số liệu TCTD báo cáo và số liệu giám sát của NHNN. Về bản chất, tỷ lệ nợ xấu theo báo cáo của các TCTD đang có xu hướng giảm đi khi so sánh với tỷ lệ nợ xấu theo giám sát của NHNN.

Trước đó, cùng với việc áp dụng chuẩn mới cho phân loại nợ, NHNN cũng có một loạt các yêu cầu cũng như chế tài để đạt mục tiêu giảm nợ xấu của từng TCTD cũng như cả hệ thống xuống 3% trước 30/9/2015, mỗi NHTM sẽ phải bán lại cho VAMC số nợ xấu tối thiểu cụ thể theo ấn định của NHNN và đến mốc hẹn 30/9/2015 phải bán hết 100% số lượng “chỉ tiêu được giao” nói trên.

Chính vì vậy mà các ngân hàng đã chạy đua bán nợ cho VAMC. Đồng thời các ngân hàng đã phải giữ lại một nửa lợi nhuận để trích lập dự phòng rủi ro. Đến nay một số ngân hàng như Ngân hàng TMCP Tiên Phong (TPbank), Ngân hàng TMCP Quân đội (MB) đã khẳng định ngân hàng không còn nợ bán cho VAMC.

Theo Trí thức trẻ