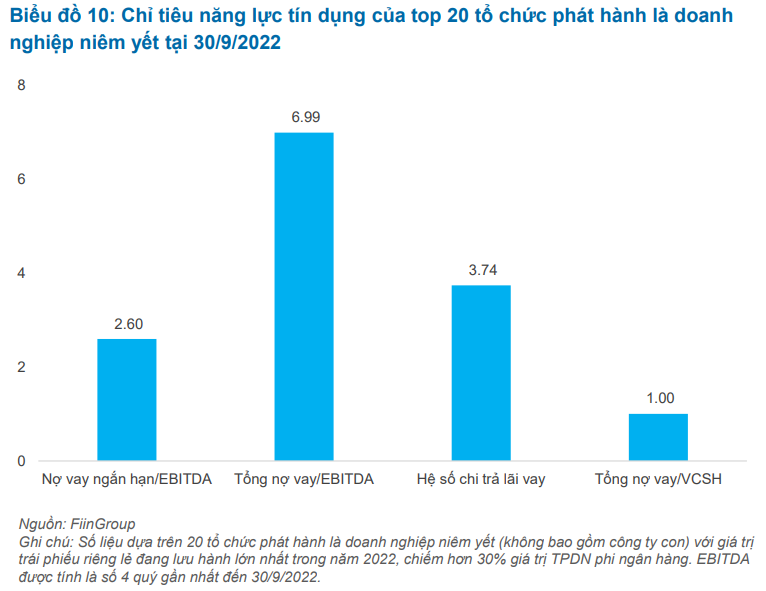

Khảo sát tại 20 doanh nghiệp niêm yết có giá trị phát hành trái phiếu lớn nhất thị trường, FiinRatings nhận thấy những doanh nghiệp này đều đang chịu áp lực lớn về thanh khoản trong ngắn hạn 12 tháng tới.

Cụ thể, báo cáo tài chính quý 3/2022 của nhóm doanh nghiệp này cho biết, hệ số tổng vay nợ/vốn chủ sở hữu bình quân ở mức tương đối thấp là 1.0 lần, song hệ số nợ vay/EBITDA bình quân lại ở mức cao – 6,99 lần.

Hệ số nợ vay thực tế của nhóm có thể cao hơn nếu bóc tách và điều chỉnh để tính thêm các khoản phải trả có tính chất trả lãi vay, kể đến như các khoản hợp đồng hợp tác kinh doanh với đối tác hoặc khách hàng.

|

Theo FiinRatings, tổng giá trị EBITDA của 20 doanh nghiệp này đang chỉ đáp ứng 63,15% số nợ vay đáo hạn trong 12 tháng tới, bao gồm cả vay ngân hàng và vay trái phiếu doanh nghiệp.

Một số nhà phát hành sử dụng đòn bẩy không quá cao nhưng dòng tiền và năng lực tín dụng có dấu hiệu suy yếu, vài doanh nghiệp còn có khả năng đối mặt với rủi ro thanh khoản trong ngắn hạn nếu không duy trì được mức độ lợi nhuận hoặc các kênh huy động vốn mới vẫn khó khăn như hiện nay.

Mặc dù năng lực tín dụng gặp nhiều hạn chế trong điều kiện thị trường thách thức, song tỷ lệ chi trả lãi vay (ICR) bình quân của nhóm vẫn đạt 3,74 lần. Điều này đồng nghĩa vẫn có các doanh nghiệp sở hữu khả năng chống chịu tương đối tốt trong ngắn hạn và có thể khôi phục nếu vượt qua giai đoạn tới nếu như các kênh huy động vốn được khai thông.

FiinRatings cũng ghi nhận sự phân hóa lớn về chất lượng tín dụng giữa các doanh nghiệp trong nhóm. Dù thuộc nhóm phát hành trái phiếu doanh nghiệp lớn nhất thị trường, một số nhà phát hành vẫn có hồ sơ kinh doanh và hồ sơ tài chính tốt để có thể thanh toán và thực hiện các nghĩa vụ nợ.

3 phương án trả nợ trái phiếu

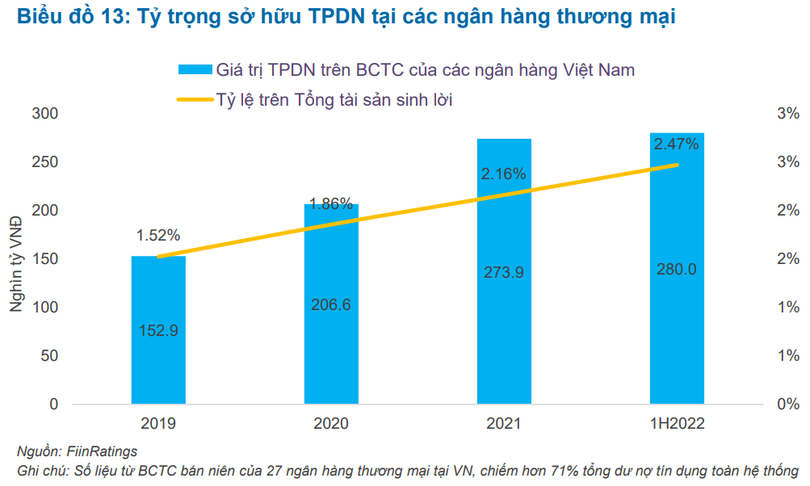

Số liệu của FiinRatings cho biết, quy mô danh mục trái phiếu doanh nghiệp (phi ngân hàng) do ngân hàng nắm giữ hiện đạt 284.000 tỉ đồng, chiếm khoảng 2,47% trên tổng tài sản sinh lời tại thời điểm 30/6/2022.

|

Trong nửa đầu năm 2022, nhiều ngân hàng đã tăng cường phân bổ thêm tỷ trọng vào chứng khoán đầu tư để tối ưu hóa hiệu suất sử dụng vốn trong bối cảnh tốc độ huy động vốn nhanh hơn tăng trưởng tín dụng.

Trước các biến động của thị trường trái phiếu doanh nghiệp, xu hướng này sau đó đã có dấu hiệu đảo chiều nhằm giảm bớt rủi ro, đồng thời cũng để tạo dư địa cho vay ở các tháng cuối năm khi “room” tín dụng cạn kiệt.

Trong bối cảnh Ngân hàng Nhà nước tiếp tục nâng lãi suất điều hành và nhiều thông tin bất lợi trên thị trường, lợi suất trái phiếu Chính phủ và trái phiếu doanh nghiệp đã đồng loạt quay đầu giảm. FiinRatings dự báo danh mục trái phiếu của một số ngân hàng sẽ tiếp tục ghi nhận lỗ chưa thực hiện trong quý tới.

Dẫu vậy, FiinRatings vẫn cho rằng trong ngắn hạn, tác động trực tiếp của trái phiếu sang chất lượng tín dụng của hệ thống ngân hàng sẽ ở mức thấp. Lý do là cơ cấu trái phiếu doanh nghiệp trong hệ thống ngân hàng vẫn còn tương đối khiêm tốn, với quy mô nắm giữ trái phiếu doanh nghiệp phi ngân hàng chiếm khoảng 2,47% trên tổng tài sản sinh lời.

Trường hợp kênh trái phiếu doanh nghiệp không được sớm khai thông và tâm lý nhà đầu tư không được cải thiện sẽ tạo ra vấn đề thanh khoản lớn hơn. Các sự kiện vi phạm trái phiếu có thể tạo ảnh hưởng dây chuyền sang hệ thống tín dụng ngân hàng bởi một doanh nghiệp có khả năng cao rơi vào nhóm nợ xấu nếu vi phạm nghĩa vụ nợ.

Về phương án tái cơ cấu nợ trái phiếu, FiinRatings đưa ra 3 phương án khả thi như: gia hạn kỳ trả nợ có thanh toán, gia hạn kỳ trả nợ không cần thanh toán, hay “hàng đổi hàng”.

Đây được đánh giá là các giải pháp đảm bảo lợi ích cho cả 2 bên, nhà phát hành không bị áp lực dòng tiền và nhà đầu tư vẫn có thể thu hồi khoản đầu tư trong tương lai mà không phải cắt lỗ.

Để chuẩn bị cho các tình huống khi có một số doanh nghiệp vi phạm nghĩa vụ nợ và nhằm gỡ bỏ nút thắt cho kênh vốn trái phiếu doanh nghiệp, FiinRatings cho rằng nên có các hướng dẫn cụ thể về xử lý vấn đề tái cấu trúc nợ trái phiếu và xử lý các tình huống không mong muốn xảy ra khi có các trường hợp vi phạm về nghĩa vụ thanh toán nợ trái phiếu./.