Ít người biết rằng thương hiệu Novaland lừng lẫy bây giờ vốn chẳng bắt đầu từ nghiệp bất động sản. Bất ngờ hơn khi nó được khởi nguồn hoạt động sản xuất, kinh doanh thuốc thú y, thuốc thủy sản.

Theo đó, năm 1992, sau 10 năm tích lũy kinh nghiệm và quan hệ tại Phòng Nông nghiệp UBND huyện Nhà Bè, rồi Công ty Vật tư Chăn nuôi Thú y cấp I Tp. Hồ Chí Minh, ông Bùi Thành Nhơn – một cử nhân ngành thú y, lúc này 34 tuổi – đã đưa ra quyết định làm thay đổi cuộc đời mình và nhiều người thân: Rời nhà nước và thành lập Công ty TNHH Thương mại Thành Nhơn (thành lập ngày 18/09/1992).

Ban đầu hoạt động chính của công ty là nhập khẩu và phân phối thuốc thú y thành phẩm. Sau đó, do nhu cầu thị trường, công ty mở rộng hoạt động và xây dựng nhà máy sản xuất thuốc thú y với thương hiệu SaigonVet. Cùng lúc, công ty đẩy mạnh hoạt động nhập khẩu và phân phối nguyên liệu sản xuất thuốc thú y và nguyên liệu thức ăn gia súc.

Song song với đó, vị cử nhân ngành thú y Bùi Thành Nhơn cũng thử sức trên thị trường nhà đất, với trải nghiệm ban đầu là xây dựng biệt thự cho thuê, rồi dần dà tạo lập vị thế vững chắc trong giới bất động sản Sài thành.

Do nhu cầu mở rộng kinh doanh cùng sự khác biệt ngành nghề nên năm 2007, ông Bùi Thành Nhơn đã tách tập đoàn của mình thành 2 nhánh công ty hoạt động 2 lĩnh vực khác nhau: Anova Corporation - Hoạt động trong lĩnh vực Thức ăn gia súc, Trại chăn nuôi, Thuốc thú y, Vaccine, tiến đến thiết lập chuỗi giá trị cung cấp nguồn thực phẩm sạch chất lượng cao, an toàn giàu dinh dưỡng; Và Novaland Group - Hoạt động trong lĩnh vực bất động sản.

“Năm 2007, Tập đoàn Novaland chính thức được tách ra, thành lập từ chương trình tái cấu trúc của Tập đoàn, hoạt động với VĐL ban đầu là 95.325.000.000 đồng”, cáo bạch niêm yết của CTCP Tập đoàn Đầu tư địa ốc Nova (Novaland) giới thiệu.

Nhấn mạnh rằng Novaland cũng chính là công ty đã thừa hưởng giấy phép kinh doanh và mã số thuế của Công ty TNHH TM Thành Nhơn.

12 lần tăng vốn

Cáo bạch cho biết, kể từ khi được tách ra vào năm 2007 đến nay, Novaland đã trải qua tổng cộng 12 lần tăng vốn, điều chỉnh từ mức khiêm tốn hơn 95 tỷ đồng lên thành 5.962 tỷ đồng như hiện nay (gấp 63 lần).

Trong đó, giai đoạn tăng mạnh nhất tập trung từ tháng 6/2015 – 11/2016 (từ 2.300 tỷ đồng lên 5.962 tỷ đồng), với 8 lần, đạt tần suất trung bình khoảng 2 tháng/lần và mức tăng bình quân là 458 tỷ đồng/lần tăng vốn.

Hai lần tăng vốn gần nhất của Novaland đều diễn ra trong tháng 11 năm 2016. Bao gồm lần phát hành cổ phần riêng lẻ quy mô 522 tỷ đồng và lần chuyển đổi cổ phần ưu đãi cổ tức chuyển đổi thành cổ phần phổ thông quy mô 220 tỷ đồng.

Theo quan sát, dù nhiều lần tiến hành tăng vốn với quy mô lớn nhưng Novaland không chào bán rộng rãi hay IPO. Ngược lại, công ty lựa chọn các phương thức giới hạn như phát hành cổ phần riêng lẻ, phát hành cổ phần để tăng vốn từ nguồn VCSH, phát hành cổ phần cho cổ đông hiện hữu, phát hành cổ phần để trả cổ tức, phát hành riêng lẻ cổ phần ưu đãi cổ tức chuyển đổi, chuyển đổi cổ phần ưu đãi cổ tức chuyển đổi thành cổ phần phổ thông.

Thống kê cho thấy, trong 12 đợt tăng vốn tính đến thời điểm này, Novaland đã 3 lần sử dụng phương thức “phát hành riêng lẻ cổ phần ưu đãi cổ tức chuyển đổi”. 3 lần diễn ra liên tiếp nhau, lần lượt vào các tháng 7/2015 (quy mô 110 tỷ đồng – 11 triệu cổ phiếu), 10/2015 (quy mô 57 tỷ đồng - 5,7 triệu cổ phiếu) và 12/2015 (quy mô 11,3 tỷ đồng – 1,13 triệu cổ phiếu).

Trong cả 3 đợt phát hành, Novaland đều quy định thời gian ưu đãi là 3 năm kể từ ngày phát hành, thời hạn chuyển đổi thành cổ phần phổ thông là bất kỳ thời điểm nào theo yêu cầu của cổ đông sở hữu cổ phần ưu đãi hoặc tự động chuyển đổi sau khi hết thời hạn ưu đãi, tỷ lệ chuyển đổi là 1 cổ phần ưu đãi sẽ được chuyển đổi thành 3 cổ phần phổ thông.

Được biết, tháng 11/2016 vừa rồi, Novaland đã lần đầu phát hành cổ phần tăng vốn với mục đích “chuyển đổi cổ phần ưu đãi cổ tức chuyển đổi thành cổ phần phổ thông”.

Căn cứ quy mô của đợt phát hành là 22 triệu cổ phần, có thể suy luận, nhóm nhà đầu tư tham gia đợt phát hành riêng lẻ cổ phần ưu đãi cổ tức chuyển đổi của Novaland vào tháng 7/2015 – với quy mô 11 triệu cổ phần – chính là các đối tượng đã thực hiện chuyển đổi. Sau lần chuyển đổi này, từ 11 triệu cổ phần ưu đãi ban đầu họ sẽ sở hữu 33 triệu cổ phần phổ thông (gồm 11 triệu cổ phần ban đầu - từ ưu đãi chuyển thành phổ thông - và 22 triệu cổ phần phổ thông phát hành thêm).

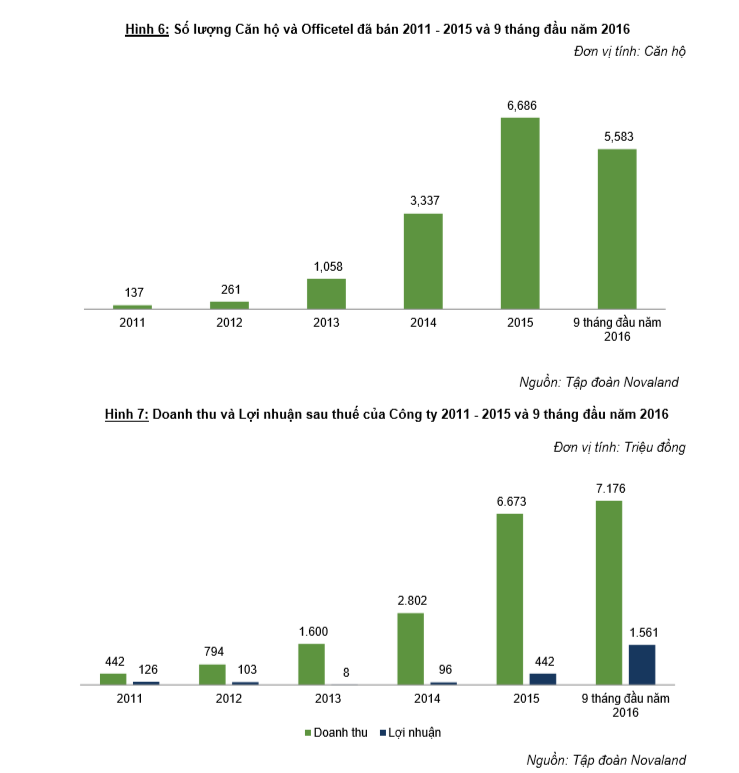

Doanh thu và lợi nhuận của Novaland cũng tăng trưởng nhanh chóng, song song với tốc độ tăng vốn.

Trong một trao đổi gần đây, ông Phan Lê Hòa, Giám đốc thị trường vốn và quan hệ đầu tư của Novaland từng tiết lộ, rằng năm 2015 Novaland đã huy động gần 50 triệu USD thông qua các đợt phát hành cổ phần ưu đãi chuyển đổi, với sự tham gia của 3 nhà đầu tư chiến lược là Dragon Capital; Vina Capital và một nhà đầu tư tài chính trong nước.

Nhà đầu tư tài chính trong nước này, theo tài liệu của VietTimes, chính là Công ty tài chính cổ phần Điện lực (EVNFC) – đơn vị đã nhận phát hành 5,7 triệu cổ phần ưu đãi của Novaland với giá 60.000 đồng/cổ phần ưu đãi (tổng giá trị đầu tư 342 tỷ đồng).

Mức giá 60.000 đồng/cổ phần ưu đãi cũng cho thấy sự hợp lý giữa tổng quy mô 17,83 triệu cổ phần ưu đãi mà Novaland đã phát hành trong năm 2015 với giá trị huy động gần 50 triệu USD mà ông Phan Lê Hòa đã chia sẻ.

Doanh nghiệp tỷ đô và những ông chủ giàu có

Theo công bố, kể từ ngày ngày 28/12/2016, cổ phiếu của Novaland sẽ chính thức được niêm yết trên Sở Giao dịch Chứng khoán Tp. HCM (HOSE) với mã NVL.

Với mức giá tham chiếu trong ngày giao dịch đầu tiên của cổ phiếu NVL là 50.000 đồng/cổ phần, tương ứng, giá trị vốn hóa của Novaland sẽ đạt khoảng 29.468 tỷ đồng, tương đương 1,3 tỷ USD. Qua đó, trở thành doanh nghiệp bất động sản tỷ đô, có vốn hoá lớn thứ 2 trên sàn chứng khoán, chỉ sau Vingroup.

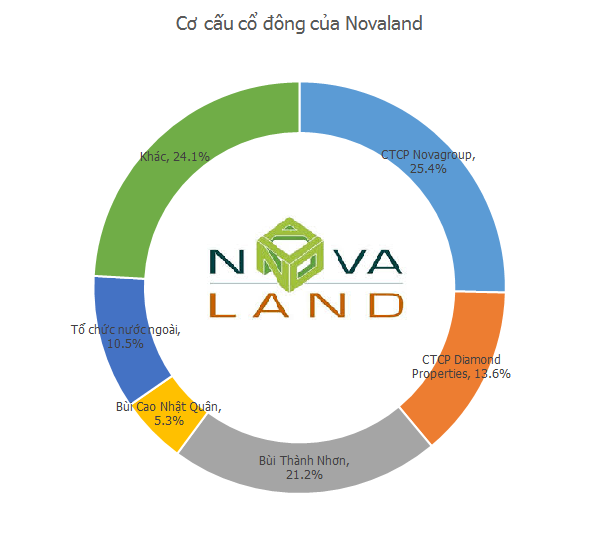

Về cơ cấu cổ đông, theo cáo bạch, tính đến ngày 12/12/2016, nhóm cổ đông có liên quan đến ông Bùi Thành Nhơn – Chủ tịch HĐQT của Novaland đang nắm 65,4% vốn điều lệ, trong đó cổ đông lớn nhất là CTCP Novagroup với số lượng sở hữu hơn 151 triệu đơn vị, tương đương 25,4%. CTCP Diamond Properties nắm giữ 13,6%; ông Bùi Thành Nhơn nắm giữ 21,2% và ông Bùi Cao Nhật Quân – con trai ông Nhơn và đồng thời là Phó Chủ tịch HĐQT kiêm Phó TGĐ của công ty nắm giữ 5,3%. Cổ đông nước ngoài nắm hơn 62,9 triệu cổ phần tương đương 10,56% vốn điều lệ, trong đó 17 tổ chức nắm giữ 10,54%.

Theo tính toán, việc trình sàn của cổ phiếu NVL sẽ đưa ông Bùi Thành Nhơn và ông Bùi Cao Nhật Quân lọt top những người giàu nhất trên sàn chứng khoán Việt Nam.

Cụ thể, với 126,2 triệu cổ phiếu NVL, ông Nhơn sẽ sở hữu khối tài sản hơn hơn 6.300 tỷ đồng, qua đó, soán ngôi bà Phạm Thu Hương tại vị trí người giàu thứ 4. Còn với ông Quân, giá trị 1.567 tỷ đồng của 31,33 triệu cổ phiếu NVL, cũng đưa ông này lọt top 20 siêu giàu trên thị trường chứng khoán.

Lưu ý rằng, đó mới chỉ là giá trị tạm tính theo quy mô cổ phiếu NVL mà hai ông Bùi Thành Nhơn và Bùi Cao Nhật Quân trực tiếp sở hữu. Còn nếu thống kê cả phần sở hữu gián tiếp tại Novaland hay vốn góp của hai cá nhân tại hàng loạt doanh nghiệp khác, con số hẳn sẽ còn ấn tượng hơn nhiều.

Cách thời điểm công bố cáo bạch (12/12/2016) không lâu, theo giấy đăng ký thay đổi ngày 02/08/2016 của Novaland, ông Bùi Cao Nhật Quân và ông Bùi Thành Nhơn lần lượt nắm giữ tới 95,3 và 96,6 triệu cổ phần NVL, tương ứng tỷ lệ sở 18,3% và 18,5%.

Tại sao Novaland lên sàn?

Cần thiết phải nói rằng, Novaland và các ông chủ của nó khá kín đáo, bất chấp vị thế là một trong những tập đoàn kinh tế tư nhân lớn nhất Việt Nam.

Thông tin về cá nhân lãnh đạo cũng như các số liệu về hoạt động sản xuất kinh doanh của tập đoàn này - suốt những năm qua - là khá hạn chế (Tất nhiên, không kể những thông tin mang tính định hướng chủ động).

Vậy điều gì đã khiến Novaland quyết định “lộ mình”, lên sàn với những quy định ngặt nghèo về công bố và minh bạch thông tin (?).

“Tháng 7/2016, Tập đoàn Novaland, đại diện bên cho vay, đại diện ngân hàng bảo lãnh đã ký một hợp đồng tín dụng 100.000.000 Đô la Mỹ, thời hạn vay là 30 tháng kể từ ngày giải ngân đầu tiên. Lãi suất được tính theo LIBOR cộng với biên độ biên 5%/năm và được trả định kỳ 3 tháng 1 lần. Trong trường hợp ngày đáo hạn của khoản vay trước ngày Công ty niêm yết cổ phần, Công ty phải thanh toán tất cả khoản vay này cho bên cho vay bằng tiền. Ngược lại, nếu ngày Công ty niêm yết cổ phần trước hay cùng vào ngày đáo hạn của khoản vay, thì Công ty hoặc bên cho vay có quyền chuyển đổi khoản vay thành cổ phiếu phổ thông của Công ty dưới hình thức Công ty phát hành thêm cổ phiếu phổ thông để chuyển đổi khoản vay theo Thỏa thuận thanh toán bằng cổ phiếu. Tại ngày 30/9/2016, khoản vay đã được giải ngân 60.000.000 Đô la Mỹ, tương đương 1.335.600.000.000 đồng”, báo cáo của Novaland hé lộ phần nào lý do.

Diễn giải nôm na là Novaland vừa ký hợp đồng vay 100 triệu USD vào tháng 7 vừa rồi (chưa kể đến 50 triệu USD đã huy động trong năm 2015 bằng việc phát hành cổ phiếu ưu đãi cổ tức chuyển đổi). Theo điều khoản ký kết, nếu đến ngày đáo hạn, cổ phiếu Novaland chưa được niêm yết, tập đoàn sẽ bắt buộc phải chi trả khoản nợ bằng tiền mặt. Còn nếu đã “lên sàn”, Novaland sẽ có lựa chọn khác: phát hành thêm cổ phiếu phổ thông để chuyển đổi khoản vay.

Tất nhiên, với đặc thù là một chủ đầu tư bất động sản – lĩnh vực kinh doanh luôn “khát vốn”, việc lên sàn và phát hành cổ phiếu chuyển đổi khoản vay có vẻ sẽ là lựa chọn dễ chịu hơn./.