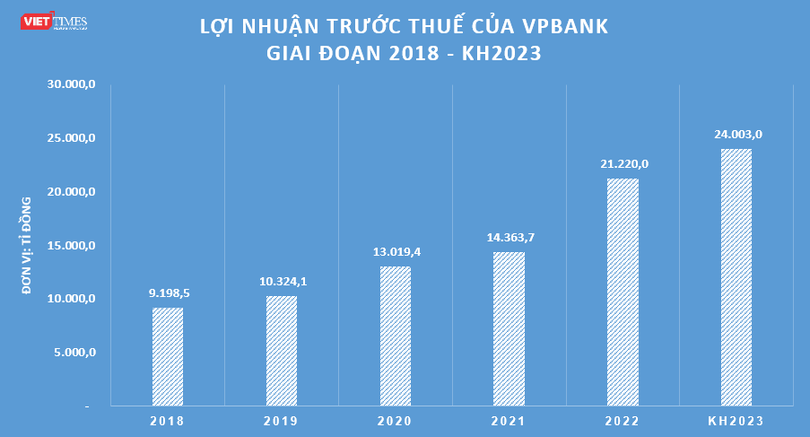

Cụ thể, ban lãnh đạo VPBank dự trình cổ đông xem xét thông qua mục tiêu lợi nhuận trước thuế năm 2023 ở mức 24.003 tỉ đồng, tăng 13% so với kết quả đạt được năm 2022.

Bên cạnh đó, VPBank đặt mục tiêu tổng tài sản dự kiến tăng 39% so với năm trước, ở mức 877.460 tỉ đồng. Các chỉ tiêu tiền gửi khách hàng và giấy tờ có giá, dư nợ cấp tín dụng dự kiến tăng trưởng 41% và 33%, lần lượt đạt 518.192 tỉ đồng và 635.972 tỉ đồng. Tỉ lệ nợ xấu của ngân hàng riêng lẻ dự kiến duy trì ở mức dưới 3%.

Đáng chú ý, về phương án phân phối lợi nhuận năm 2022, ban lãnh đạo VPBank đề xuất chia cổ tức cho cổ đông bằng tiền mặt với tỷ lệ 10%. Thời điểm thực hiện dự kiến vào quý 2 – 3/2023, thời gian cụ thể sẽ do Hội đồng quản trị quyết định.

Tại ngày 31/12/2022, lợi nhuận chưa phân phối được VPBank ghi nhận ở mức 15.288 tỉ đồng (đã trích lập các quỹ). Trong đó, ngân hàng dự kiến dùng 7.934 tỉ đồng chia cổ tức bằng tiền (tương ứng tỉ lệ chi trả 10%/cổ phiếu) và giữ lại 7.354 tỉ đồng để phục vụ hoạt động kinh doanh.

Ngoài VPBank, một số nhà băng Việt Nam cũng lên kế hoạch chia cổ tức bằng tiền mặt cho cổ đông.

Ban lãnh đạo Ngân hàng TMCP Á Châu (ACB) cho biết sẽ trình cổ đông thông qua phương án chia cổ tức tổng tỷ lệ 25%, trong đó 10% bằng tiền mặt và 15% bằng cổ phiếu.

Hôm 21/3, Ngân hàng TMCP Tiên Phong (TPBank) đã chốt danh sách cổ đông để thực hiện trả cổ tức tiền mặt tỉ lệ 25%, tương ứng 2.500 đồng/cổ phiếu. Trong khi đó, HĐQT Ngân hàng TMCP Quốc tế Việt Nam (VIB) mới đây đã thông qua phương án trả cổ tức trong năm 2023 với tỷ lệ 35%, trong đó 15% bằng tiền mặt.

|

Theo đó, VPBank dự kiến sẽ phát hành hơn 1,19 tỉ cổ phiếu (tương đương 15,005% vốn điều lệ) cho nhà đầu tư chiến lược Nhật Bản – Sumitomo Mitsui Banking Corporation (SMBC) với giá 30.159 đồng/cp, tương đương số tiền thu về là 35.904 tỉ đồng. Nếu hoàn tất thương vụ, vốn điều lệ của VPBank sẽ tăng từ 67.434,2 tỉ đồng lên mức 79.339,2 tỉ đồng.

Ngân hàng này dự kiến dùng 5.000 tỉ đồng từ việc bán vốn cho SMBC để tăng trưởng nguồn vốn trung dài hạn nhằm phục vụ cho nhu cầu cấp tín dụng của khách hàng; 6.000 tỉ đồng được dùng để đầu tư góp vốn mua cổ phần vào công ty chứng khoán, công ty bảo hiểm và các kế hoạch đầu tư góp vốn khác. Phần còn lại sẽ được VPBank đầu tư vào hạ tầng, cơ sở vật chất, phát triển hệ thống công nghệ thông tin,…

Bên cạnh đó, VPBank cũng trình cổ đông phương án chào bán 30,2 triệu cổ phiếu theo chương trình lựa chọn dành cho cán bộ nhân viên.

Số cổ phiếu trên sẽ bị hạn chế chuyển nhượng tối đa 3 năm tính từ ngày kết thúc đợt phát hành và được giải tỏa sau mỗi năm theo tỉ lệ tương ứng 30%, 35% và 30%. Thời gian thực hiện trong quý 2 – 3/2023./.