Theo công bố cập nhật thị trường phái sinh của Sở Giao dịch chứng khoán Hà Nội (HNX), tới tháng 5/2019, số lượng tài khoản giao dịch phái sinh vẫn tiếp tục tăng trưởng tốt, đạt tới 72.956 tài khoản, tăng 4,06% so với tháng trước.

Xét về tỷ trọng giao dịch, khối nhà đầu tư cá nhân trong nước vẫn chiếm tỷ trọng lớn, chiếm tới 91,9% khối lượng giao dịch toàn thị trường. Giao dịch của nhà đầu tư tổ chức trong nước (bao gồm tự doanh) đạt 7,66%.

Có thể thấy, thị trường phái sinh vẫn đang là điểm đến hấp dẫn dành cho các nhà đầu tư. Các công cụ phái sinh phần nào đang đáp ứng được kỳ vọng, giúp các nhà đầu tư phòng ngừa rủi ro cho danh mục, tìm kiếm lợi nhuận cả trong thị trường giá lên và xuống. Song song với đó, cũng không thể phủ nhận việc tỷ lệ đòn bẩy cao cũng góp phần thúc đẩy tình trạng đầu cơ trên thị trường này.

Trong bối cảnh thị trường phái sinh trong nước vẫn đang là “sân chơi” có sự tham gia áp đảo của nhà đầu tư cá nhân, cùng tính chất đầu cơ cao, việc phòng ngừa rủi ro bằng các hợp đồng tương lai đôi khi còn đem lại...nhiều rủi ro hơn.

Về mặt lý thuyết, đối với hợp đồng tương lai chỉ số, giá giao ngay và giao sau liên hệ với nhau qua công thức định giá hợp đồng tương lai.

Tuy nhiên, diễn biến giao dịch thực tế thường phát sinh những trường hợp giá của hợp đồng tương lai có độ chênh lệch rất lớn so với giá trị định giá hợp lý(lúc cao, lúc thấp hơn rất nhiều). Thậm chí, giữa các hợp đồng tương lai có kỳ hạn khác nhau cũng có độ “vênh” khá lớn ở một số thời điểm.

Dưới góc nhìn của nhiều chuyên gia đầu tư có kinh nghiệm, sự vận động “chưa hiệu quả” của thị trường phái sinh Việt Nam đôi lúc mở ra những cơ hội giao dịch chênh lệch giá (arbitrage) khá rõ ràng và lợi nhuận có phần hấp dẫn hơn so với thị trường quốc tế.

Bên cạnh đó, với lợi thế về kinh nghiệm và công nghệ, các nhà đầu tư tổ chức có khả năng phát hiện và giao dịch thực hiện hóa lợi nhuận lúc thị trường phái sinh trong nước vận động “chưa hiệu quả”.

|

| "Tái tạo" lại rổ chỉ số VN30 giúp thực hiện được nhiều chiến lược giao dịch phái sinh (Ảnh: Internet) |

“Aribitrage” giữa cơ sở và phái sinh

Ở các thị trường có nền tài chính phát triển, giao dịch “arbitrage” sẽ giúp đưa giá của hợp đồng tương lai về gần với giá trị hợp lý nhưng lợi nhuận đem lại cho các nhà đầu tư (tổ chức) cũng không quá lớn. Nguyên nhân là do sự chênh lệch giá không nhiều, chi phí giao dịch và rủi ro lại quá lớn.

Đối với giao dịch “arbitrage” giữa cơ sở và phái sinh, theo ghi nhận của người viết, một số công ty chứng khoán trong nước thực hiện xây dựng một danh mục cổ phiếu bao gồm 10 - 15 cổ phiếu nhằm tái tạo lại chỉ số VN30.

Điều này giúp cho các nhà đầu tư muốn thực hiện giao dịch “arbitrage” giữa cơ sở và phái sinh có thể thực hiện chiến lược dễ dàng hơn.

Đơn cử trong trường hợp nhà đầu tư phát hiện hợp đồng tương lai chỉ số VN30 (VN30F) đang được định giá quá mức so với giá trị hợp lý, họ có thể thực hiện giao dịch “arbitrage” bằng cách “short” (tham gia vị thế bán) hợp đồng VN30F và “long” (tham gia vị thế mua) chứng khoán cơ sở (ở đây là danh mục cổ phiếu mô phỏng của công ty chứng khoán).

Nhưng như đã đề cập ở trên, chiến lược này dường như không dành cho nhà đầu tư cá nhân vì đòi hỏi nguồn lực lớn và đối mặt với tình trạng phí chồng phí, trong khi rủi ro là rất lớn. Do đó, các nhà đầu tư tổ chức được đánh giá phù hợp hơn với chiến lược này, tuy nhiên, tỷ suất lợi nhuận mang lại không cao.

“Nếu xét cả năm, lợi nhuận của nhà đầu tư tổ chức từ chiến lược giao dịch kiểu này đạt khoảng 10 - 15% đã là rất thành công” - theo nhận định của ông Hoàng Tùng - Phó Chủ tịch của quỹ đầu tư AlphaGrep tại Singapore.

Cũng theo tính toán của vị chuyên gia này, đối với mặt bằng lãi suất tại Việt Nam hiện nay, sự chênh lệch giữa các hợp đồng VN30F so với chỉ số cơ sở chỉ nên trong khoảng từ 10 - 12 điểm. Vì vậy, các nhà đầu tư sử dụng chiến lược “arbitrage” kiểu này chỉ thực sự có lãi nếu có sự chênh lệch lớn, trên 20 điểm, giữa thị trường phái sinh và cơ sở.

“Arbitrage” giữa phái sinh và phái sinh

Theo lý thuyết, các hợp đồng tương lai có thời gian đáo hạn dài hơn thường có giá (điểm số) cao hơn. Nhưng xét riêng ở thị trường Việt Nam, đôi khi quy luật thông thường này bị phá vỡ, các hợp đồng VN30F có độ “vênh” rất lớn giữa các kỳ hạn.

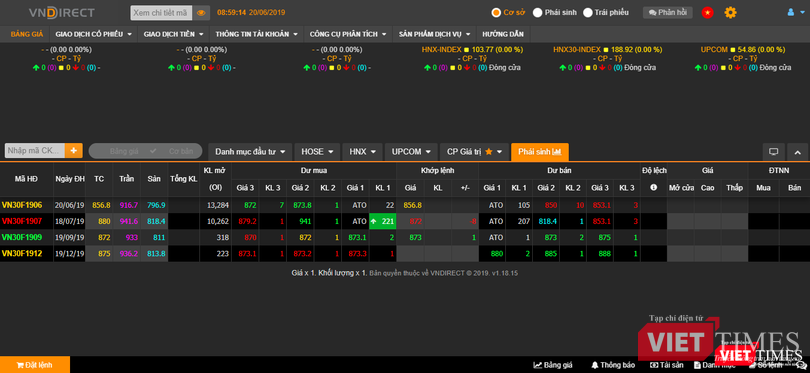

Đơn cử như trường hợp cuối phiên giao dịch ngày 19/6/2019 vừa qua, khi hợp đồng phái sinh tháng 7 (VN30F1907) cao hơn 24 điểm so với hợp đồng tháng 6 (VN30F1906) và cao hơn 8 điểm so với hợp đồng tháng 9 (VN30F1909).

Trong khi về mặt lý thuyết, hợp đồng phái sinh VN30F1906 phải thấp hơn hợp đồng VN30F1907 và hợp đồng VN30F1907 lẽ ra phải thấp hơn hợp đồng VN30F1909.

|

|

| Giá của hợp đồng VN30F1907 cao hơn 8 điểm so với VN30F1909 trong cuối phiên ngày 19/6/2019 (Ảnh: VT) |

Khi phát hiện ra sự “vô lý” này, một số nhà đầu tư có kinh nghiệm đã sử dụng chiến lược giao dịch “arbitrage” giữa các hợp đồng phái sinh.

Cụ thể, chiến lược “arbitrage” được các nhà đầu tư này sử dụng là “short” hợp đồng VN30F1907, đồng thời, “long” 2 hợp đồng VN30F1906 và hợp đồng VN30F1909 (với tổng số lượng hợp đồng ở cả 2 vị thế tương đương nhau để phòng ngừa rủi ro).

Kết quả, sau khi nắm giữ vị thế qua đêm, một số nhà đầu tư đã hưởng lợi chênh lệch giá lên tới 12 điểm khi hợp đồng VN30F1907 điều chỉnh về giá trị hợp lý, còn hợp đồng VN30F1909 bắt đầu tăng giá trong phiên giao dịch sáng ngày hôm sau (ngày 20/6/2019).

|

| Nhà đầu tư sử dụng chiến lược "arbitrage" sẽ thu được lợi nhuận từ 12 điểm chênh lệch (Ảnh chụp màn hình - Nguồn: VNDS) |

Lý giải về hiện tượng này, một chuyên gia cho biết nguyên nhân có thể là do hợp đồng tháng 6 (VN30F1906) sắp đến ngày đáo hạn nên các nhà đầu tư đang đặt cược vào xu hướng giá lên sẽ phải tất toán và chuyển sang hợp đồng tháng 7 (VN30F1907).

Điều này khiến cho nhu cầu nắm giữ hợp đồng tháng 7 (VN30F1907) tăng lên đột biến, đẩy chỉ số vượt qua cả hợp đồng tháng 9 (VN30F1909) tới 8 điểm. Trong khi ở chiều hướng ngược lại, phía “bên bán” dường như có quá ít người nhận ra sự bất thường này.

Một nguyên nhân khác cũng được đề cập, đó là việc chỉ số cơ sở VN30 chưa đảm bảo độ tin cậy, đặc biệt là ở một số mã cổ phiếu cụ thể có thanh khoản thấp nhưng chiếm tỷ trọng lớn trong rổ chỉ số thường xuất hiện diễn biến “lạ” tại ngày đáo hạn hợp đồng.

Xu thế tất yếu là việc các nhà đầu tư “đổ dồn” chuyển sang nắm giữ hợp đồng tháng 7 trước ngày đáo hạn để tránh rủi ro.

Để tìm hiểu được động cơ của diễn biến “lạ” ở một số mã cổ phiếu vốn hóa lớn, cần phải nhắc đến việc ngày đáo hạn hợp đồng cũng là lúc “chốt” lãi/lỗ để thanh toán cho việc nắm giữ hợp đồng chỉ số VN30F (thông qua sự chênh lệch của VN30F và chỉ số cơ sở). Khi sự chênh lệch giữa VN30F và chỉ số cơ sở bị thu hẹp lại, các nhà đầu tư nắm giữ hợp đồng tương lai đến ngày đáo hạn sẽ không còn lợi nhuận, thậm chí thua lỗ.

Ngoài ra, một nguyên nhân khác cũng có thể kể tới là tình trạng đầu cơ của nhiều nhà đầu tư cá nhân chỉ theo một xu hướng nhất định khiến cho giá của hợp đồng tương lai chỉ số vượt xa so với mức giá hợp lý.

“Các tổ chức giao dịch chuyên nghiệp thường có hệ thống máy tính (BOT) hỗ trợ, tự động quét và phát hiện ra các cơ hội giao dịch này một cách dễ dàng” - vị Phó Chủ tịch của quỹ đầu tư AlphaGrep cho hay.

Bên cạnh việc áp dụng các chiến lược giao dịch “arbitrage”, nhà đầu tư cũng có thể sử dụng một số chiến lược giao dịch phổ biến khác như giao dịch “Spread hợp đồng tương lai” (thực hiện đồng thời mua một (hay nhiều) hợp đồng tương lai này và bán một (hay nhiều) hợp đồng tương lai khác) để hưởng lợi từ việc chênh lệch giá giữa 2 hợp đồng tương lai khác nhau.

Trong thời gian tới, sản phẩm chứng quyền có bảo đảm (CW) được đưa vào giao dịch chính thức cũng sẽ góp phần mở ra những cơ hội đầu tư mới cho các nhà đầu tư am hiểu về công cụ phái sinh và biết cách vận dụng chiến lược giao dịch linh hoạt./.