|

| Ảnh: KHÔI LÂM |

Cái mỹ từ “quỹ đầu tư mạo hiểm” (venture funds) này được sử dụng một cách mơ hồ trong hầu hết các thảo luận trong trào lưu khởi nghiệp (startup) mấy năm gần đây. Ở Việt Nam người ta có lẽ gần gũi với khái niệm “cá mập” hơn sau chương trình truyền hình thực tế “Shark Tank Việt Nam - Thương vụ bạc tỷ”.

Vậy rốt lại thì các quỹ đầu tư mạo hiểm này là ai, và vai trò của họ ở câu chuyện giữa Grab - tài xế - Tổng cục Thuế là như thế nào?

Trước hết hãy quay lại câu chuyện của Grab.

Khi Grab không thể “chia sẻ”

Hiểu một cách đơn giản, vấn đề bắt đầu từ việc ngày 5-12-2020, Nghị định 126/2020/NĐ-CP có hiệu lực thi hành quy định mức thuế VAT với ứng dụng gọi xe công nghệ là 10% trên doanh thu, bao gồm doanh thu phần chia cho tài xế. Phía Công ty Grab cho rằng cách thu thuế này sẽ làm phần thuế VAT phải nộp tăng thêm, và chủ yếu phần đó là phát sinh từ phía doanh thu chia cho tài xế (tăng khoảng 7%).

Thế là sau ngày 5-12, Grab đã nâng tỷ lệ khấu trừ trên mỗi chuyến xe lên 27,272%, bao gồm phí sử dụng ứng dụng 20% (không đổi) cộng với thuế VAT. Đồng thời công ty cũng tăng giá dịch vụ taxi lên 5-6%.

Những con số tăng thêm này xấp xỉ phần tăng thêm VAT mà Công ty Grab phải thu hộ.

Điều này đồng nghĩa là Grab đã chuyển phần chi phí tăng thêm về phía khách hàng và “đối tác” - các tài xế.

Vấn đề đặt ra là như vậy Công ty Grab - vốn luôn cố khẳng định mình là một công ty công nghệ, không phải công ty vận tải (khác với quy định của cơ quan quản lý nhà nước), và luôn tuyên truyền mô hình “kinh tế chia sẻ” - đã “chia sẻ” gì trong câu chuyện này?

Họ không giảm phần phí sử dụng ứng dụng cũng như không giữ nguyên giá cước. Về mặt kinh tế học, có nghĩa là người cung cấp dịch vụ (ở đây là Grab) chuyển hoàn toàn tác động thuế sang khách hàng và “đối tác” tài xế của mình. Tình trạng này thường xảy ra trong thị trường mà người cung cấp dịch vụ chiếm quyền lực rất cao trên thị trường.

Nếu hiểu rõ cách mà các công ty như Grab được vận hành, và đặc biệt là được cung cấp vốn, thì chúng ta cũng còn hiểu rõ hơn đây là lựa chọn tất yếu của Grab. Nói đơn giản: Grab không thể chia sẻ. Họ không thể giảm phí sử dụng ứng dụng cho tài xế, vì như vậy thì doanh thu của họ sẽ sụt giảm.

Vì sao Grab không thể chấp nhận hy sinh một phần doanh thu trong bối cảnh khó khăn của dịch Covid-19 để giúp các “đối tác” hay “chia sẻ” với khác hàng? Vì họ cần phải trả lời với các ông chủ thực sự của công ty - những người cấp vốn cho họ, mà người ta thường gọi với mỹ từ là các nhà đầu tư mạo hiểm, hay “dữ dằn” hơn, các “cá mập”, hoặc “cá voi”.

Nhà đầu tư mạo hiểm - những “cá mập” sau bức màn

Người ta cần hiểu rằng, mục tiêu tối thượng của nhiều công ty công nghệ không phải là “chia sẻ” mà là tạo ra giá trị cao nhất cho công ty, để các ông chủ cung cấp vốn của họ cũng như những nhà sáng lập của công ty được giàu có.

Những người cung cấp vốn cho Grab là ai?

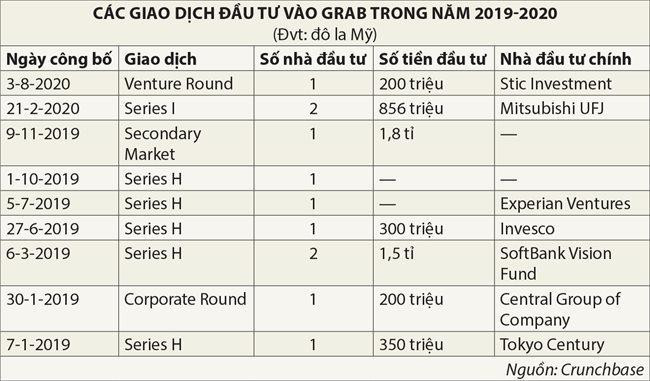

Theo số liệu từ Crunchbase, Grab đã thực hiện 31 vòng gọi vốn, và huy động 10,1 tỉ đô la Mỹ. Có 50 nhà đầu tư đã bỏ tiền vào Grab. Về mặt định giá, theo Pitchbook, Grab được định giá khoảng 14,9 tỉ đô la Mỹ tính đến tháng 6-2020.

Với các nhà đầu tư mạo hiểm này mà nói, mức định giá 14,9 tỉ đô la so với số vốn bỏ vào 10,1 tỉ đô la chưa chắc làm họ hài lòng, nhất là với những người vừa bỏ vốn vào sau.

Những “cá mập” nào đã bỏ vốn vào gần đây? Theo dữ liệu của Crunchbase, một số công ty có tên tuổi sau đây đã bỏ vốn vào Grab trong năm 2019: Mitsubishi UFJ Financial Group, Experian Ventures, Invesco, và Vision Fund của SoftBank.

Cái tên đáng chú ý trong danh sách này là SoftBank. Nếu như bộ phận đầu tư và cho vay mạo hiểm của Invesco hay Mitsubishi UFJ có thể chấp nhận giá trị tăng 40-50% so với thời điểm đầu tư, SoftBank của tỉ phú Masayoshi Son sẽ không dễ gì hài lòng với “phần bù rủi ro” như vậy.

|

Cách làm ăn của SoftBank gần đây cho thấy họ có khẩu vị rủi ro cao, chấp nhận những thương vụ thất bại thảm hại như mất gần 18 tỉ đô la với WeWork, nhưng cũng vừa biến 680 triệu thành 11,5 tỉ đô la trong thương vụ DoorDash. Gần đây giới báo chí tài chính của phố Wall đã gọi Chủ tịch Son của SoftBank là “cá voi Nasdaq” vì được cho là đã thực hiện nhiều giao dịch phái sinh quy mô lớn và rủi ro cao liên quan tới các công ty công nghệ hàng đầu.

Với khẩu vị rủi ro cao, lợi nhuận cao của những nhà đầu tư như SoftBank, Grab sẽ phải đáp ứng rất nhiều yêu cầu về các chỉ tiêu hoạt động chủ chốt (KPI - Key Performance Indicator). Và không có gì ngạc nhiên khi chỉ tiêu hàng đầu sẽ là tăng doanh số, mở rộng nguồn thu. Trong bối cảnh dịch Covid-19, còn thêm một vấn đề nữa là tạo ra tiền thật chứ không chỉ “bơm” doanh thu.

Có một thứ văn hóa thúc đẩy giá trị công ty thông qua “chạy nước rút” một cách điên cuồng theo các chỉ tiêu KPI trong các công ty khởi nghiệp, đặc biệt là ở các kỳ lân tỉ đô. Người ta có cảm giác các công ty này đang bị định giá quá cao, với những KPI tăng nữa, tăng mãi không tưởng nên lãnh đạo chủ chốt của các công ty này luôn trong trạng thái phải chạy nước rút để hoàn thành KPI tăng trưởng của mình.

Với văn hóa “chạy nước rút” như vậy thì làm gì họ có thể nghĩ tới chuyện chạy chậm lại để “chia sẻ” với đối tác. Nếu công ty tăng trưởng chậm lại, họ sẽ phải trả lời ra sao với nhà đầu tư đã châm vốn? Với mức định giá “trên trời” của những công ty khởi nghiệp hiện nay, một chút tăng trưởng chậm lại đồng nghĩa với giá trị công ty sẽ rớt và có thể rớt rất mạnh, đồng nghĩa là những người cấp vốn nhảy vào những vòng đầu tư sau sẽ mất tiền. Nhà đầu tư mất tiền thì nhiều nhân sự chủ chốt hiện tại của tập đoàn có thể bị thay thế.

Nói như vậy để thấy, đòi hỏi doanh nghiệp như Grab chia sẻ, đòi hỏi họ có trách nhiệm xã hội là hợp lý. Nhưng sẽ là thiếu sót nếu bỏ quên những ông chủ “cá mập” thật sự đằng sau. Và trước khi kêu gọi lòng trắc ẩn hay trách nhiệm xã hội của những ông chủ sau bức màn này, người ta cần nhớ lời kết của tác giả Charles Duhigg trong bài viết “Các nhà tư bản đầu tư mạo hiểm đã bóp méo chủ nghĩa tư bản như thế nào?” trên tờ New Yorker: “...dần dần rồi người ta bắt đầu nhận ra: bất kể chuyện gì xảy ra, các quỹ đầu tư mạo hiểm đều trở nên giàu có”.

Cũng cần nhớ là, sự việc này đang diễn ra trong lúc GoJek và Grab đang thương lượng để sáp nhập. Và có một vài cái tên trong danh sách nhà đầu tư vào Grab cũng là người đã đầu tư vào GoJek. Họ sẽ muốn số liệu kế toán của hai công ty này đẹp nhất có thể để thuyết phục các cổ đông khác của cả hai bên.

Lời kết

Sự việc này đang diễn ra trong lúc GoJek và Grab đang thương lượng để sáp nhập. Và có một vài cái tên trong danh sách nhà đầu tư vào Grab cũng là người đã đầu tư vào GoJek. Họ sẽ muốn số liệu kế toán của hai công ty này đẹp nhất có thể để thuyết phục các cổ đông khác của cả hai bên.

Vấn đề xung đột lợi ích của các công ty công nghệ với “đối tác” đã tiềm ẩn từ lâu nay và nhiều chuyên gia nghiên cứu về lĩnh vực này chỉ ra rằng lựa chọn chính sách của nhiều nước đơn thuần là sự đánh đổi giữa việc chính phủ nước đó muốn ủng hộ công ty công nghệ hay muốn giữ an sinh xã hội, lợi ích cho các tài xế được tốt mà thôi.

Sâu xa hơn nữa, người ta cần hiểu rằng, mục tiêu tối thượng của nhiều công ty công nghệ không phải là “chia sẻ” mà là tạo ra giá trị cao nhất cho công ty, để các ông chủ cung cấp vốn của họ cũng như những nhà sáng lập của công ty được giàu có.

Từ bao năm nay, người ta nói nhiều đến môi trường kinh doanh thuận lợi cho công nghệ mới, cho phát triển xã hội... và nhiều khi họ đã quên mất rằng một trong những chủ thể hưởng lợi nhất đằng sau của mọi điều đó là những người cung cấp vốn và chúng ta đã quen tung hô những nhà tư bản tài chính đầu tư mạo hiểm đó như thể là người cứu rỗi cho nền công nghệ quốc gia. Nhưng sự thật thì họ cũng được dẫn dắt bởi lòng tham làm giàu như những nhà tư bản nguyên thủy nhất mà thôi.

(*) Giảng viên Đại học Bristol, Anh

Theo TBKTSG