2 năm trước, khi nhìn sang các công ty xe điện khác, giới chóp bu của VinFast bị ấn tượng với vốn hóa của Tesla và NIO. “Có lẽ nên thử niêm yết trên thị trường chứng khoán Mỹ xem sao?”, họ cùng thảo luận.

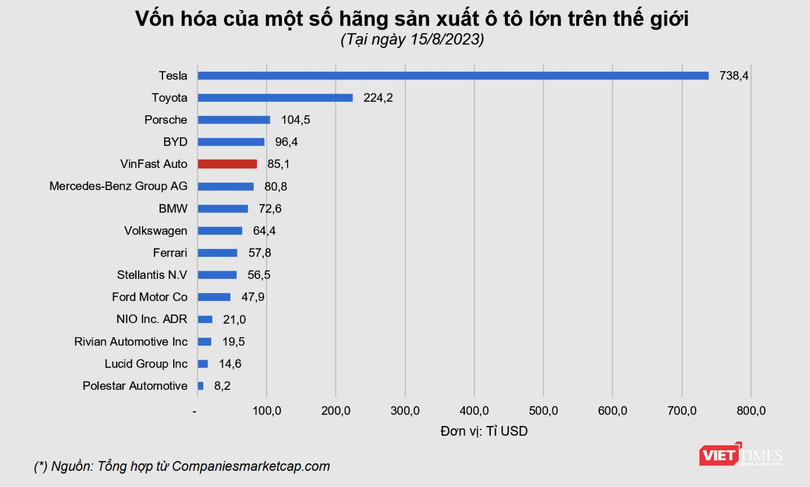

Hôm qua (15/8), VinFast đã chính thức lên sàn chứng khoán Mỹ. Cổ phiếu VFS chốt phiên ở mức 37,06 USD/cp, tương ứng với mức vốn hóa đạt 85,4 tỉ USD, đưa VinFast trở thành công ty xe điện có vốn hóa lớn thứ ba thế giới, sau Tesla và BYD.

Theo Barron’s, mức vốn hóa của VinFast sau phiên đầu tiên cao hơn mọi công ty xe điện (EV) khởi nghiệp ở Mỹ cộng lại. Con số này cũng lớn hơn nhiều vốn hóa của các gã khổng lồ ô tô truyền thống như Ford Motor, GM, Stellantis, BMW, Volkswagen, Mercedes-Benz Group và nhiều hãng xe khác.

Nhìn về Việt Nam, con số 85,4 tỉ USD vốn hóa của VinFast đủ sức gây choáng ngợp. Nó lớn hơn tổng vốn hóa của 8 doanh nghiệp lớn nhất toàn sàn cộng lại. Trong lịch sử phát triển của thị trường chứng khoán Việt Nam, ngay cả khi thăng hoa nhất, cũng chưa có cái tên nào chạm đến mức vốn hóa vừa nêu của VinFast.

Vui nhất có lẽ là các nhà đầu tư đã đặt niềm tin vào cổ phiếu VIC của Tập đoàn Vingroup. Cổ phiếu VIC đã tăng gần 50% kể từ đầu tháng này, khi những thông tin về ngày chào sàn Nasdaq của VinFast xuất hiện dày đặc trên truyền thông.

'Gió đông' của VinFast

Dõi theo chặng đường niêm yết tại Mỹ của VinFast, nhiều người sẽ nhớ về những chia sẻ của Chủ tịch Vingroup Phạm Nhật Vượng tại Đại hội đồng cổ đông thường niên năm 2023 (AGM 2023) - diễn ra chỉ ít ngày sau khi VinFast công bố thỏa thuận sáp nhập với Black Spade Acquisition (Black Spade), trong đó, định giá vốn chủ sở hữu của hãng xe điện ở mức 23 tỉ USD.

“Với định giá 23 tỉ USD, việc thu hồi phần vốn 8 tỉ USD mà Vingroup và các cổ đông đã đầu tư không quá khó, nhưng chúng ta phải đợi đến khi có 'gió đông', khi thị trường tốt hơn, thanh khoản lớn, và công ty có đầy đủ dải sản phẩm, kinh doanh có lãi”, ông Vượng nói.

Nhưng ngay sau phiên giao dịch đầu tiên trên thị trường chứng khoán Mỹ, vốn hóa của VinFast đã vượt xa mốc 23 tỉ USD.

Bà Lê Thị Thu Thủy - Tổng giám đốc VinFast toàn cầu - chia sẻ: “Trước khi cổ phiếu VinFast chính thức được niêm yết, tôi có hỏi các ngân hàng đầu tư đánh giá xem sau niêm yết, cổ phiếu VinFast sẽ như thế nào? Tất cả đều dự đoán giá sẽ giảm, thậm chí là xuống dưới 10 USD/cp. Do đó, tôi có chút hồi hộp, cứ nghĩ nếu cuối ngày cổ phiếu đỏ thì buồn lắm. Nhưng trước giờ mở cửa, mã VFS đã tăng tới hơn 100%". Bà kể, nhiều người tại sàn Nasdaq cho biết họ chưa từng thấy công ty nào làm được như vậy trong 20 năm qua.

Trả lời câu hỏi của PV VietTimes, rằng: “Với việc giá cổ phiếu VFS tăng cao như vậy, có phải ‘gió đông’ đã đến (?)”, CEO Lê Thị Thu Thủy cho biết mức vốn hóa 85 tỉ USD của VinFast có gây bất ngờ song vẫn chưa phải là ‘gió đông’.

Hậu sáp nhập với Black Spade, cơ cấu sở hữu của VinFast Auto rất cô đặc, với hơn 99% cổ phần được trực tiếp và gián tiếp sở hữu bởi nhóm cổ đông liên quan tới ông Phạm Nhật Vượng.

Số lượng cổ phiếu VFS lưu hành tự do trôi nổi (free float) chỉ khoảng 4,5 triệu đơn vị trên tổng số hơn 2,3 tỉ cổ phiếu đang lưu hành. Tuy nhiên, ngay trong phiên giao dịch đầu tiên trên sàn Nasdaq, đã có hơn 6,7 triệu cổ phiếu VFS được trao tay, với quy mô giao dịch ước tính khoảng 190 triệu USD.

Hành trình đưa VinFast lên sàn chứng khoán Mỹ

Theo CEO VinFast, việc đưa hãng xe điện Việt Nam niêm yết trên sàn chứng khoán Mỹ trải qua nhiều thăng trầm, khó khăn. “Không phải cứ có công ty là có thể mang ra niêm yết trên thị trường chứng khoán Mỹ, vì bên này rất khó khăn về chuẩn mực kế toán và tài chính”, bà Thủy nói.

Nữ CEO này cho biết, ý tưởng niêm yết tại Mỹ đã được ban lãnh đạo VinFast thảo luận từ đầu năm 2021.

Ban đầu, công ty dự tính sẽ đưa cổ phiếu lên sàn chứng khoán Mỹ thông qua ‘cửa’ SPAC - Special Purpose Acquisition Company (Công ty mua lại có mục đích đặc biệt), vốn rất thịnh hành ở thời điểm đó, nhưng “không nắm được ‘sóng’ thị trường”. Bởi, khi VinFast làm xong báo cáo tài chính kiểm toán, việc niêm yết qua ‘cửa’ SPAC gặp khủng hoảng.

Hãng xe điện của tập đoàn Vingroup quay lại cách niêm yết truyền thống. Tuy nhiên, đến đầu năm nay, ban lãnh đạo VinFast nhận thấy thị trường rất khó khăn, sau sự sụp đổ của SVB và Credit Suisse, do đó ‘không thể IPO theo cách truyền thống được’.

Và rồi Black Spade xuất hiện. Theo bà Thủy, có rất nhiều SPAC đã tiếp cận với VinFast nhưng Black Spade là ‘phù hợp nhất’./.