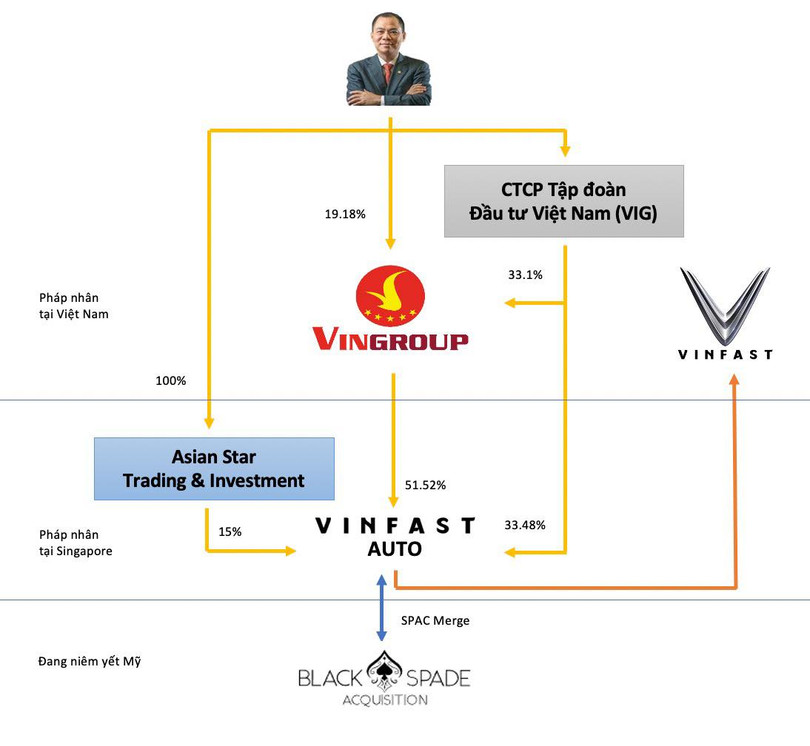

Thông tin VinFast Auto Pte. Ltd. (VinFast) ký thỏa thuận sáp nhập với Black Spade Acquisition Co (Black Spade) - một công ty đang niêm yết trên Sở giao dịch chứng khoán New York (NYSE) - đang nhận được sự quan tâm lớn của thị trường.

Chọn sáp nhập với Black Spade, VinFast sẽ rút ngắn đáng kể ‘con đường’ dẫn tới thị trường vốn sôi động nhất toàn cầu. Niêm yết trên thị trường chứng khoán Mỹ là mục tiêu mà VinFast theo đuổi từ nhiều năm nay.

Cuối năm 2022, VinFast Trading & Investment Pte. Ltd (VinFast Singapore trước kia, nay là VinFast Auto Pte. Ltd.) đã nộp hồ sơ lên Ủy ban Giao dịch Chứng khoán Mỹ (SEC) để IPO. Khi ấy, công ty này dự kiến sẽ niêm yết cổ phiếu phổ thông trên sàn Nasdaq Global Select Market với mã 'VFS'. Thương vụ được thu xếp bởi hàng loạt tên tuổi lớn trong giới tài chính toàn cầu, cụ thể là Credit Suisse Securities (USA) LLC, Citigroup Global Markets Inc., Morgan Stanley & Co. LLC, và J.P. Morgan Securities LLC, trong vai trò ngân hàng dựng sổ chính, kiêm đại diện của các nhà bảo lãnh phát hành cho đợt chào bán.

Bước sang nửa đầu năm 2023, thị trường tài chính thế giới chứng kiến hàng loạt biến động. Credit Suisse – định chế tài chính lớn thứ hai Thụy Sĩ, ‘bà đỡ’ vốn cho nhiều doanh nghiệp Việt (trong đó có Vingroup) – bất ngờ rơi vào khủng hoảng, dẫn tới việc sáp nhập vào UBS.

Nhưng những biến cố trên chẳng thể ngăn Vingroup ‘bước vào cuộc chơi toàn cầu’. Mà như đã thấy, VinFast đang tiến gần hơn với việc niêm yết tại Mỹ qua cửa ‘SPAC’.

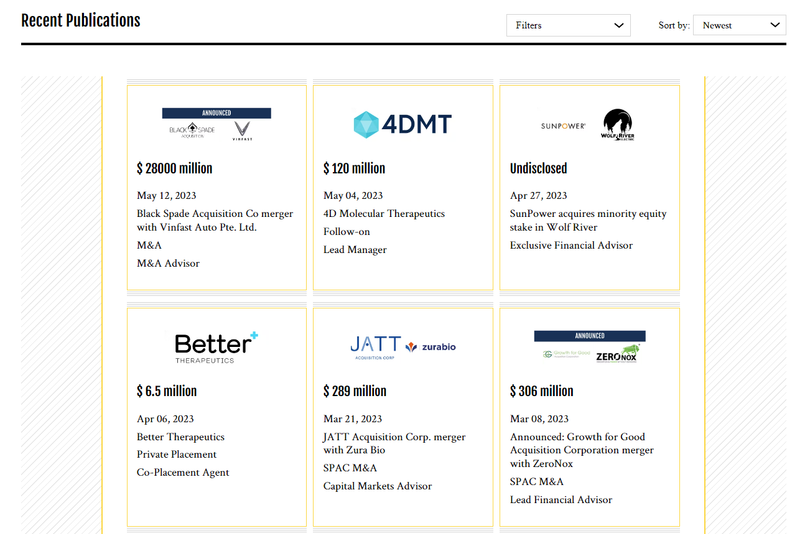

Chardan Capital Markets ‘khủng’ cỡ nào?

Đơn vị tư vấn cho thương vụ sáp nhập giữa VinFast và Black Spade là Chardan Capital Markets, LLC (Chardan). Là định chế chưa quen tên với phần đông giới đầu tư Việt, nhưng đừng vì thế mà xem nhẹ Chardan.

Thành lập từ năm 2002, Chardan có hơn 20 năm hoạt động trong lĩnh vực ngân hàng đầu tư (investment bank), đã tham gia bảo lãnh, cố vấn và tài trợ cho hơn 170 thương vụ liên quan tới SPAC (công ty mua lại có mục đích đặc biệt), với tổng giá trị giao dịch đạt hơn 38 tỉ USD.

Công ty này cũng bày tỏ mối quan tâm tới khách hàng tại Trung Quốc, Việt Nam, Châu Phi và Đông Âu. Chardan tự giới thiệu đã giúp huy động vốn cho 54 đợt IPO SPAC quốc tế, với giá trị giao dịch hơn 4,1 tỉ USD và 27 thương vụ sáp nhập SPAC quốc tế, với giá trị giao dịch hơn 10 tỉ USD.

Tuy vậy, 'deal' VinFast và Black Spade vẫn là thương vụ có giá trị 'khủng' nhất của Chardan từ trước đến nay mà công chúng biết tới.

Hiện tại, đảm nhiệm chức vụ Chủ tịch (President) của Chardan là ông Jonas Grossman. Gia nhập Chardan từ năm 2003, ông Grossman chuyên quản lý các hoạt động thị trường vốn và ngân hàng đầu tư.

Trong bài viết có tựa đề 'Meeting 'Mr SPACS'', xuất bản vào tháng 5/2022, tờ The Fintech Times dẫn lời ông Jonas Grossman chia sẻ về những thăng trầm trong lĩnh vực SPAC.

Khi được hỏi "Tại sao các công ty chọn SPAC(?)", ông Jonas Grossman cho biết, trong thị trường đầy biến động, SPAC là 'cửa' duy nhất (the only game in town) dành cho các công ty tư nhân muốn niêm yết cổ phiếu.

"Nếu một công ty tư nhân muốn huy động vốn ở vòng cuối (later stage financing), họ cần phải cân nhắc: Liệu có nên đi theo lộ trình IPO truyền thống, hay thử đi theo con đường SPAC?. Những lợi ích hoặc hạn chế là gì?. Không phải giải pháp nào cũng đều phù hợp với mọi công ty, nó phụ thuộc vào nhu cầu của họ", ông Grossman nói.

Theo người đứng đầu Chardan, SPAC có nhiều ưu điểm so với IPO – vốn tiềm ẩn nhiều rủi ro.

Theo thông lệ, khi IPO, doanh nghiệp muốn niêm yết sẽ ‘thuê’ một loạt ngân hàng – cam kết một mức định giá nhất định, tiêu tốn rất nhiều tiền và phải tuân theo các quy định của Ủy ban Chứng khoán Mỹ (SEC). Sau đó, họ sẽ khởi động một cuộc roadshow trong 2 tuần. Nếu thị trường biến động, nó có thể gây hại cho doanh nghiệp vì các cuộc đàm phán định giá được thực hiện một cách công khai.

Trong khi đó, SPAC có một chút khác biệt. Khi đi theo lộ trình này, các công ty tư nhân sẽ tìm đến SPAC mà họ cho là phù hợp. Quá trình này sẽ được giữ bí mật, qua đó giúp các công ty có thời gian gặp gỡ các nhà đầu tư mục tiêu.

Sau khi có được các nhà đầu tư ‘ruột’ và thống nhất về định giá, doanh nghiệp muốn niêm yết sẽ quyết định xem có muốn thực hiện thỏa thuận sáp nhập với SPAC và chuyển sang giai đoạn tiếp theo hay không.

Các bước thực hiện được bảo mật cho phép các doanh nghiệp muốn niêm yết kiểm soát được quy trình, và theo ông Jonas Grossman, hậu Covid-19, SPAC đã trở thành một sự lựa chọn tối ưu để các công ty 'lên sàn'.

Theo ghi nhận của VietTimes, chi tiết thỏa thuận sáp nhập giữa VinFast và Black Spade đã được nộp lên Ủy ban Chứng khoán Mỹ (SEC).

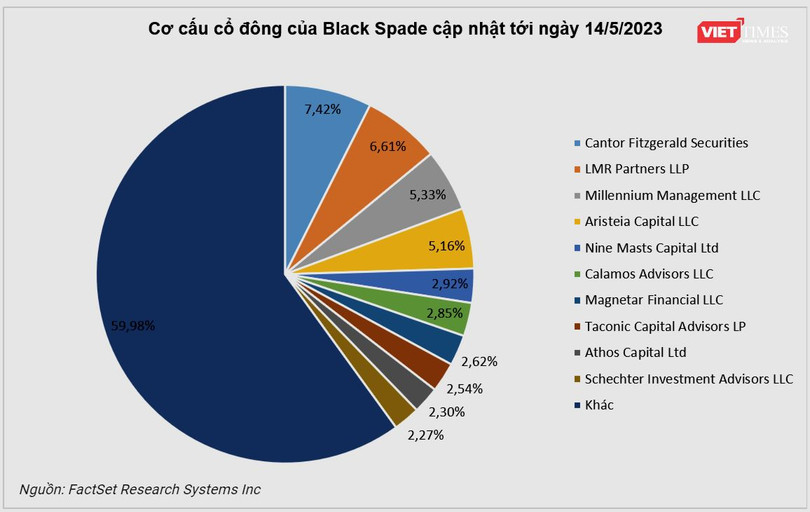

Tuy nhiên, thương vụ này cũng cần có sự chấp thuận của cổ đông Black Spade trước khi được tiến hành.

Theo dữ liệu của FactSet Research Systems Inc., cập nhật tới ngày 14/5/2023, 10 cổ đông lớn nhất đang nắm giữ khoảng 40,02% vốn Black Spade.

Các cổ đông này đều là những tổ chức, bao gồm các quỹ đầu tư, công ty quản lý quỹ, đứng đầu là Cantor Fitzgerald Securities với 7,42% cổ phần./.