Colley Hwang là Chủ tịch tờ Digitimes Asia. Ông là một chuyên gia phân tích hàng đầu trong ngành công nghiệp công nghệ với hơn 30 năm kinh nghiệm. Ông cũng là tác giả của nhiều cuốn sách về các xu hướng và sự phát triển của ngành công nghệ như "Asian Edge: On the Frontline of the ICT World" xuất bản năm 2019 và "Disconnected ICT Supply Chain: New Power Plays Unfolding" xuất bản năm 2020.

Mới đây trên Digitimes Asia, Colley Hwang đã có bài viết về Tầm nhìn chiến lược của Samsung trong vòng 1 thập kỷ tới. Dưới đây là lược dịch bài viết.

Liệu Samsung đang đi lên hay đi xuống? Tôi không muốn nói về giá cổ phiếu mà về khả năng cạnh tranh của Samsung.

Không lâu trước đây, sếp của một công ty trong ngành IT nói rằng mảng kinh doanh chip nhớ của Samsung đang sụt giảm và sẽ bị vượt mặt bởi Micron. Điều này liệu có trở thành sự thật hay không? Một vài người tranh luận bênh vực Samsung: Samsung là người đứng đầu thế giới xét về công nghệ, quy mô sản xuất và độ nhận diện thương hiệu. Nhưng giá cổ phiếu và vốn hóa thị trường lại không bằng những công ty khác trong cùng lĩnh vực. Họ nói Samsung xứng đáng tốt hơn thế.

Vậy những công ty nào được được xem “có cùng đẳng cấp” với Samsung? Apple, TSMC và Intel chăng? Khi so sánh với những công ty đẳng cấp thế giới này thì đâu là điểm yếu, đâu là điểm mạnh của Samsung. Tôi sẽ không dự đoán tương lai Samsung bởi trực giác. Chúng ta đầu tiên phải thiết lập một khung tìm kiếm, so sánh thông tin ngành công nghiệp mới nhất và tìm ra những dấu hiệu thay đổi.

Samsung đã xuất sắc trong việc marketing, định vị chính họ như một thương hiệu smartphone, TV và thiết bị viễn thông cao cấp. Họ cũng cung cấp dịch vụ giá trị gia tăng cao để thúc đẩy vị thế toàn cầu và bảo đảm hoạt động làm ăn với các đối tác tầm cỡ thế giới. Samsung mua Harman vào năm 2017 với giá 8 tỷ USD, nhắm tới củng cố vị thế trong thị trường ô tô và đa phương tiện.

Tuy nhiên thương vụ Harman liệu có thành công? Liệu Samsung – công ty đang có khoảng 100 tỷ USD tiền mặt có bù đắp được những mảng khuyết bằng chiến dịch mua lại? Các tiêu chuẩn ngành công nghiệp và công thức chiến thắng đã thay đổi. Sự cạnh tranh mà Samsung đang đối mặt cũng không còn giống như trong quá khứ. Thay vào đó, áp lực liên quan đến việc triển khai chiến lược quốc tế ở cấp độ cao nhất.

|

Thứ hai, các công ty nghĩ rằng có thể dựa vào sản xuất thông minh để đáp ứng nhu cầu của nhiều sản phẩm với số lượng nhỏ cung cấp cho thị trường toàn cầu. Nhưng sản xuất bản địa hóa và phân công lao động có thể trở thành xu hướng tối ưu hơn so với sản xuất thông minh. Vậy làm cách nào để Samsung, vốn quen với việc tích hợp theo chiều dọc từ khâu đầu đến khâu cuối, lại có thể điều chỉnh chiến lược kinh doanh của mình?

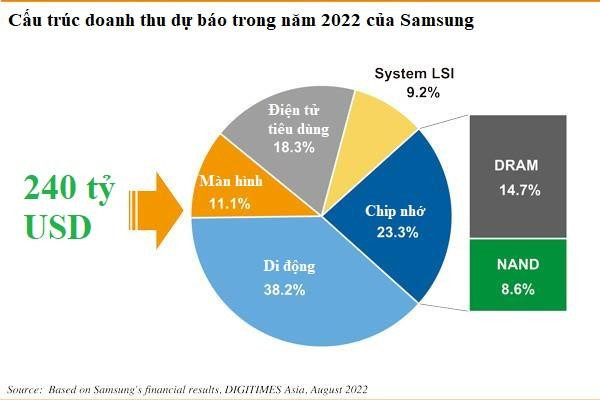

Để hiểu Samsung Electronics – điều quan trọng là phải nhìn vào cấu trúc kinh doanh của họ. Doanh thu của Samsung dự báo đạt 240 tỷ USD vào năm 2022 – gần 40%tới từ mảng di động và 30% tới từ chất bán dẫn, mà chủ yếu trong đó là chip nhớ.

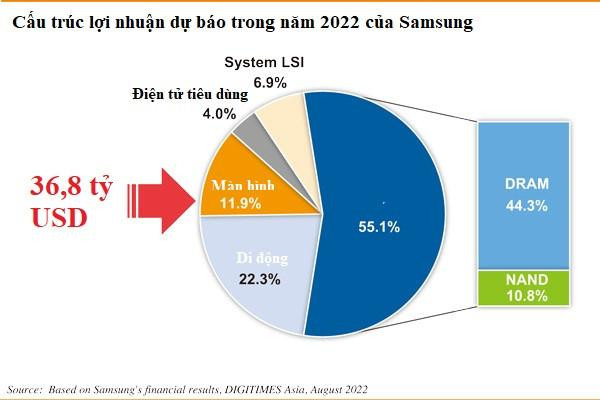

Tuy nhiên, về mặt lợi nhuận, mảng chip nhớ chiếm hơn 50% trong khi mảng di động lại chỉ đóng góp 22% lợi nhuận toàn tập đoàn. Với Samsung chip là “sự sống” của tập đoàn nhưng bộ nhớ tiêu chuẩn dễ bị ảnh hưởng bởi biến động giá cả thị trường, khiến lợi nhuận bất ổn.

Nền kinh tế đang hướng tới sự sụt giảm kể từ giữa năm 2022 gây tác động tới mảng bộ nhớ DRAM. DRAM không thể phục hồi cho tới giữa năm 2023 và thậm chí bộ nhớ NAND trở lại trạng thái cân bằng cung cầu cho đến cuối năm 2023. Samsung không muốn phụ thuộc quá nhiều vào chip nhớ – đó là lý do tại sao họ lại cố gắng có được sự hiện diện đáng kể với mảng System LSI.

Dự kiến vào năm 2022, doanh thu của System LSI sẽ chiếm hơn 9% doanh thu của toàn công ty nhưng lợi nhuận của mảng này chỉ chiếm 3% lợi nhuận toàn tập đoàn vào năm 2021. Dù vậy, lợi nhuận của mảng này có thể tăng mạnh vào năm 2022 sẽ phụ thuộc vào việc liệu Samsung có thể đảm bảo các đơn đặt hàng cho khách hàng với công nghệ 3nm hay không.

Samsung kỳ vọng vào mảng đúc và tin rằng TSMC và Intel chỉ là đối thủ cạnh tranh với 7nm và rằng nhiều nhà sản xuất chip hy vọng sẽ có nguồn cung thứ 2 bên cạnh TSMC. Vì vậy, ngay cả khi Samsung không thể vượt qua TSMC, doanh thu mảng này vẫn tốt với công ty Hàn Quốc.

Tuy nhiên, các đơn đặt hàng sản xuất chip tiên tiến rất khác so với sản xuất thiết bị điện tử. Nếu không có đột phá nào trong quá trình sản xuất chip tiên tiến và nếu các thiết bị và sản phẩm chip nhớ có thể không tạo ra lợi nhuận tốt, Samsung sẽ chắc chắn khó bắt kịp được TSMC. TSMC đã nhận được hơn 30 tỷ USD tiền thanh toán trước từ những khách hàng cho riêng năm 2023 vì vậy họ có thể thực sự chỉ ngồi và nhìn những thay đổi trong thị trường chất bán dẫn khi mảng đúc của Samsung chịu áp lực.

|

Về mặt doanh số, mảng kinh doanh thiết bị cầm tay của Samsung hiện là số 1 thế giới nhưng doanh số thiết bị cầm tay của Samsung đã đình trệ trong những năm vừa qua. Mảng thiết bị cầm tay từng đóng góp hơn 1 nửa lợi nhuận công ty hiện chỉ tạo ra gần 20% lợi nhuận. Samsung hy vọng doanh số bán điện thoại tăng lên có thể là đòn bẩy để tiêu thụ linh kiện của hãng nhưng điều này có thể không đạt được như mong muốn.

Trong một thời gian dài, truyền thông Hàn Quốc thường báo cáo rằng doanh số hàng năm của Samsung nhắm tới với thiết bị cầm tay sẽ đạt 300 triệu chiếc nhưng những năm gần đây sản lượng chỉ quanh mức 270 triệu chiếc. Những chiếc điện thoại cấp thấp và tầm trung đều đã đạt được một tỷ lệ nhất định trong tổng doanh thu thiết bị cầm tay của Samsung. Tuy nhiên, với Samsung – công ty có doanh thu hàng năm lên tới 240 tỷ USD, sản xuất điện thoại tầm thấp và trung hầu như không có ý nghĩa. Samsung đang tăng cường tỷ lệ thuê ngoài.

Nhưng, rõ ràng cử chỉ thiện chí của Samsung đã không được đón nhận nồng nhiệt. Tại thị trường Trung Quốc, các thiết bị cầm tay của Samsung phải chịu sự cạnh tranh khốc liệt từ các thương hiệu địa phương. Thị phần thiết bị cầm tay hiện tại của Samsung tại Trung Quốc chưa đến 1%, đó là lý do tại sao Samsung hiện đang tích cực hơn trong việc thiết lập dây chuyền sản xuất tại Việt Nam và Ấn Độ.

|

Đối với TV và các thiết bị điện tử tiêu dùng khác, tỷ trọng doanh thu không thấp (18,3%). Samsung đã nhiều lần nhấn mạnh rằng TV của họ đã đứng đầu thế giới trong 16 năm liên tiếp; trong các dòng TV cao cấp trên 55 inch, Samsung nắm hơn một nửa thị phần toàn cầu. Nhưng bộ phận điện tử tiêu dùng đã rơi vào tình trạng ảm đạm trong một thời gian dài, chỉ đóng góp khoảng 4% lợi nhuận tổng thể của công ty.

Liên quan đến cấu trúc kinh doanh có thể thấy, phân khúc điện tử tiêu dùng không có nhiều ý nghĩa, bộ phận thiết bị cầm tay khó có thể thấy sự tăng trưởng và hoạt động kinh doanh bộ nhớ tiêu chuẩn dễ bị biến động trong nền kinh tế. Chính vì vậy, hoàn toàn hợp lý khi Samsung đặt cược vào System LSI, nhưng một rào cản quá lớn đang ở trước mặt họ đó là TSMC. Sẽ khó khăn hơn rất nhiều so với những gì mọi người tưởng tượng để Samsung có thể vượt qua được TSMC.

Nguồn: Digitimes

Theo Nhịp sống Thị trường