Việc Ngân hàng thương mại cổ phần xuất nhập khẩu Việt Nam (Eximbank) chậm xử lý khủng hoảng truyền thông liên quan việc đòi khoản nợ "bất thường" 8,8 tỉ đồng phát sinh từ khoản nợ thẻ tín dụng 8,5 triệu đồng hơn 10 năm trước đã thổi bùng nỗi hoang mang của những người dân về rủi ro khi sử dụng dịch vụ của nhà băng này.

Nói với VietTimes các chuyên gia đều nhận định nếu không được giải quyết rốt ráo, hệ lụy của vụ việc không chỉ ảnh hưởng tới Eximbank mà tác động đến tâm lý khách hàng của các ngân hàng khác. Tuy nhiên, từ ngày 13/3 và cho đến, hơn 1 tuần trôi qua, Eximbank vẫn chưa minh bạch cách tính nợ gây ra tranh cãi, chưa đưa ra được phương án xử lý nợ xấu để khép lại sự việc.

Làn sóng kêu gọi kiểm tra, hủy thẻ tín dụng

Trong nhiều ngày liên tiếp, khi dư luận xôn xao về vụ việc, Eximbank phản hồi thông tin nhỏ giọt với truyền thông. Trong khi trên mạng, hàng nghìn lượt thảo luận đã tạo nên làn sóng tẩy chay dịch vụ của nhà băng này. Kết quả là nhiều khách hàng đã tới Eximbank để kiểm tra tài khoản, khóa thẻ, hủy dịch vụ, chuyển sang ngân hàng khác. Ngân hàng Nhà nước phải gửi công văn yêu cầu ngân hàng cung cấp thông tin cho dư luận, gặp gỡ khách hàng.

Thống kê của YouNet Media - đơn vị phân tích dữ liệu mạng xã hội - cho thấy so với thảo luận phát sinh trung bình/ngày ở các tin tiêu cực ngành ngân hàng năm 2023, vụ việc có Eximbank có lượng thảo luận cao hơn 2,5 lần. Tổng thảo luận về vụ việc này chỉ thấp hơn vụ ngân hàng SCB.

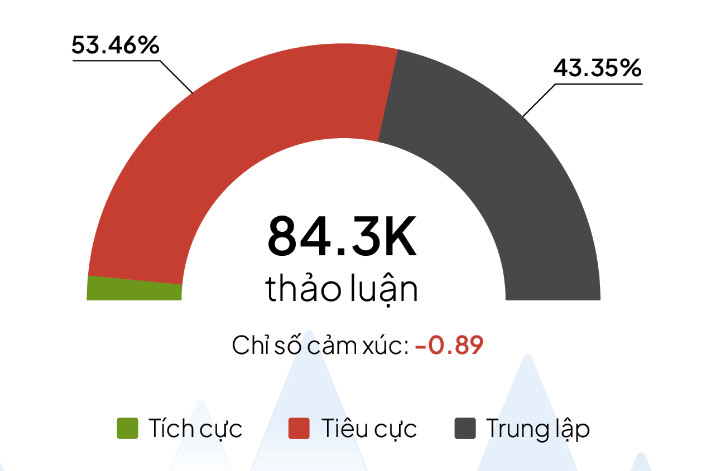

Nếu như 7 vụ khủng hoảng truyền thông ngành ngân hàng năm 2023 có số lượt thảo luận trung bình mỗi sự vụ là 48.500, trung bình mỗi ngày có 4.570 thảo luận, riêng vụ Eximbank có 84.300 thảo luận. Theo đó, mỗi ngày có 12.400 nghìn thảo luận - cao hơn 2,6 lần so với trung bình các sự vụ ngành ngân hàng năm 2023.

Trong số 84.300 thảo luận nói trên, có tới 45.100 thảo luận công khai thể hiện chỉ trích vụ việc và ngân hàng Eximbank, chiếm 53,46%. Chỉ số cảm xúc của toàn bộ sự vụ này ghi nhận là -0,89 (cao nhất là 1, thấp nhất là -1), có nghĩa là chỉ số cảm xúc gần như chạm đáy thất vọng.

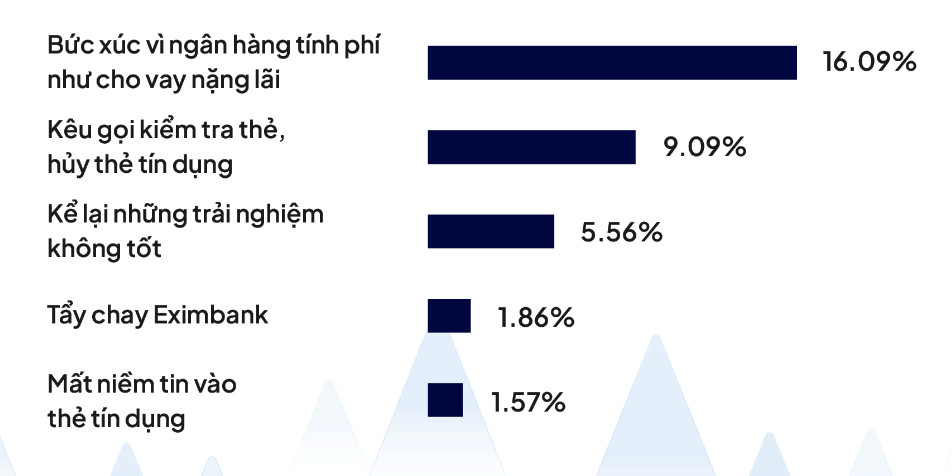

Trong số hơn 45.100 thảo luận tiêu cực có đến 16,9% thảo luận bày tỏ sự bức xúc với ngân hàng Eximbank: “ngân hàng lấy cho vay nặng lãi”, “tính lãi kiểu chi mà còn gấp vạn tín dụng đen” “kinh khủng”.

Đáng chú ý, hơn 9% thảo luận kêu gọi kiểm tra thẻ, hủy thẻ tín dụng nếu không còn sử dụng vì khách hàng lo sợ “bỗng dưng thành con nợ”.

Hơn 3.800 thảo luận bày tỏ sự kinh ngạc và bức xúc vì khi rà soát lại thông tin với ngân hàng thì phát hiện mình cũng là "con nợ" trong nhiều năm qua.

Không dừng lại ở các thảo luận bức xúc và lo lắng, người dùng đang có xu hướng cẩn trọng hóa trong việc mở thẻ chung và thẻ tín dụng nói riêng, với 1,57% thảo luận bày tỏ mất niềm tin vào thẻ tín dụng vì lo sợ thành con nợ bất đắc dĩ.

Ngoài ra, YouNet Media còn ghi nhận việc một số ngân hàng khác cũng bị “vạ lây”. Điển hình như có hơn 2.500 thảo luận đề cập đến ngân hàng Đông Á khi người dùng kiểm tra và phát hiện nợ phí thường niên thẻ.

Cơ hội để công chúng hiểu hơn về sự minh bạch của ngân hàng

Khủng hoảng truyền thông thường giáng những đòn mạnh mẽ vào hình ảnh doanh nghiệp, chủ yếu thông qua các phương tiện truyền thông đại chúng như báo chí, mạng xã hội. Đối với Eximbank, sự chậm chạp trong phương án xử lý cũng như cung cấp thông tin với truyền thông đã khiến hình ảnh của ngân hàng này xấu đi rất nhiều.

Đây không phải là lần đầu tiên Eximbank gặp những sự vụ bất lợi như vậy. Trước đây, Eximbank từng vướng cáo buộc 245 tỷ đồng tiền gửi tiết kiệm của khách hàng Chu Thị Bình "không cánh mà bay". Vụ việc đó đã khiến giá trị cổ phiếu của Eximbank giảm mạnh, vốn hóa ngân hàng bị thổi bay hàng nghìn tỉ đồng.

Luật sư Hà Huy Phong - Giám đốc điều hành công ty luật Inteco - cho rằng sau các sự kiện liên quan đến bán chéo bảo hiểm, bán chéo trái phiếu và vụ việc của SCB, người dân đang có cái nhìn hết sức bi quan về chữ tín của các tổ chức tín dụng. Bất kỳ đốm lửa nhỏ nào cũng có thể trở thành một ngọn lửa lớn, thu hút sự quan tâm của công chúng và truyền thông.

Ông Phong nói sự cố tại Eximbank như một cơ hội cho công chúng hiểu hơn về một sự thật mà ít người thực sự biết và quan tâm bấy lâu nay, là sự minh bạch trong những công thức tính toán về lãi suất, các khoản chi phí đổ lên đầu khách hàng và những mánh lới mà tổ chức tín dụng áp dụng. Từ trước tới nay, thông qua các thủ thuật chuyên môn, một số tổ chức tín dụng đã bịt mắt và buộc khách hàng chấp nhận những điều kiện có lợi nhất cho họ.

Về khía cạnh pháp luật, luật sư Hà Huy Phong nhận định khó có thể nói các ngân hàng đó có hành vi vi phạm pháp luật, nhưng họ đã rất tinh vi trong việc tận dụng điểm yếu của khách hàng về khả năng nhận thức và cơ hội tìm kiếm nguồn vốn tín dụng.

Trong vụ việc này, Eximbank đã sử dụng công thức tính lãi kép, nhưng pháp luật Việt Nam không có quy định nào giới hạn việc đó mà chỉ có quy định giới hạn về lãi suất trần khi cấp vốn.

Ngân hàng đã thiếu tính toán tới bối cảnh chung của thị trường và ngành ngân hàng, thao tác máy móc nên dẫn tới khủng hoảng về mặt truyền thông. Nếu khéo léo hơn, sự việc đã có thể không bị lan rộng với những sự phản ứng dữ dội như vậy.

Sự việc cũng mang lại những kinh nghiệm quý báo cho các tổ chức tín dụng khác. Cốt lõi của triết lý phát triển bền vững vẫn là niềm tin và chữ tín. Các ngân hàng nên hoàn thiện lại các chính sách của mình để nâng cao tính minh bạch và trân trọng khách hàng hơn.

Theo ông Hà Huy Phong, trước những sự cố truyền thông, cách tốt nhất là hãy cung cấp thông tin chính xác để công luận hiểu rõ vụ việc và để công chúng tự đánh giá. Việc chậm trễ cung cấp thông tin cho công chúng có thể làm sự việc bị đồn thổi và đẩy đi quá xa so với những gì nó vốn có, làm ảnh hưởng đến uy tín và hình ảnh thương hiệu của tổ chức.

Các ngân hàng khác cần làm gì?

Khủng hoảng này ảnh hưởng trực tiếp đến Eximbank, tuy nhiên theo một số chuyên gia xử lý khủng hoảng truyền thông, các ngân hàng cần theo dõi sát sao các luồng thảo luận, đặc biệt là các chủ đề liên quan đến "hủy thẻ" hoặc mất lòng tin vào thẻ tín dụng, các chủ đề liên quan đến thương hiệu ngân hàng, để có thể nhanh chóng phản hồi, cung cấp thông tin minh bạch, trấn an khách hàng trước khi sự việc diễn biến tiêu cực.

Ngoài ra, các ngân hàng cần gia tăng thông tin cho khách hàng về những điều cần biết khi sử dụng thẻ tín dụng. Nhiều người dùng đang có nhận thức là mở thẻ tín dụng nhưng không sử dụng thì sẽ không mắc nợ. Họ cũng chưa hiểu rõ về chi phí sử dụng các loại thẻ ATM, Debit, VISA... Vì thế, bên cạnh việc quảng bá các lợi ích mà khách hàng có được khi sử dụng thẻ, thì các ngân hàng cũng cần truyền thông về chi phí sử dụng thẻ, cách tính lãi suất, chính sách hủy thẻ...

Chuẩn bị sẵn kịch bản để chủ động đối phó với khủng hoảng cũng là việc mà các tổ chức tín dụng cần làm. Ngoài ra, ngân hàng cần đảm bảo nguồn thông tin nội bộ được xuyên suốt và đồng nhất. Trước khi tiến hành bất cứ giải pháp truyền thông nào, ngân hàng cần đảm bảo từng nhân sự đều thông suốt tình hình thực tế, tránh làm mất niềm tin của nhân viên ngay từ bên trong nội bộ.

Phải đảm bảo nhà đầu tư và khách hàng có thể nhận được thông tin cập nhật, chính xác trên các kênh mà ngân hàng đang duy trì, từ website cho đến tài khoản Zalo, Facebook. Chỉ một dòng thông báo trấn an khách hàng trên Facebook cũng có tác dụng đáng kể.

Cuối cùng, ngân hàng cần đào tạo một người phát ngôn. Đây là người phải có kỹ năng giao tiếp trên các kênh truyền thông khác nhau, với nhiều đối tượng khác nhau, chẳng hạn như giao tiếp trước một đám đông hay trước một máy quay. Người phát ngôn sẽ đưa ra thông tin chính xác nhất, đảm bảo cho giới truyền thông, khách hàng cũng như các nhà đầu tư có được nguồn thông tin minh bạch, nhanh chóng và đồng nhất.