Phát biểu tại Hội thảo "Đảm bảo an ninh, an toàn cho thanh toán điện tử trong kỷ nguyên số" do Hiệp hội Ngân hàng phối hợp với MasterCard và Tạp chí Thị trường Tài chính Tiền tệ tổ chức, ông Phạm Anh Tuấn, Vụ trưởng Vụ Thanh toán (Ngân hàng Nhà nước), đã nhấn mạnh chuyển đổi số phải đi đôi với an toàn, an ninh và bảo mật thông tin của người dân.

Trong thời gian qua, ngành ngân hàng đã có những bước chuyển đổi số rất mạnh mẽ. Trong "Chương trình chuyển đổi số quốc gia đến năm 2025, định hướng đến 2030" mà Thủ tướng chính phủ đã phê duyệt, thì tài chính - ngân hàng là một trong tám lĩnh vực được xác định ưu tiên chuyển đổi số.

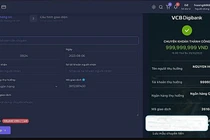

Tuy nhiên, việc chuyển đổi số, hiện đại hóa công nghệ cũng khiến ngành ngân hàng cũng như khách hàng phải đối mặt với nhiều loại hình tội phạm công nghệ cao. Kẻ lừa đảo sử dụng nhiều chiêu thức như gửi tin nhắn, email giả mạo là nhân viên ngân hàng, yêu cầu khách hàng/người dân truy cập vào một website ngân hàng (giả mạo) để chuẩn hóa thông tin tài khoản, thực chất là để chiếm đoạt tài khoản của người dân. Hoặc chúng cũng có thể sử dụng phần mềm AI để giả mạo khuôn mặt, chân dung của cảnh sát, yêu cầu người dân hợp tác, cung cấp thông tin tài khoản để điều tra v.v...

Điều này đặt ra yêu cầu cho ngành ngân hàng phải tiến hành các bước bảo mật hơn nữa cho các giao dịch tài chính cũng như có biện pháp xác thực người gửi - người nhận trong các giao dịch với số tiền lớn.

Theo ông Phạm Anh Tuấn, bộ phận chức năng của Ngân hàng Nhà nước đã trình Thống đốc và đã được đồng ý sửa đổi quyết định số 630/QĐ-NHNN về kế hoạch áp dụng các giải pháp về an toàn bảo mật trong thanh toán trực tuyến và thanh toán thẻ ngân hàng, trong đó có giải pháp quy định hạn mức bắt buộc phải xác thực sinh trắc học.

Giải pháp này đồng nghĩa với việc người mở tài khoản và người thực hiện giao dịch phải là một - là chính chủ. Ông Tuấn nói rằng điều này có thể gây khó khăn cho một số tổ chức tín dụng, nhưng vì lợi ích chung của cộng đồng, của người dân thì đây là việc ngành ngân hàng bắt buộc phải làm.

Theo thống kê của Ngân hàng Nhà nước, trong tổng lượng giao dịch 6 tháng đầu năm 2023 thì số lượng các giao dịch có giá trị từ 10 triệu đồng trở lên chiếm 10%, từ 20 triệu đồng trở lên chiếm khoảng trên dưới 5%. Ông Tuấn cho biết Ngân hàng Nhà nước sẽ cân nhắc hạn mức nào là hợp lý, ít gây ảnh hưởng nhất, để bắt buộc thực hiện xác thực sinh trắc học.

Nếu đúng như chia sẻ của ông Tuấn rằng những giao dịch trên 20 triệu đồng chỉ chiếm trên dưới 5% tổng số các giao dịch, thì nếu ngành ngân hàng đưa ra hạn mức này, cũng không ảnh hưởng nhiều đến người dùng cá nhân. Hơn nữa, việc xác thực sinh trắc học bằng vân tay hoặc khuôn mặt hiện nay rất dễ dàng, chỉ cần đưa khuôn mặt vào ống kính điện thoại, trong vòng vài giây là có thể hoàn tất thanh toán.

Một lợi ích thấy rõ của giải pháp này là người dân có thể "kê cao gối ngủ" - ông Tuấn ví von. Sẽ không có chuyện tiền trong tài khoản bị chuyển đi mà chủ tài khoản không biết. Việc kẻ xấu muốn lấy tiền từ tài khoản người dùng là không dễ, "chỉ có thể vào mà không ra". Kẻ xấu sẽ không thể rút tiền ra vì tài khoản nhận tiền là không chính chủ. Lúc đó, ngân hàng vẫn có thể giữ lại tài sản mà kẻ xấu lừa đảo để hoàn trả lại cho người dân.

Ông Phạm Anh Tuấn cho biết biện pháp nói trên sẽ được Ngân hàng Nhà nước triển khai trong năm 2023, nhưng sẽ có thời gian chuyển tiếp để các tổ chức tín dụng chuẩn bị cơ sở hạ tầng, chỉnh sửa ứng dụng, thu thập dữ liệu... trước khi ngân hàng chính thức ban hành quyết định.

4 thách thức với an toàn, an ninh trong thanh toán điện tử

Trước đó, chia sẻ tại Hội thảo, ông Phạm Anh Tuấn đã nêu ra 4 thách thức đối với công tác đảm bảo an toàn, an ninh cho thanh toán điện tử trong kỷ nguyên số.

Thứ nhất, theo ông Tuấn, hành lang pháp lý trong lĩnh vực ngân hàng chưa theo kịp sự tiến bộ của khoa học công nghệ. Rất nhiều sản phẩm, giải pháp đã ứng dụng công nghệ cao trong khi hành lang pháp lý chưa theo kịp dẫn đến việc vận dụng cũng như ứng xử gặp nhiều khó khăn.

Thứ hai là sự gia tăng của tội phạm ở mức độ cao so với nhiều năm. Các biện pháp của ngành ngân hàng cũng như các bộ, ngành, mặc dù đã thực hiện nhưng vẫn không theo kịp tốc độ gia tăng của các loại hình tội phạm. Hầu như các vụ việc xảy ra rồi cơ quan chức năng mới có thể xử lý.

Ông Tuấn chia sẻ rằng trong thời gian tới Ngân hàng Nhà nước sẽ chỉ đạo quyết liệt trong vấn đề xử lý tài khoản không chính chủ. "Không một kẻ lừa đảo nào sử dụng đích danh thông tin cá nhân của mình, sử dụng tài khoản của chính mình để thực hiện việc lừa đảo, mà đều thông qua việc thuê, mượn, mua bán tài khoản", ông Tuấn nói.

Thứ ba là sự thiếu tương thích giữa các hạ tầng. "Hiện nay ngân hàng sử dụng dữ liệu của ngân hàng, công an sử dụng dữ liệu của công an, dữ liệu nhà mạng cũng riêng không khai thác được ngoại trừ Đề án 06 về dữ liệu dân cư đang được triển khai. Nếu như các hạ tầng này tương thích, được kết nối, thì khi khách hàng mở tài khoản, đăng ký số điện thoại, sử dụng mobile banking phải cùng tên và ngân hàng theo dõi được, thì có thể xác định được giao dịch là chính xác".

"Xây dựng được một hệ sinh thái để có thể khai thác được các dữ liệu dùng chung sẽ tốt hơn rất nhiều, sẽ góp phần vào phòng chống gian lận, lừa đảo", ông Tuấn chia sẻ.

Thách thức thứ tư, theo ông Tuấn, là thói quen của người sử dụng. Người dân ở vùng sâu, vùng xa vẫn có thói quen tiêu dùng tiền mặt. Kỹ năng sử dụng dịch vụ ngân hàng số của người dân còn nhiều hạn chế đã vô tình giúp cho các đối tượng lừa đảo thực hiện hành vi gian lận của mình.

"Trong thời gian tới, không chỉ Ngân hàng Nhà nước mà các bộ, ngành liên quan, các tổ chức tín dụng, trung gian thanh toán sẽ phải cùng nhau phối hợp để giải quyết những khó khăn vướng mắc vừa nêu", Vụ trưởng Vụ Thanh toán, Ngân hàng Nhà nước, nhấn mạnh.