|

| Ông Hồ Minh Hoàng - Chủ tịch Tập đoàn Đèo Cả - tại cuộc họp ĐHĐCĐ bất thường lần 2 của Hamadeco |

CTCP Đầu tư Hạ tầng Giao thông Đèo Cả (Mã CK: HHV) trước đó có tên gọi là CTCP Quản lý và Khai thác Hầm đường bộ Hải Vân (Hamadeco), xuất phát điểm là một xí nghiệp phục vụ đại tu, sửa chữa các ô tô bị hư hỏng xuống cấp trong thời kỳ chiến tranh.

Tháng 7/2012, Hamadeco trở thành đơn vị thành viên của Tổng Công ty xây dựng công trình giao thông 5 (Cienco 5). Sau đó khoảng 1 năm, công ty này được tiến hành cổ phần hóa, quy mô vốn điều lệ ban đầu là 31,6 tỷ đồng, rồi niêm yết trên sàn UPCOM vào tháng 12/2015.

Theo ghi nhận của VietTimes, việc tăng vốn của Hamadeco từng khá khó khăn dù cổ đông công ty đã thông qua nhiều phương án khác nhau. Tính đến đầu tháng 9/2019, quy mô vốn của Hamadeco chỉ đạt hơn 79,36 tỷ đồng. Trong đó, CTCP Tập đoàn Đèo Cả (tiền thân là CTCP Đầu tư xây dựng cầu đường Sài Gòn) nắm giữ tới 88,05% vốn điều lệ.

Chuyển biến nhanh chóng

Để hình dung được câu chuyện nửa cuối năm 2019 của Hamadeco có lẽ nên xuất phát từ phiên họp Đại hội đồng cổ đông (ĐHĐCĐ) bất thường lần 1 năm 2019 diễn ra ngày 29/7/2019. Phiên họp thu hút được 174 cổ đông, tương đương với 96,39% số cổ phần có quyền biểu quyết.

Tại đại hội, các cổ đông đã thông qua việc đổi tên công ty thành CTCP Đầu tư hạ tầng giao thông Đèo Cả (sau đây gọi tắt là DII) với định hướng phát triển thành doanh nghiệp hàng đầu về đầu tư hạ tầng giao thông.

Bên cạnh đó, đại hội cũng thông qua việc bầu bổ sung 2 thành viên vào Hội đồng quản trị (HĐQT) nhiệm kỳ 2014 - 2019 là ông Hồ Minh Hoàng (sinh năm 1972) và ông Nguyễn Tấn Đông (sinh năm 1977).

Trong đó, ông Hồ Minh Hoàng là Chủ tịch HĐQT, còn ông Nguyễn Tấn Đông là Phó Chủ tịch HĐQT, của Tập đoàn Đèo Cả.

Điểm nhấn đáng chú ý khác của phiên họp là việc thông qua chủ trương mở rộng đầu tư vào các dự án hạ tầng giao thông, bằng việc góp vốn và/hoặc nhận chuyển nhượng cổ phần tại các doanh nghiệp có dự án trong lĩnh vực này.

Tổng vốn đầu tư dự kiến tới cuối năm 2019 là 3.243 tỷ đồng (cần lưu ý rằng, tại thời điểm đầu năm 2019, tổng nguồn vốn của DII chỉ hơn 360,4 tỷ đồng).

Có 5 doanh nghiệp đã được điểm tên, cùng kế hoạch đầu tư cụ thể của DII tới cuối năm 2019, như: CTCP Đầu tư Đèo Cả (1.273 tỷ đồng, sở hữu tối đa 68% vốn điều lệ); CTCP BOT Bắc Giang - Lạng Sơn (1.088 tỷ đồng, tối đa 70% VĐL); CTCP BOT Bắc Giang - Lạng Sơn - Hữu Nghị (319 tỷ đồng, sở hữu tối đa 50% VĐL); CTCP Đầu tư BOT Đèo Cả Khánh Hòa (178 tỷ đồng, sở hữu tối đa 40% VĐL) và CTCP Phượng Tượng Phú Gia BOT (385 tỷ đồng, sở hữu tối đa 99,5% VĐL)

|

| ĐHĐCĐ bất thường lần 1 của Hamadeco thu hút nhiều cổ đông tham dự (Nguồn: Hamadeco) |

Tất cả các nội dung kể trên đều được cổ đông tham dự đại hội thông qua với tỷ lệ tuyệt đối. Được biết, không lâu sau khi được bầu vào HĐQT DII, ông Hồ Minh Hoàng đã trở thành Chủ tịch HĐQT của công ty này.

Ngày 27/8/2019, ông Hồ Minh Hoàng, thay mặt HĐQT DII, ký phê duyệt nghị quyết “chốt” mức giá nhận chuyển nhượng cổ phần trong 5 công ty vừa nêu với các đối tác.

Hoạt động thương thảo chuyển nhượng cổ phần dường như diễn ra khá nhanh chóng.

Bởi tính đến ngày 30/9/2019, DII cho biết đã nhận chuyển nhượng cổ phần và đầu tư vào 5 dự án với tổng giá trị đầu tư là hơn 2.394,46 tỷ đồng. Điều này khiến cho vốn nợ phải trả của công ty cuối Quý 3/2019 tăng vọt, đạt tới 2.694,8 tỷ đồng, trong khi vốn chủ sở hữu chỉ ở mức 103,6 tỷ đồng (vốn điều lệ 79,36 tỷ đồng).

Hoán đổi công nợ, tăng vốn điều lệ lên 31 lần

Theo cam kết với các đối tác đã chuyển nhượng, công ty có thời hạn 120 ngày để thanh toán, tức chậm nhất là đến tháng 2/2020. Tình trạng thiếu hụt thanh khoản đã rõ.

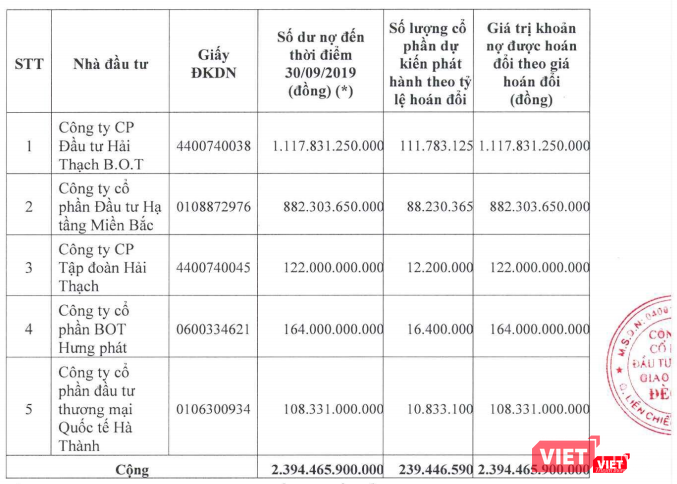

Đây có lẽ là động lực chính để DII tiếp tục tổ chức phiên họp ĐHĐCĐ bất thường lần 2 trong năm 2019 (diễn ra ngày 1/11). Tại phiên họp này, ban lãnh đạo DII đã trình cổ đông thông qua phương án phát hành hơn 239,446 triệu cổ phần để tăng vốn điều lệ, hoán đổi khoản công nợ nêu trên (tương ứng tỷ lệ 10.000 đồng đổi 1 cổ phần).

Các nhà đầu tư (chủ nợ) dự kiến nhận cổ phiếu phát hành là: CTCP Đầu tư Hải Thạch B.O.T (Hải Thạch BOT); CTCP Đầu tư Hạ tầng Miền Bắc (Hạ tầng Miền Bắc); CTCP Tập đoàn Hải Thạch (Tập đoàn Hải Thạch); CTCP BOT Hưng Phát (BOT Hưng Phát) và CTCP Đầu tư thương mại Quốc tế Hà Thành (QT Hà Thành).

|

| Danh sách các nhà đầu tư được phát hành riêng lẻ cổ phần chuyển đổi công nợ của DII |

Đáng chú ý, kết quả thẩm định giá tại ngày 30/9/2019 của Công ty TNHH Thẩm định giá và Đại lý thuế Việt Nam (VTA), cho thấy cổ phiếu HHV có giá 13.472 đồng/cổ phần. VTA cũng cho biết giá hoán đổi 10.000 đồng/cổ phần với các chủ nợ là “phù hợp với tình hình thực tế hiện tại”.

Sau đợt phát hành này, dự kiến quy mô vốn của DII sẽ gia tăng lên mức 2.473,8 tỷ đồng, cao gấp 31,17 lần so với đầu năm.

Xen giữa 2 phiên họp ĐHĐCĐ bất thường của DII là việc Tập đoàn Đèo Cả liên tục bán ra cổ phiếu giảm tỷ lệ từ 88,05% xuống mức 47,74%. Ở chiều hướng ngược lại, ông Hồ Minh Hoàng và Nguyễn Quốc Ánh đã mua vào lượng lớn cổ phiếu, đạt tỷ lệ sở hữu lần lượt là 22,68% và 17,64%.

Theo ghi nhận của VietTimes, việc chuyển nhượng này dường như là hoạt động tái cơ cấu danh mục, không làm ảnh hưởng quá nhiều tới quyền chi phối của Tập đoàn Đèo Cả tại DII, bởi 2 cá nhân kể trên đều là những nhân sự cấp cao của cổ đông này.

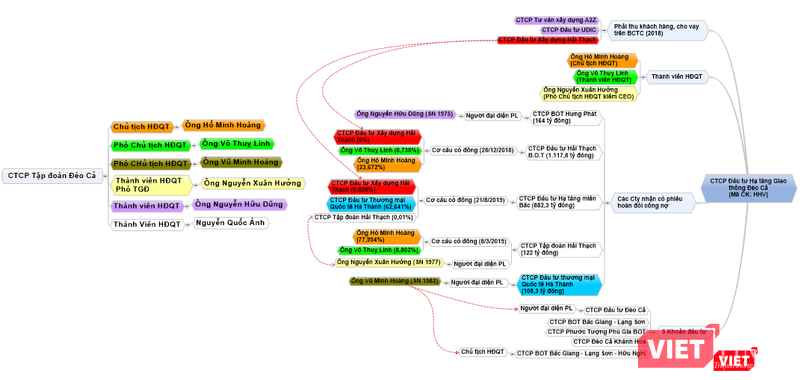

Ai mới là chủ nợ thực của DII?

Để nắm bắt được tường tận hơn mối quan hệ giữa 5 chủ nợ kể trên đối với lãnh đạo cấp cao của DII, hay đúng hơn là Tập đoàn Đèo Cả, cần phải điểm lại sự xuất hiện khá nổi bật của một số công ty trên báo cáo tài chính của DII.

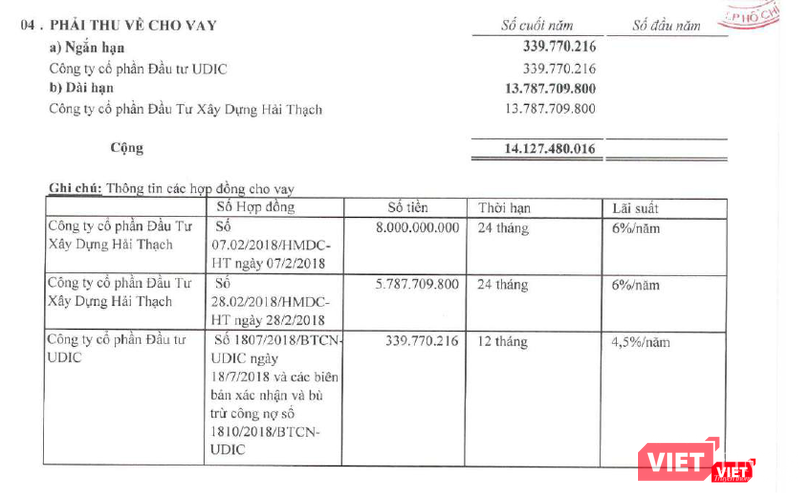

Đó là CTCP Tư vấn xây dựng A2Z (A2Z) , CTCP Đầu tư Xây dựng Hải Thạch (Xây dựng Hải Thạch) và CTCP Đầu tư UDIC (UDIC).

Đặc biệt là sau năm 2016 - thời kỳ Cienco 5 triệt thoái vốn còn Tập đoàn Đèo Cả (khi đó vẫn tên gọi cũ là CTCP Đầu tư xây dựng cầu đường Sài Gòn) nổi lên là cổ đông nắm quyền chi phối tại DII. Tính đến cuối năm 2018, Xây dựng Hải Thạch và UDIC là những doanh nghiệp được DII cho vay hơn 14,1 tỷ đồng với lãi suất rất thấp, chỉ từ 4,5 - 6%/năm. Ngoài ra, Xây dựng Hải Thạch và A2Z còn là những công ty có số dư phải thu khách hàng lớn của DII.

|

| Sô dư một số khoản cho vay của DII với Xây dựng Hải Thạch và UDIC tại thời điểm 31/12/2018 |

| Sự nghiệp của Nguyễn Văn Dương, “trùm” đường dây đánh bạc liên quan đến cựu Cục trưởng C50 Nguyễn Thanh Hóa |

Được biết, ông Hưởng khi đó đang đảm nhiệm vị trí Tổng Giám đốc của Tập đoàn Hải Thạch (công nợ với DII là 122 tỷ đồng) và Giám đốc của Xây dựng Hải Thạch.

Hơn nữa, trong năm 2017, ông Hưởng được bổ nhiệm làm Tổng Giám đốc của DII và đảm nhiệm vị trí này cho tới nay. Hiện, ông còn được biết tới với vai trò Phó Tổng giám đốc của Tập đoàn Đèo Cả.

Quay trở lại với 5 chủ nợ được phát hành cổ phiếu HHV để hoán đổi công nợ, Tập đoàn Hải Thạch được thành lập vào năm 2009, đăng ký địa chỉ tại số 42-44 Trần Hưng Đạo, Phường 1, Tp. Tuy Hòa, Phú Yên.

Tính đến tháng 3/2019, quy mô vốn điều lệ của công ty đạt 363,53 tỷ đồng. Trong đó có sự tham gia đáng chú ý của 2 cổ đông là ông Hồ Minh Hoàng (Chủ tịch HĐQT Tập đoàn Đèo Cả và DII) và ông Võ Thụy Linh (Phó Chủ tịch HĐQT Tập đoàn Đèo Cả và Thành viên HĐQT DII) với tỷ lệ sở hữu lần lượt là 77,994% và 8,802% vốn điều lệ.

Ngoài ra, ông Hồ Minh Hoàng và ông Võ Thụy Linh còn là cổ đông của Hải Thạch BOT - được thành lập vào tháng 12/2009, có công nợ với DII là 1.117,8 tỷ đồng.

Tính tới cuối tháng 12/2018, quy mô vốn điều lệ của Hải Thạch BOT đã đạt tới 1.355,4 tỷ đồng. Trong đó, hai lãnh đạo cấp cao của DII sở hữu tổng cộng 24,41% vốn điều lệ. Số cổ phần chi phối từng do công ty Xây dựng Hải Thạch nắm giữ.

|

| Sơ đồ mối liên hệ gần gũi giữa các chủ nợ của DII và "giới chủ" của công ty này |

Có số dư công nợ với DII là 108,3 tỷ đồng, Công ty QT Hà Thành được thành lập vào năm 2013, hiện có Tổng giám đốc kiêm người đại diện pháp luật là ông Vũ Minh Hoàng (sinh năm 1982).

Được biết, ông Hoàng được giới thiệu là Phó Chủ tịch HĐQT Tập đoàn Đèo Cả; hiện cũng là người đại diện của CTCP Đầu tư Đèo Cả, Chủ tịch HĐQT của CTCP BOT Bắc Giang - Lạng Sơn - Hữu Nghị.

Trường hợp của Công ty Hạ tầng Miền Bắc khá đặc biệt. Tính tới ngày 21/8/2019, cơ cấu cổ đông của công ty này có sự góp mặt 2 chủ nợ của DII là Tập đoàn Hải Thạch, QT Hà Thành và “con nợ” của DII là Xây dựng Hải Thạch.

Cuối cùng là trường hợp của Công ty BOT Hưng Phát. Tổng giám đốc kiêm người đại diện theo pháp luật của công ty này là ông Nguyễn Hữu Dũng (sinh năm 1975). Ông Dũng hiện là Thành viên HĐQT Tập đoàn Đèo Cả và cũng đang là người đại diện của A2Z và UDIC.

|

| HĐQT DII có sự góp mặt của nhiều lãnh đạo Tập đoàn Đèo Cả |

Như vậy, có thể thấy tất cả các chủ nợ được DII phát hành riêng lẻ cổ phiếu trong đợt này đều là những thành viên thuộc “hệ sinh thái” của Tập đoàn Đèo Cả - cổ đông lớn nhất của DII.

Điều này khiến nhiều nhà đầu tư không khỏi băn khoăn về tính thực chất và minh bạch trong những động thái mới đây tại công ty này./.