Như VietTimes từng đề cập, trong báo cáo cập nhật nhanh tác động của dịch Covid-19 tới ngành ngân hàng, Công ty Chứng khoán (SSI) ghi nhận việc “phá bỏ khuôn mẫu” của VPBank (Mã CK: VPB) và TPBank (Mã CK: TPB), khi cả hai nhà băng này đều đẩy mạnh mua trái phiếu doanh nghiệp (TPDN).

Đối với TPBank, ngân hàng tỏ rõ việc sẽ đẩy mạnh rót vốn vào loại hình TPDN trong năm 2020, đặc biệt là trong bối cảnh lãi suất cho vay có chiều hướng giảm do các chính sách điều hành tiền tệ từ dịch bệnh gây ảnh hưởng lớn đến biên lợi nhuận từ hoạt động cho vay thông thường.

Do đó, việc đẩy mạnh đầu tư TPDN sẽ được kỳ vọng sẽ cho phép TPBank bù đắp phần nào sự hao hụt từ hoạt động cho vay, bởi loại hình đầu tư TPDN có lợi suất khá cao và tương đối ổn định.

Các nhà băng tỏ ra hào hứng với TPDN còn bởi nhiều lý do khác. Như tại Techcombank, ban lãnh đạo ngân hàng này từng cho biết TPDN có phần linh hoạt hơn, giúp nhà băng đáp ứng nhu cầu vốn của nhiều doanh nghiệp lớn, cũng như đối tác.

Còn đối với VPBank, dù việc đầu tư vào TPDN (cập nhật đến ngày 31/3/2020) vẫn chiếm tỷ trọng tương đối nhỏ trong cấu trúc bảng cân đối, song đã ghi nhận những bước phát triển đáng chú ý.

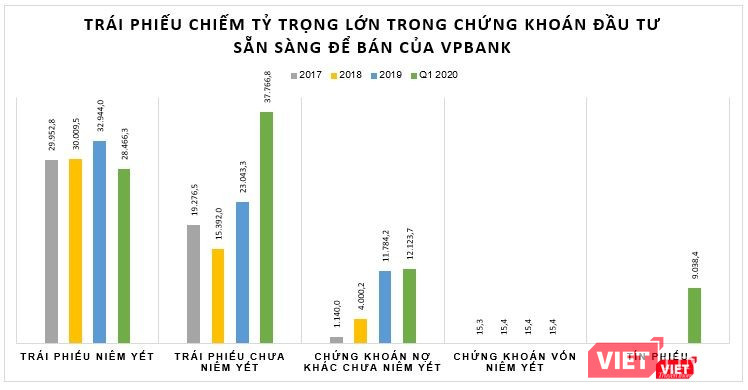

Cụ thể, tính đến cuối Quý 1/2020, số dư chứng khoán đầu tư sẵn sàng để bán của VPBank đạt mức 87.410 tỷ đồng, tăng 28,9% so với đầu năm. Trong đó, các khoản trái phiếu niêm yết và chưa niêm yết chiếm 75,7% đạt 66.233,1 tỷ đồng, tăng khoảng 10.245,8 tỷ đồng (+18,3%) so với đầu năm 2020.

|

Theo một cách phân loại khác, số dư chứng khoán nợ do các tổ chức kinh tế trong nước phát hành của VPBank đạt mức 29.046,4 tỷ đồng, tăng gấp 2 lần so với đầu năm 2020, và xấp xỉ 3 lần so với năm 2015.

Sự tăng trưởng này là đáng chú ý, bởi lẽ, tính từ năm 2015 tới nay, số dư chứng khoán nợ do các tổ chức kinh tế trong nước phát hành do VPBank nắm giữ cũng chỉ ở quanh ngưỡng 14.000 tỷ đồng.

Bên cạnh đó, VPBank cũng tích cực đẩy mạnh các hoạt động “repo” trái phiếu. Tính đến ngày 31/3/2020, tổng mệnh giá của các trái phiếu đi cầm cố để bảo đảm cho các hợp đồng huy động vốn là 9.925 tỷ đồng (tính đến ngày 31/12/2019 là 9.610 tỷ đồng).

Tương tự, tổng mệnh giá của các trái phiếu được VPBank bán và cam kết mua lại tại ngày 31/3/2020 là 5.940 tỷ đồng trong khi tại thời điểm cuối năm 2019 chỉ ở mức 800 tỷ đồng, tương đương mức tăng 7,4 lần chỉ trong 3 tháng.

|

| VPBank rót mạnh vốn vào trái phiếu doanh nghiệp (Nguồn: BCTC HN VPBank) |

Dữ liệu của VietTimes còn cho thấy, VPBank tham gia vào nhiều thương vụ phát hành TPDN lớn trong năm 2019 và đầu năm 2020, có thể kể tới như: Kita Invest (2.100 tỷ đồng), Công ty TNHH Đầu tư và Kinh doanh BĐS Khu Đông (1.100 tỷ đồng), CTCP Đầu tư Kinh doanh BĐS Hà An (1.600 tỷ đồng), CTCP Đầu tư và Du lịch T&M Vân Phong (500 tỷ đồng), CTCP City Garden (1.598 tỷ đồng).

Trong các bản công bố thông tin, VPBank chủ yếu được biết tới với vai trò là đại lý quản lý tài sản bảo đảm.

Nếu như Kita Invest và Hà An đều là những thành viên của các tập đoàn bất động sản được nhiều người biết đến như Kita Group và Đất Xanh, thì BĐS Khu Đông lại được cho là thành viên kín tiếng trong “hệ sinh thái” của MIKGroup - tập đoàn bất động sản nổi lên từ năm 2014, có nhiều quan hệ tín dụng với VPBank.

Thời gian gần đây, một số thành viên khác của MIKGroup cũng đẩy mạnh huy động vốn từ trái phiếu, có thể kể tới như: CTCP HBI (phát hành 1.812 tỷ đồng trái phiếu ngày 29/11/2019; 228,735 tỷ đồng trái phiếu ngày 29/4/2020), Công ty TNHH Hải Dương Giang Biên (huy động 3.600 tỷ đồng trái phiếu qua 3 đợt phát hành trong 2 ngày 27 và 28/12/2019), Công ty TNHH Đầu tư thương mại dịch vụ du lịch Biển Đông (phát hành 3.000 tỷ đồng trái phiếu ngày 28/9/2018). Đa số các doanh nghiệp này đều có mối quan hệ tín dụng khá bền chặt với VPBank từ trước đó.

Điểm lại các thương vụ trái phiếu kể trên, không khó để nhận thấy các nhà đầu tư tổ chức mua vào toàn bộ cả lô phải là những định chế tài chính rất sẵn tiền, kiểu như nhà băng.

Thông thường, các doanh nghiệp sẽ không phát hành trái phiếu một khi còn khả năng tiếp cận vốn vay ngân hàng, và khi loạt khách hàng thân quen cần đến nhu cầu vốn từ trái phiếu, các động thái rót vốn vào TPDN (như tại VPBank) làm dấy lên không ít nghi ngại về việc rót vốn cho nhóm doanh nghiệp thân gần, thậm chí có thể là cả “sân sau”./.