Công ty cổ phần xếp hạng tín nhiệm đầu tư Việt Nam (VIS Rating) nhận định lợi nhuận thị trường ngân hàng sẽ tăng trong năm 2024 do chi phí tín dụng thấp hơn và biên lợi nhuận cải thiện, giúp củng cố bộ đệm rủi ro còn yếu của các ngân hàng.

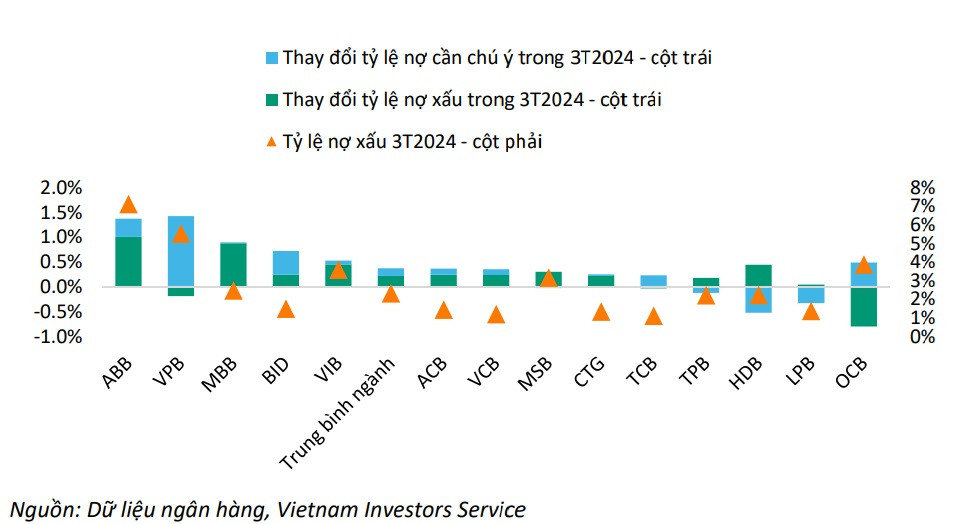

Do cho vay bán lẻ, tỷ lệ nợ xấu (NPL) trung bình toàn ngành trong 3 tháng đầu năm 2024 đã tăng từ 1.9% lên 2.2%. Tỷ suất lợi nhuận trên tổng tài sản bình quân (ROA) của các ngân hàng cải thiện nhẹ từ 1.5% lên 1.6%.

Lợi nhuận của ngân hàng sẽ tiếp tục cải thiện trong năm 2024 nhờ điều kiện hoạt động trong nước tốt hơn và lãi suất thấp hỗ trợ khả năng trả nợ của người đi vay và tỷ suất lợi nhuận thuần từ lãi vay (NIM) cải thiện hơn. Nguồn vốn, thanh khoản sẽ duy trì ổn định nhờ tăng trưởng tiền gửi theo kịp tăng trưởng cho vay và ngân hàng tăng nguồn vốn dài hạn.

Nợ quá hạn cho vay bán lẻ tăng đáng kể. Các ngân hàng tập trung vào bán lẻ như VIB, VPBank, ABBank ghi nhận nợ quá hạn tăng cao từ cho vay mua nhà.

Ở nhóm ngân hàng quốc doanh, BIDV giảm chất lượng tài sản đáng kể nhất do tỷ lệ nợ xấu gia tăng và tỷ lệ xóa nợ thấp.

Trong số các ngân hàng tư nhân lớn, nợ xấu của MBBank tăng đáng kể do một khoản nợ lớn quá hạn của một công ty năng lượng tái tạo. Còn OCB đã giải quyết một phần đáng kể các khoản cho vay có vấn đề bằng cách xử lý tài sản bị tịch thu. LPBank duy trì tỷ lệ nợ xấu ổn định thông qua biện pháp thắt chặt điều kiện cho vay và hoạt động thu hồi nợ.

Theo nhận định, tăng trưởng tín dụng ngành trong 3 tháng đầu năm 2024 ở mức khiêm tốn 0.26%, với động lực chủ yếu từ các ngân hàng này ghi nhận tỷ suất lợi nhuận trên tổng tài sản (ROA) cao như TCB, LPB, HDB; hoặc thu nhập từ đầu tư và phí cao hơn cũng như chi phí vốn thấp hơn như TPB.

Ngược lại, một số ngân hàng như VIB ghi nhận khả năng sinh lời yếu hơn do tăng trưởng cho vay chậm và tỷ suất lợi nhuận thuần từ lãi vay bị thu hẹp. ROA của Vietinbank và MBBank cũng giảm do nợ quá hạn và chi phí tín dụng cao hơn.

Trong các quý tới, nhu cầu tín dụng sẽ dần tăng và tỷ suất lợi nhuận thuần từ lãi vay sẽ cải thiện so với mức năm 2023, từ đó thúc đẩy ROA của các ngân hàng tăng dần.

Bộ đệm rủi ro vẫn còn yếu do tỷ lệ bao phủ nợ xấu tiếp tục giảm. Lợi nhuận cao hơn dẫn đến tỷ lệ vốn chủ sở hữu hữu hình của ngành tăng lên 8.9% trong 3 tháng năm 2024 từ mức 8.6% vào năm 2023. Tỷ lệ bao phủ nợ xấu (LLCR) của ngành giảm xuống 86% từ mức 92% trong cùng kỳ.

Ngược lại, một số ngân hàng tư nhân như OCB và Sacombank đã cải thiện khả năng xử lý nợ xấu và khả năng trích lập dự phòng. Tỷ lệ bảo hiểm thời gian cho vay (LLCR) dành cho các ngân hàng nhỏ vẫn ở mức thấp nhất trong ngành ở mức 22%.

Nguồn vốn và thanh khoản của toàn ngành vẫn duy trì ổn định. Tiền gửi không kỳ hạn của ngành vẫn khá ổn định ở mức 20% trên tổng dư nợ trong 3 tháng năm 2024. Một số ngân hàng cỡ vừa như LPBank, MSB ghi nhận dòng tiền gửi không kỳ hạn tốt từ các doanh nghiệp lớn.

“Nhìn chung, các ngân hàng duy trì đủ lượng tài sản thanh khoản và sẽ huy động thêm trái phiếu dài hạn để bổ sung nguồn vốn và duy trì dưới mức giới hạn quy định về vốn ngắn hạn cho các khoản vay trung và dài hạn là 30%”, báo cáo của VIS Rating nhận định.

Tài sản MB giảm mạnh, nợ xấu gần 5.500 tỷ đồng

Quý I/2024, thu nhập lãi thuần của MB đạt 9.062 tỷ đồng, giảm 11,4% so với cùng kỳ năm trước. Lợi nhuận trước thuế đạt 5.795 tỷ đồng và lợi nhuận sau thuế 4.624 tỷ đồng, lần lượt giảm 11% và 11,2%.

Tính đến ngày 31/3/2024, tổng tài sản của MB bất ngờ giảm 4,7%, từ 945.000 tỷ đồng xuống 901.000 tỷ đồng. Đây là quý giảm nhiều nhất của MBBank trong 20 năm qua.

Đáng chú ý, tiền gửi tại Ngân hàng Nhà nước của MB đã giảm mạnh từ hơn 66.000 tỷ đồng xuống chỉ còn 11.915 tỷ đồng. Bên cạnh đó, chứng khoán kinh doanh cũng giảm 13.685 tỷ đồng.

Tính đến hết quý I, MB đã cho vay 615.317 tỷ đồng, tăng trưởng 0,7%. Trong đó, nợ xấu là 15.294 tỷ đồng, chiếm 2,49%. Chỉ riêng 3 tháng đầu năm, nợ xấu của MB đã tăng gần 5.500 tỷ đồng - tăng gần 3 lần kể từ thời điểm cuối năm 2022.

Về các dự án xanh, giữa năm 2023, ông Phạm Như Ánh, Tổng giám đốc Ngân hàng Quân đội, cho biết trong khi các ngân hàng khá dè chừng với những dự án năng lượng tái tạo, e ngại về những rủi ro thì MB tiên phong cấp vốn cho lĩnh vực này. Tính đến cuối năm 2022, tổng số vốn cho vay dự án xanh tại MB là 44.100 tỷ đồng.

Ngân hàng này dành tới 8-10% trên tổng dư nợ để cho vay đối với các lĩnh vực tín dụng xanh, năng lượng tái tạo, các doanh nghiệp chuyển đổi công nghệ cũ từ ô nhiễm môi trường nhiều sang ít ô nhiễm hơn, và đặt mục tiêu sẽ nâng tỷ trọng này lên 15% vào năm 2026.