CTCK Bản Việt (VCSC) dự báo Ngân hàng TMCP Á Châu (ACB) sẽ bán 1.060 tỷ đồng nợ cho VAMC trong năm 2015 và 2016 và sau đó xóa tiếp 2,1% nợ trong giai đoạn dự báo từ năm 2015 đến năm 2018.

Ngoài ra, công ty này cho biết thêm Ngân hàng Standard Chartered nhiều khả năng sẽ không bán hết cổ phần tại ACB nhưng nếu trường hợp này xảy ra, số cổ phiếu Standard Chartered bán ra sẽ là lô cổ phiếu ngân hàng hấp dẫn nhất trên thị trường.

"Việc thoái vốn của Standard Chartered, ACB có thể khắc phục được. Tại mức giá mục tiêu, ACB có PB 1,4 lần và ROE 7,3% trong năm 2015", chuyên gia phân tích Ngô Hoàng Long và Nguyễn Thị Kim Chung của VCSC đánh giá.

Trong khi đó, các ngân hàng có hội sở tại London đang nỗ lực tìm kiếm cơ hội đầu tư; thương vụ thoái vốn khỏi ACB khá dễ dàng.

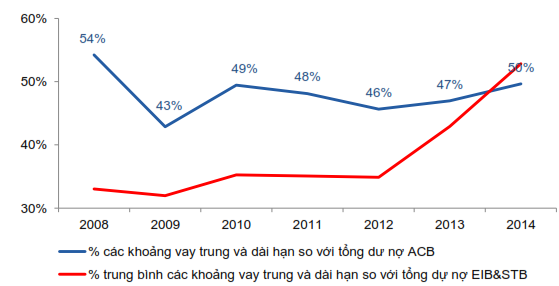

Điều VCSC đánh giá cao nhất ở ACB là tỷ lệ nợ trung hạn/dài hạn không đáng lo ngại như ở Eximbank và Sacombank.

Xu hướng khoản vay trung và dài hạn tại các ngân hàng tập trung cho vay

khách hàng cá nhân/doanh nghiệp nhỏ và vừa

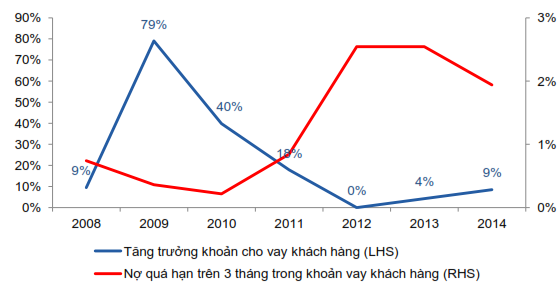

Việc liên tục giảm tỷ lệ nợ quá hạn trên 3 tháng trong tổng dư nợ trong năm 2015 sẽ giúp ACB có đủ tự tin để nâng tốc độ tăng trưởng cho vay khách hàng.

Tăng trưởng dư nợ so với tỷ lệ nợ quá hạn trên 3 tháng/cho vay khách hàng.

VCSC còn đưa ra giải định ACB sẽ chuẩn bị 2 đợt tăng vốn, một trong năm 2016 và một trong năm 2017, phát hành thêm 10% lượng cổ phiếu hiện hữu với mức giá lần lượt là 12.500 đồng và 13.500 đồng.

Cổ tức tiền mặt vẫn giữ ổn định ở mức 500 đồng/CP trong thời gian dự báo.

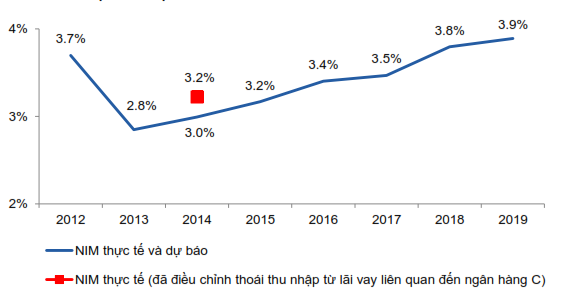

NIM thực tế và dự báo.

Theo: BizLive