Ngày 8/8/2018, Hội đồng quản trị VEAM ra quyết định tạm dừng nhiệm vụ điều hành với chức danh Tổng giám đốc VEAM của ông Trần Ngọc Hà, Thành viên HĐQT. Cùng ngày, HĐQT VEAM cũng đã giao cho ông Ngô Văn Tuyển, Thành viên HĐQT, hiện đang là Phó Tổng giám đốc, đảm nhiệm vị trí Tổng Giám đốc thay cho ông Hà.

Được biết, ông Trần Ngọc Hà đã có kinh nghiệm làm việc lâu năm tại VEAM và hiện đang đại diện cho 25% vốn điều lệ mà Bộ Công thương đang sở hữu tại Tổng công ty này. Ngoài ra, ông Hà còn đảm nhiệm vị trí Ủy viên Ban chấp hành Đảng ủy Bộ Công thương.

Ông Ngô Văn Tuyển cũng là người đại diện cho 17% vốn của Bộ Công thương tại VEAM.

Và họ chỉ là hai trong số bốn người đại diện cho 88,47% vốn của Bộ Công thương tại tổng công ty này.

Người đại diện phần vốn lớn nhất của Bộ Công thương tại VEAM là ông Bùi Quang Chuyện – Chủ tịch HĐQT (30% vốn điều lệ của VEAM). Ông Chuyện đã làm Chủ tịch Hội đồng thành viên của VEAM từ 01/2015 đến tháng 01/2017 (thời điểm trước khi cổ phần hóa) và tiếp tục đảm nhiệm cương vị Chủ tịch HĐQT từ tháng 2/2017 tới nay. Ông Vũ Quang Tâm – Thành viên HĐQT đại diện cho 16,47% phần vốn còn lại của Bộ Công thương.

Sự điều chỉnh liên quan đến chức vụ Tổng Giám đốc có thể xuất phát từ việc Bộ Công thương muốn ông Trần Ngọc Hà phối hợp với các đơn vị chức năng của VEAM, tập trung vào công tác thu hồi công nợ và công tác bán hàng đối với lô hàng sản xuất từ lô 3.000 bộ linh kiện và phụ tùng xe Hyundai Mighty mua từ Công ty Cổ phần Dịch vụ Thương mại TCG (TCG).

Trong cuộc họp Đại hội đồng cổ đông (ĐHĐCĐ) thường niên năm 2018, trả lời câu hỏi của cổ đông liên quan đến các lô hàng này, ông Hà đã cho biết: “Các hợp đồng mua bán 3.000 xe này có giá trị là 1.600 tỷ đồng, theo phương thức mua nợ, không phải dùng vốn và chỉ đặt cọc 5%, tương đương 80 tỷ đồng. Việc này không trái so với Điều lệ của VEAM đã được ĐHĐCĐ thông qua năm 2017.”

Ông Hà cũng chia sẻ thêm về mục đích khi tham gia ký kết hợp đồng mua lô hàng này với TCG: “Việc mua 3.000 xe này tạo điều kiện để Nhà máy ô tô VEAM có sản lượng, doanh thu, việc làm cho người lao động; đặc biệt; sau khi trừ tất cả các chi phí, ước tính lãi khoảng 112 tỷ đồng, bình quân lãi khoảng 37 triệu đồng/xe. Đến thời điểm này (29/6/2018) đã bán khoảng 1.000 xe, theo kế hoạch đến cuối năm 2018 sẽ bán hết 100% số xe còn lại.”

Dù sao thì đây mới chỉ là quyết định tạm dừng nhiệm vụ điều hành, kết quả sẽ còn phụ thuộc vào khả năng bán hàng và xử lý công nợ của ông Trần Ngọc Hà đến hết năm 2018. Và khoản lãi 112 tỷ đồng dự kiến từ thương vụ cũng "nhỏ bé" so với mức lợi nhuận sau thuế mà VEAM ghi nhận hằng năm. Chỉ có điều, đây là nguồn lợi nhuận bổ sung tiềm năng từ mảng hoạt động kinh doanh chính chứ không phải từ hoạt động đầu tư.

Đều đặn ghi lãi hàng nghìn tỷ đồng từ công ty liên kết

Bên cạnh các hoạt động kinh doanh chính là sản xuất, cung cấp các sản phẩm động cơ, máy nông nghiệp, ô tô – xe máy, VEAM cũng được biết đến nhiều hơn là doanh nghiệp có các khoản đầu tư rất hiệu quả với các đối tác như Honda Việt Nam, Toyota Việt Nam, Ford Việt Nam...

Trong giai đoạn 6 tháng đầu năm 2018, VEAM đã ghi nhận Doanh thu thuần về bán hàng và cung cấp dịch vụ lên tới 3.363 tỷ đồng, tăng trưởng 22% so với cùng kỳ. Do giá vốn hàng bán chiếm tỷ trọng lớn trên Doanh thu nên Lợi nhuận gộp của VEAM trong kỳ ghi nhận khoản lãi 255,1 tỷ đồng.

Tương tự các năm gần đây, nguồn lợi nhuận chủ yếu của VEAM không đến từ hoạt động kinh doanh chính, mà đến từ Hoạt động tài chính và các khoản Lãi ghi nhận từ các công ty liên doanh, liên kết.

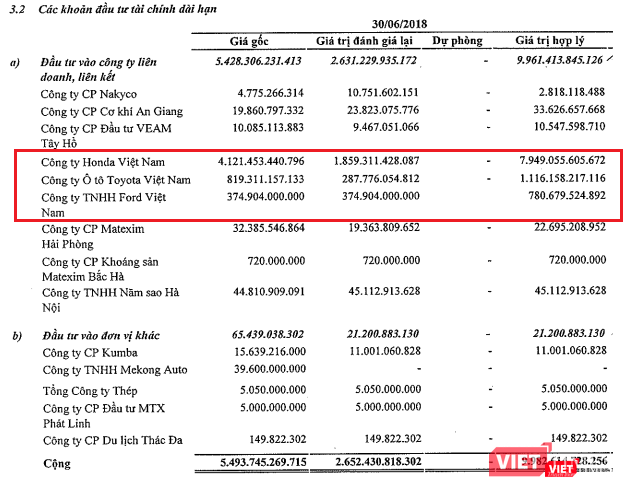

|

| Các khoản đầu tư tài chính dài hạn của VEAM đến ngày 30/6/2018 (Nguồn: VEAM) |

Cụ thể, trong báo cáo tài chính bán niên năm 2018, Doanh thu từ hoạt động tài chính ghi nhận trong kỳ đạt 403,6 tỷ đồng (tăng trưởng 5,5 lần so với cùng kỳ), trong đó chủ yếu là Lãi tiền gửi ngân hàng, hỗ trợ vốn (105,7 tỷ đồng) và Cổ tức, lợi nhuận được chia (296,6 tỷ đồng). Phần lãi hoặc lỗ trong công ty liên doanh, liên kết ghi nhận 2.963,9 tỷ đồng, tăng 805,9 tỷ đồng so với cùng kỳ 2017.

Sau khi trừ các khoản chi phí phát sinh trong kỳ, VEAM ghi nhận mức Lợi nhuận sau thuế TNDN đạt 3.308,6 tỷ đồng, tăng trưởng gấp 1,5 lần so với cùng kỳ.

Bảng cân đối kế toán của VEAM cũng cho thấy tỷ trọng lớn của các khoản đầu tư tài chính và đầu tư vào công ty liên doanh, liên kết cùng với đó là cơ cấu nguồn vốn khá mạnh.

Tính đến ngày 30/6/2018, Tổng tài sản của VEAM đạt 25.248,8 tỷ đồng, tăng 1.887,9 tỷ đồng so với đầu năm. Khoản mục Tiền và tương đương tiền đạt 4.713 tỷ đồng. Các khoản đầu tư tài chính ngắn hạn ghi nhận giá trị 2.682 tỷ đồng, là các khoản tiền gửi có kỳ hạn ngắn tại 22 ngân hàng và chi nhánh ngân hàng.

Đáng chú ý là các Khoản đầu tư tài chính dài hạn ghi nhận 9.982 tỷ đồng (chiếm 39% tổng Tài sản), trong đó chủ yếu là 7.949 tỷ đồng khoản Giá trị hợp lý đầu tư vào Công ty Honda Việt Nam. Các khoản đầu tư này là nguồn lợi nhuận chính của VEAM trong các năm gần đây, đã được thể hiện rõ trên báo cáo Kết quả kinh doanh.

Về cơ cấu nguồn vốn, các khoản Nợ phải trả của VEAM ghi nhận đến ngày 30/6/2018 là 3.708 tỷ đồng, chỉ chiếm 14,6%. Nguồn lực tài trợ chủ yếu đến từ vốn Chủ sở hữu với giá trị 21.540 tỷ đồng, bao gồm: Phần vốn góp 13.288 tỷ đồng và Lợi nhuận sau thuế chưa phân phối đạt tới 7.979 tỷ đồng.

Với kết quả kinh doanh ấn tượng và cơ cấu tài chính tốt, cổ phiếu VEAM (VEA) trên thị trường cũng được rất nhiều nhà đầu tư quan tâm, đặc biệt là khi Chính phủ dự kiến thoái vốn tại doanh nghiệp này.

Theo quyết định số 1232/QĐ-TTg ngày 17/8/2017 của Thủ tướng Chính phủ, VEAM thuộc đối tượng thoái phần vốn nhà nước với tỷ lệ 52,47%, giảm tỷ lệ nắm giữ xuống còn 36%. Dự kiến việc thoái vốn nhà nước sẽ diễn ra trong năm 2018 nhưng tới nay chưa có kế hoạch cụ thể được công bố.

| Hành trình gian nan đi tìm kiếm nhà đầu tư chiến lược của VEAM VEAM đã thực hiện IPO ra công chúng vào ngày 29/8/2016. Theo phương án cổ phần hóa được phê duyệt tại Quyết định số 562/QĐ-TTg, vốn điều lệ dự kiến của công ty sau cổ phần hóa là 13.288 tỷ đồng. Cụ thể, cổ đông Nhà nước tiếp tục nắm giữ 51% vốn điều lệ, tương đương hơn 677,6 triệu cổ phần; 478,3 triệu cổ phần sẽ được phân phối cho Nhà đầu tư chiến lược, tương đương 36% vốn điều lệ; 5,6 triệu cổ phần dành cho người lao động và hơn 167 triệu cổ phần, tương đương 12,57% vốn điều lệ sẽ được bán đấu giá công khai tại HNX. Phiên đấu giá đã có 240 nhà đầu tư tham dự, với tổng khối lượng đăng ký mua đạt hơn 149,4 triệu cổ phần (gần 90% tổng khối lượng chào bán). Giá đặt mua cao nhất là 16.5200 đồng/cổ phần; giá đặt mua thấp nhất là 14.290 đồng/cổ phần. Kết quả đấu giá, hơn 149,4 triệu cổ phần đã được bán cho 240 nhà đầu tư với giá trúng bình quân là 14.291 đồng/cổ phần. Tổng giá trị thu về từ đợt IPO là hơn 2.136 tỷ đồng. Về việc tìm kiếm nhà đầu tư chiến lược, VEAM đã tổ chức 4 đợt lựa chọn nhưng không thu được kết quả khả quan. Đợt đầu là đợt chào cho đối tác là các tập đoàn nước ngoài sản xuất ô tô, xe máy hàng đầu thế giới đang thực hiện liên doanh với VEAM như Honda, Toyota, Ford song không thành công. Nguyên nhân là do giá trị bỏ ra đầu tư lớn, các đối tác không đủ thời gian nghiên cứu thẩm định các phương án mà VEAM đưa ra. Ở đợt tiếp theo, VEAM chào bán cho đối tác trong nước và đã có 7 tổ chức đến gặp gỡ để tìm hiểu cơ hội đầu tư như: Trường Hải, An Du, Vinamco ... Lần này, Vinamco đã gửi văn bản xác nhận khối lượng và xác nhận về giá nhưng đối tác này chỉ chấp nhận mua với giá 10.050 đồng/cổ phiếu. Đợt thứ 3 diễn ra từ 5 – 15/9/2016, kết quả vẫn không có thêm nhà đầu tư mới nào tham gia. Do mức giá duy nhất mà Vinamco đưa ra là 10.050 đồng/cổ phiếu, thấp hơn rất nhiều so với điều kiện giá bán cổ phần là không thấp hơn giá đấu thành công thấp nhất là 14.290 đồng/cổ phần nên vẫn chưa “chốt” được nhà đầu tư chiến lược. Đợt tìm kiếm nhà đầu tư chiến lược lần thứ 4 diễn ra từ ngày 10/10 đến ngày 17/10/2016 cũng không ghi nhận kết quả khả quan hơn. Do đó, VEAM sẽ tiến hành bán vốn tiếp sau khi chuyển đổi mô hình sang công ty cổ phần. Đến ngày 2/7/2018, VEAM đã thực hiện niêm yết 1.328.800.000 cổ phiếu trên sàn UPCOM với mã chứng khoán VEA. Giá tham chiếu trong ngày giao dịch đầu tiên là 27.600 đồng/cổ phiếu./. |