Tại cuộc họp Đại hội đồng cổ đông thường niên năm 2015, Vietinbank đã thông qua phương án sáp nhập PG Bank. Theo đó, Vietinbank sẽ sáp nhập với PG Bank thông qua phương thức hoán đối cổ phiếu. Ngân hàng này sẽ phát hành 30 triệu cổ phiếu cho cổ đông hiện hữu trước khi sáp nhập, sau đó sẽ phát hành tiếp 270 triệu cổ phiếu cho cổ đông của PG Bank để hoán đổi 300 triệu cổ phiếu của PG Bank.

Về lộ trình, lãnh đạo Vietinbank cho biết, ngân hàng đã hoàn thành hợp đồng sáp nhập trong 3 tháng đầu năm nay, dự kiến Ngân hàng Nhà nước sẽ đưa ra chấp thuận về mặt cơ bản vào tháng 6 tới. Vietinbank sẽ phát hành cổ phiếu mới và cần thông qua Ủy ban Chứng khoán Nhà nước để được niêm yết trên sàn HSX trong quý 3 năm nay.

Để giảm bớt khó khăn và ổn định dần hoạt động sau sáp nhập, Vietinbank sẽ tìm kiếm sự hỗ trợ từ phía Ngân hàng Nhà nước bao gồm các cơ chế chính sách như giảm thuế TNDN phải nộp trong 3 năm đầu sáp nhập hoặc cấn trừ thuế TNDN phải nộp của VietinBank trong 5 năm cho các khoản dự phòng rủi ro tín dụng trích bổ sung cho các khoản tín dụng của PGBank, giảm tỷ lệ dự trữ bắt buộc, lùi thời gian trích lập dự phòng rủi ro đối với danh mục trái phiếu VAMC của ngân hàng...

Tình hình "sức khỏe" PG Bank

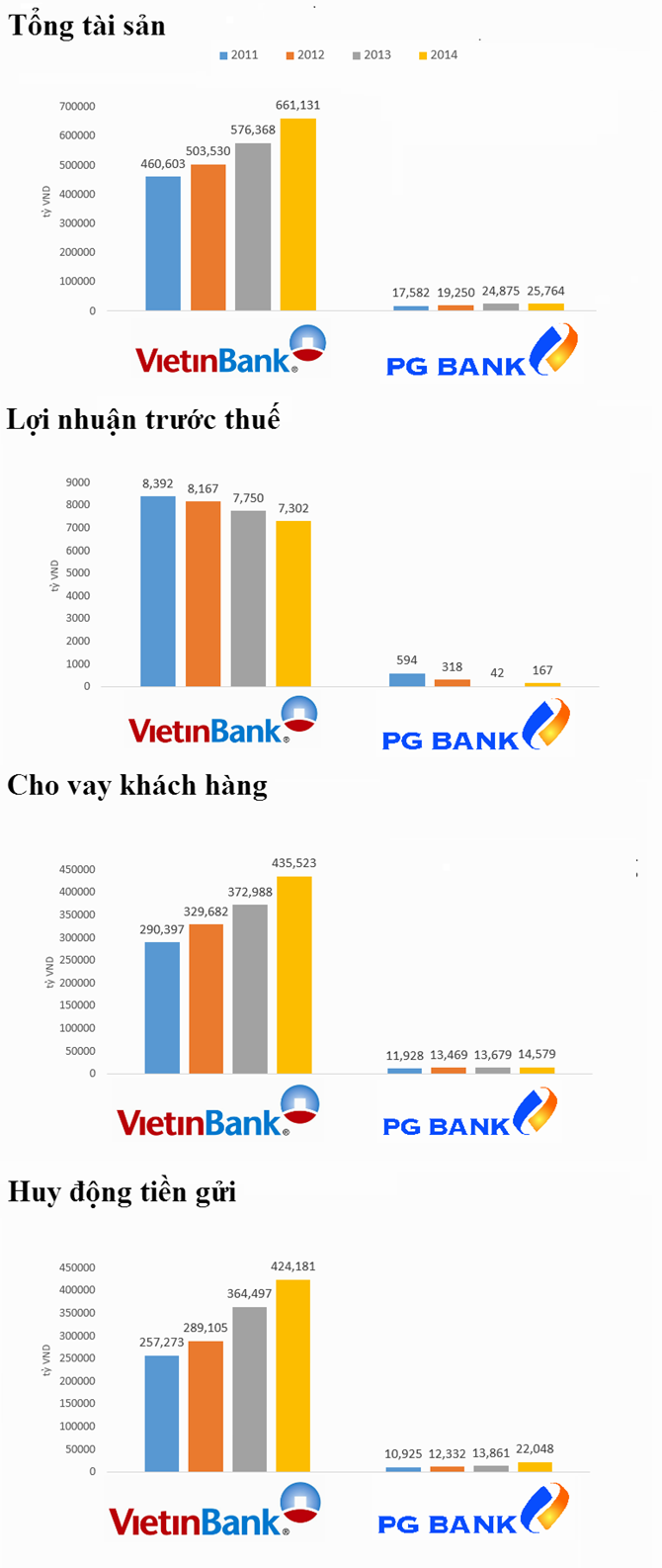

PG Bank tiền thân là Ngân hàng TMCP Nông thôn Đồng Tháp Mười, được thành lập ngày 13/11/1993 với số vốn điều lệ 700 triệu đồng. Tính đến ngày 31/12/2014, PG Bank có vốn điều lệ là 3.000 tỷ đồng, tổng tài sản khoảng 25.779 tỷ đồng, tín dụng đạt 14.507 tỷ đồng và lợi nhuận trước thuế đạt 168 tỷ đồng, cùng với hệ thống mạng lưới gồm 16 chi nhánh, 63 phòng giao dịch và quỹ tiết kiệm, cổ đông chiến lược là Tập đoàn Xăng dầu Việt Nam (Petrolimex) sở hữu 40% vốn điều lệ.

Trong giai đoạn 2010 - 2014, tỷ lệ tăng trưởng kép hàng năm của ngân hàng này là khoảng 12%, trong khi đó, dư nợ tín dụng với mức tăng trưởng kép hàng năm đạt khoảng 7,4%. Dư nợ từ các doanh nghiệp nhà nước và cá nhân chiếm tương ứng khoảng 15% và 19% tổng dư nợ của ngân hàng. Cũng trong giai đoạn này, tổng huy động của PG Bank với tăng trưởng kép hàng năm đạt 6,5%.

Tại thời điểm 31/12/2014, tỷ lệ nợ xấu của PG Bank là 2,5%, giảm 0,5% so với năm 2013.

Vietinbank được và mất gì sau sáp nhập?

Cái mà Vietinbank có được sau khi "thu nhận" PG Bank là điều đã quá rõ ràng, chẳng có gì phải bàn cãi. Với cổ đông chiến lược là Tập đoàn Xăng dầu Việt Nam (Petrolimex) sở hữu 40% vốn điều lệ, PG Bank có cơ sở khách hàng bền vững của hệ thống Petrolimex và các đơn vị thành viên.

Theo đó, Vietinbank có thể khai thác mạng lưới gồm hơn 2.200 điểm kinh doanh xăng dầu của Petrolimex và 4.000 điểm kinh doanh xăng dầu của các đại lý Petrolimex cùng các dịch vụ tài chính đi kèm, đẩy mạnh dịch vụ tài chính cho nhóm khách hàng của Petrolimex. Ngoài ra, PG Bank còn có thế mạnh về dịch vụ ngoại hối và phái sinh.

Hiện tại, PGBank đang sở hữu mạng lưới gồm 16 chi nhánh, 63 phòng giao dịch và quỹ tiết kiệm. Do đó, đối với một ngân hàng vừa bị siết chặt về việc mở rộng chi nhánh như Vietinbank, thì đây có vẻ như là một bước đi khôn ngoan của ban lãnh đạo nhằm mở rộng kinh doanh trong khi vẫn thực hiện đúng các quy định của Ngân hàng Nhà nước.

Tuy nhiên, cái gì cũng có hai mặt của nó. Sáp nhập PG Bank, lãnh đạo Vietinbank cũng sẽ phải tính đến những rủi ro mà các cổ đông phải gánh chịu.

Theo phương án đã được thông qua, tỷ lệ hoán đổi cổ phiếu sẽ là 1:0,9, tức 1 cổ phiếu PGBank đổi 0,9 cổ phiếu CTG. Hiện tại, giá cổ phiếu PG Bank đang được giao dịch với mức 13.500 đồng/cp, thấp hơn đáng kể so với giá 17.000 đồng/cp của CTG. Điều này sẽ gây áp lực lên giá cổ phiếu CTG trong thời gian tới. Trong khi đó, các cổ đông CTG cũng sẽ phải chịu rủi ro pha loãng cổ phiếu khi CTG phát hành thêm khoảng 7% để hoán đổi với cổ phiếu PGBank.

So sánh một số chỉ tiêu của Vietinbank và PG Bank. Đồ thị: Hạnh Phúc/BizLIVE

Theo Bizlive