Công ty thương mại điện tử Temu của Trung Quốc đã tung ra một đợt quảng cáo rầm rộ trên internet trị giá hàng tỉ USD tại Mỹ, khi họ tìm cách giành thị phần từ Amazon tại thị trường tiêu dùng lớn nhất thế giới.

Theo ước tính từ hãng nghiên cứu Bernstein, gã khổng lồ thương mại điện tử PDD Holdings có trụ sở tại Thượng Hải đã ra mắt Temu tại Mỹ vào tháng 9/2022 và sau đó chi gần 3 tỉ USD vào hoạt động tiếp thị vào năm ngoái. Các nhà phân tích tại Goldman Sachs đã phát hiện ra rằng Temu đã chi khoảng 1,2 tỉ USD chỉ dành cho quảng cáo trên Meta vào năm 2023.

Khoản chi khổng lồ này đã giúp Temu, nền tảng cung cấp cho người mua hàng hàng hóa giá rẻ được vận chuyển từ Trung Quốc, trở thành những khách hàng quảng cáo trực tuyến lớn nhất ở Mỹ, bên cạnh những gã khổng lồ khác như Amazon, Target và Walmart.

“Temu đang làm bùng nổ mọi kênh bằng tiền mặt của họ”, Mike Ryan, người đứng đầu bộ phận phân tích thương mại điện tử tại Smarter Ecommerce, cho biết.

Các nhà phân tích đặt câu hỏi về tính bền vững của chiến lược chi tiêu mạnh tay này, ngay cả khi Temu – công ty bán mọi thứ từ đồ chơi đến lốp ô tô với giá thấp hơn nhiều so với các thương hiệu phương Tây lâu đời – đang ngày càng trở nên phổ biến.

Tăng cường thâm nhập thị trường Mỹ

Trong buổi thuyết trình của công ty hôm 30/1 vừa qua, tập đoàn đến từ Trung Quốc cho biết họ có 70 triệu người dùng hoạt động hàng tháng ở Mỹ. Theo dữ liệu của SensorTower, Temu ước tính có khoảng 13 triệu người dùng ở Trung Quốc vào tháng 1/2023. Tuy nhiên, theo Bernstein, nó chỉ chiếm được 1% thị trường thương mại điện tử Mỹ vào năm 2023. Con số này kém xa so với 40% của Amazon.

Blake Droesch, nhà phân tích cấp cao tại eMarketer, cho biết mặc dù Temu đã chi hàng tỉ USD để phát triển thương hiệu và thu hút khách hàng nhưng “câu hỏi lớn là liệu mô hình tăng trưởng đó có bền vững không?”.

Cho đến nay, PDD vẫn chưa công bố chi tiết về hiệu quả tài chính của Temu. Nhưng sự tăng trưởng của Temu tại Mỹ cùng với doanh số bán ngày càng tăng của công ty mẹ tại Trung Quốc đã giúp PDD vượt qua Alibaba vào năm ngoái để trở thành công ty thương mại điện tử lớn nhất Trung Quốc, tính theo giá trị vốn hóa thị trường hiện ở mức 173 tỉ USD.

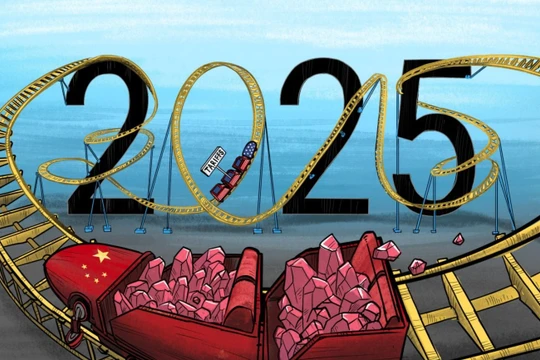

Tuần này, Alibaba đã giành lại vị trí dẫn đầu sau khi các nhà đầu tư phản ứng với báo cáo rằng ông Donald Trump đang cân nhắc đánh thuế 60% đối với tất cả hàng hóa nhập khẩu của Trung Quốc nếu tái đắc cử tổng thống Mỹ.

Bất chấp chi tiêu tiếp thị lớn, các nhà quan sát vẫn lo ngại rằng chất lượng sản phẩm của Temu có thể khiến khách hàng không quay lại.

Phân tích của Sameweb về tất cả các quảng cáo thúc đẩy lưu lượng truy cập đến Temu ở Mỹ - bao gồm mạng xã hội, quảng cáo hiển thị hình ảnh và tìm kiếm có trả tiền – cho thấy tỷ lệ lượt truy cập trang web dẫn đến có doanh số bán hàng đã giảm vào cuối năm 2023.

“Thu hút mọi người đến trang web của bạn là một chuyện nhưng biến họ thành khách hàng trả tiền lại là một chuyện khác”, nhà phân tích Inès Durand của Sameweb cho biết.

Temu cho biết họ đang “tinh chỉnh” chiến lược tiếp thị cho từng thị trường và mức chi tiêu “phụ thuộc vào mức độ hoạt động và những gì chúng tôi đang học hỏi”.

“Chúng tôi đang thấy tác động của việc giới thiệu truyền miệng ngày càng tăng và thậm chí còn có sức ảnh hưởng lớn hơn cả quảng cáo”, công ty cho biết.

Vào tháng 1, các nhà phân tích của Bernstein cho biết có “sự chồng chéo ngày càng tăng” giữa người tiêu dùng ghé thăm Temu và “các nền tảng của Mỹ”, bao gồm eBay và Amazon.

Ông Droesch cho biết rằng Amazon có một lượng khách hàng khổng lồ và trung thành, là thành viên của dịch vụ đăng ký giao hàng nhanh Prime và được tiếp cận phạm vi sản phẩm và cơ sở khách hàng “rất đa dạng”, bởi vậy mà Temu khó có thể giành được một số thị phần từ công ty, xét về phân khúc quần áo và phụ kiện.

Chiến lược rủi ro

Trong buổi thuyết trình của công ty hôm 30/1, Temu cho biết họ đang tuyển dụng các nhà cung cấp Trung Quốc có kho hàng ở Mỹ và muốn “cạnh tranh với Amazon và Walmart trên phạm vi quốc tế” bằng cách cắt giảm thời gian giao hàng.

Hiện tại, Temu phải mất từ 1 đến 3 tuần để gửi các gói hàng từ Trung Quốc đến Mỹ, còn chuyển phát nhanh mất từ 4 đến 9 ngày. Ngược lại, khách hàng của Amazon thường nhận được đơn hàng chỉ trong vòng 2 ngày.

Trong khi Temu đầu tư vào việc cải thiện dịch vụ của mình, hoạt động chi tiêu tiếp thị mạnh tay của họ lại đang làm tăng chi phí cho các tập đoàn thương mại điện tử đối thủ.

Josh Silverman, giám đốc điều hành của nền tảng thương mại điện tử Etsy của Mỹ chuyên về hàng thủ công, cho biết rằng chỉ riêng Temu và tập đoàn thời trang nhanh Shein của Trung Quốc “cũng có thể tác động đến chi phí quảng cáo” trên Meta và Google.

Chiến lược tiếp thị của Temu lặp lại chiến lược được áp dụng bởi công ty thương mại điện tử Wish của Mỹ, công ty này đã bán hàng hóa giá rẻ sản xuất tại Trung Quốc cho người mua sắm ở Mỹ và chi hàng tỉ USD cho hoạt động tiếp thị.

Mặc dù ban đầu nó trở nên phổ biến nhưng điều đó đã suy giảm khi Wish phải vật lộn để duy trì mức chi tiêu cao và giữ chân khách hàng, đồng thời phải đối mặt với sự giám sát liên quan đến việc bán hàng giả. Giá cổ phiếu của Wish đã sụt giảm kể từ khi nó được niêm yết vào năm 2020, với giá trị vốn hóa thị trường hiện là 107 triệu USD so với 14 tỉ USD khi IPO.

Temu cho biết việc so sánh với Wish “đã bỏ qua những khác biệt cơ bản trong mô hình và chiến lược kinh doanh của chúng tôi” và rằng “sự tăng trưởng của chúng tôi không chỉ bắt nguồn từ quảng cáo mà còn dựa trên việc cung cấp cho người tiêu dùng giá trị và dịch vụ đặc biệt”.

“Temu đang phát triển nhanh hơn và đạt mức độ thâm nhập cao hơn Wish”, ông Ryan cho biết. “Câu hỏi đặt ra là bong bóng sẽ vỡ hay PDD sẽ tiếp tục đổ tiền vào”.

Theo Financial Times