Năm 2012 trở thành cột mốc khi Ngân hàng Nhà Hà Nội – Habubank (HBB) chính thức về một nhà với SHB trong tình trạng bết bát. Sau chừng ấy thời gian, công cuộc tái cấu trúc tại SHB sau sáp nhập đã đi được đến đâu?

Dễ thấy nhất, hàng loạt các chỉ tiêu hoạt động của SHB đã tăng trưởng rõ rệt trong nhiều năm qua, tổng tài sản của Ngân hàng cũng cao gấp 3 so với thời điểm năm 2010 lên gần 177,400 tỷ đồng. Trong đó vốn điều lệ của SHB cũng tăng lên gần 8,900 tỷ đồng, nâng vị trí Ngân hàng lên top 15 toàn hệ thống.

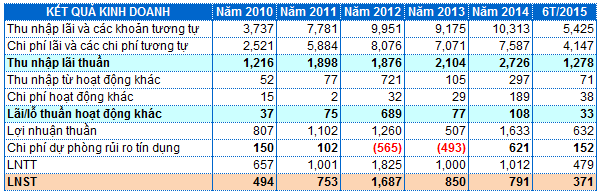

Đáng chú ý, Ngân hàng đã đi được một bước lớn khi xử lý xong lỗ lũy kế tồn từ Habubank trong năm 2012. Tuy nhiên, lợi nhuận sau thuế của SHB đang có dấu hiệu giảm sút trong vài năm gần đây với lãi năm 2013 và 2014 chỉ trên dưới 800 tỷ đồng.

Trong nửa đầu năm 2015, Ngân hàng đạt hơn 370 tỷ đồng lãi ròng, giảm 8% so với cùng kỳ năm trước (lãi trước thuế của SHB gần 480 tỷ đồng, tương đương 43% kế hoạch năm).

| Kết quả kinh doanh qua các năm của SHB Đvt: tỷ đồng  |

Khoản khó "nhằn" đẩy qua tài sản có khác

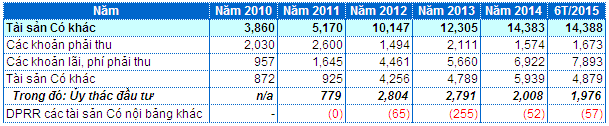

Trong vài năm trở lại đây, tài sản có khác của SHB đã gia tăng đáng kể, chiếm tỷ trọng khoảng 8-9% tổng tài sản của Ngân hàng và đến giữa năm 2015 đã cận kề tiếp cận ngưỡng 15,000 tỷ.

Khoản mục này tại SHB bắt đầu đột biến từ năm 2012 khi chính thức nhận Habubank về. Trong đó tăng mạnh nhất trong năm 2012 này là các khoản ủy thác đầu tư, cao gấp 4 lần so với năm 2011, ở mức 2,804 tỷ đồng. Đồng thời, các khoản lãi, phí phải thu cũng vọt lên 4,461 tỷ đồng.

Từ năm 2012 đến nay, các khoản lãi, phí phải thu trong Tài sản có khác của SHB không ngừng gia tăng theo năm tháng, đến cuối năm 2014 đã lên hơn 6,900 tỷ đồng, tương đương 67% thu nhập lãi và các khoản tương tự (tại phần lớn các ngân hàng khác, tỷ lệ này thường dưới 30%). Đến giữa năm 2015, khoản mục này của SHB tiếp tục leo lên ngưỡng mới với hơn 7,890 tỷ đồng.

Chiếm tỷ trọng không nhỏ trong khoản mục Tài sản có khác còn có ủy thác đầu tư. Theo báo cáo tài chính năm 2014, SHB cho biết riêng đối với các khoản ủy thác đầu tư được bàn giao khi sáp nhập HBB đã được NHNN cho phép phân bổ dự phòng phải trích vào kết quả kinh doanh trong thời gian tối đa 10 năm (bắt đầu từ năm 2014).

Đến giữa năm 2015, giá trị các khoản ủy thác của SHB giảm xuống còn gần 2,000 tỷ đồng.

| Tài sản có khác qua các năm của SHB ĐVT: tỷ đồng  |

Đáng chú ý, dư nợ cho vay tại Vinashin của SHB được bóc tách riêng ra dưới trạng thái chờ xử lý (từ năm 2013 và không bị tính vào tỷ lệ nợ xấu) được bốc qua khoản mục tài sản có khác vào năm 2014. Đến giữa năm 2015, khoản dư nợ này chiếm gần 1,140 tỷ đồng.

Gần đây nhất, biến động khá mạnh trong nửa đầu năm 2015 là các chỉ tiêu ngoại bảng cân đối kế toán, tăng mạnh gần 70% lên 33,600 tỷ đồng. Đặc biệt là chỉ tiêu Cam kết giao dịch hối đoái hơn 11,200 tỷ đồng, Bảo lãnh và cam kết khác hơn 13,500 tỷ đồng.

Trao đổi với Trưởng bộ phận quản trị rủi ro thanh khoản và rủi ro thị trường của một ngân hàng lớn để hiểu hơn về khoản mục Tài sản có khác trên báo cáo tài chính một ngân hàng, vị này cho biết hiện tượng tài sản có khác quá cao có thể là điều bất thường.

Vì nếu ngân hàng có những khoản không chắc chắn, không đủ điều kiện để đưa vào các khoản mục trên bảng cân đối kế toán thì sẽ đẩy vào tài sản có khác. Vị này cũng chia sẻ thêm, khoản mục tài sản có khác cũng có thể được dùng trong trường hợp muốn thao túng báo cáo kết quả hoạt động kinh doanh.

Cụ thể, lãi lỗ trên kết quả hoạt động kinh doanh sẽ kết chuyển vào bảng cân đối kế toán, khi ngân hàng muốn khai lãi cao hơn thì tất nhiên phải có một khoản mục tài sản được khai tăng lên hoặc nợ phải trả giảm xuống tương ứng, và khoản này phần lớn sẽ được đưa vào tài sản có khác.

Dọn nợ xấu như thế nào?

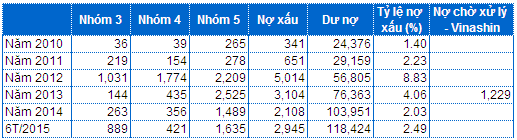

Tỷ lệ nợ xấu của SHB biến động mạnh trong những năm gần đây. Sau khi “gánh” Habubank vào đầu năm 2012, tỷ lệ nợ xấu trên dư nợ cho vay khách hàng của SHB vào cuối năm nhảy vọt lên đến 8.8%.

| Tình hình nợ xấu qua các năm tại SHB ĐVT: tỷ đồng  |

Trong quá trình tái cơ cấu, tỷ lệ nợ xấu của SHB đã giảm đáng kể xuống 4.06% vào cuối năm 2013 và đến cuối 2014 chỉ còn hơn 2% theo số liệu công bố từ Ngân hàng này. Tuy nhiên, nợ xấu đang tăng mạnh trở lại với SHB đến giữa năm 2015 với tỷ lệ gần 2.5%. Trong đó, nợ có khả năng mất vốn khoảng hơn 1,600 tỷ đồng, chiếm phần lớn khoản nợ xấu của Ngân hàng.

Để xử lý nợ tồn đọng, ngoài khoản cho vay Vinashin được đặc cách “đóng gói” riêng, SHB cũng đã đẩy không ít nợ xấu sang cho VAMC. Tính đến giữa năm 2015, mệnh giá trái phiếu đặc biệt do VAMC phát hành cho SHB là gần 5,100 tỷ đồng (với dự phòng rủi ro 350 tỷ đồng). Đương nhiên không thể không nhắc đến công cuộc thu hồi nợ của SHB (không có thống kê cụ thể).

| Tính đến cuối năm 2014, SHB đang giữ 60% vốn của Thủy sản Bình An. Kết quả kinh doanh của công ty này vẫn chưa có nhiều sáng sủa với khoản lỗ lũy kế hơn 2,500 tỷ đồng. Ông Đỗ Quang Hiển – Chủ tịch và ông Nguyễn Văn Lê – Tổng giám đốc SHB sau khi trực tiếp tham gia điều hành cũng đã miễn nhiệm chức danh Chủ tịch và Thành viên HĐQT tại Thủy sản Bình An vào đầu tháng 5/2015. |

Được biết, theo đề án sáp nhập Habubank và SHB, nguyên nhân lớn đẩy Habubank lâm vào tình cảnh khó khăn không chỉ có khoản cho vay tại Vinashin mà còn cả khoản đầu tư và cho vay với CTCP Thủy sản Bình An (BAF).

Cũng theo đề án này, riêng với Habubank dự kiến sẽ thu hồi khoản tiền đầu tư vào Thủy sản Bình An (ủy thác đầu tư) với khả năng hoàn trả cao (100%). Tuy nhiên, kể từ lúc sáp nhập đến nay, SHB vẫn chưa thoát ra được khỏi Thủy sản Bình An. Dư nợ ngắn hạn đến cuối năm 2014 của SHB tại đây là gần 380 tỷ đồng trên tổng số dư ngắn hạn hơn 1,100 tỷ đồng (trong đó đã quá hạn gần 790 tỷ đồng).

Đó là chưa kể đến các khoản vay hàng trăm tỷ đồng của công ty này tại Ngân hàng Phát triển VN (VDB) và BIDV (BID) do SHB bảo lãnh. Ngoài ra, Thủy sản Bình An còn có dư nợ cho vay dài hạn tại SHB lên đến 575 tỷ đồng.

Trở lại với hoạt động kinh doanh của SHB, trong tháng 10 này, SHB dự kiến tổ chức ĐHĐCĐ bất thường để thông qua sáp nhập Công ty Tài chính Cổ phần Vinaconex - Viettel (VVF). Đây cũng là một xu hướng đang phổ biến tại các ngân hàng.

Sau sáp nhập, bản thân SHB sẽ phải tham gia tái cấu trúc công ty tài chính này để hoạt động hiệu quả hơn. Hiện VVF có vốn điều lệ 1,000 tỷ đồng, tại thời điểm 30/06/2015 cho vay khách hàng của VVF ở mức 162 tỷ đồng, tỷ lệ nợ xấu hơn 35%. Lũy kế 6 tháng đầu năm 2015, VVF lãi ròng 13 tỷ đồng, trích lập dự phòng hơn 46 tỷ đồng.

Theo Vietstock