Danh sách các NHTM, công ty tài chính có liên quan đến Vinashin tuy dài, nhưng không được công bố cụ thể. Theo công bố của Vinashin, tính đến đầu năm 2010, tổng số nợ của công ty tại các TCTD trong nước, bao gồm cả NHTM và công ty tài chính lên đến hơn 26.000 tỷ đồng. Theo NHNN, nếu tính cả dư nợ cho vay đang được tái cơ cấu Vinashin và Vinalines thì tính đến tháng 9/2012 tỷ lệ nợ xấu là 17,21%.

Mặc dù vậy, khi tổng hợp dữ liệu tài chính của các ngân hàng, báo cáo tài chính của nhiều ngân hàng không được công bố cụ thể, mà nằm dải rác trong phần nợ từ nhóm 3 (nợ dưới tiêu chuẩn), nhóm 4 (nợ nghi ngờ). Tuy vậy, vẫn có những ngân hàng đã không che dấu khoản cho vay này vì bị “quật ngã” khi cơn bão Vinashin quét qua.

Bị sáp nhập, mua 0 đồng

Habubank là một cái tên điển hình. Tính đến cuối năm tài chính 2011, Habubank có tổng dư nợ cho vay Vinashin lên đến 3.345 tỷ đồng (bao gồm cho vay và mua trái phiếu), tương đương 83% vốn điều lệ.

Đến cuối quý I/2012, Habubank có nợ xấu lên đến 9,73%, trong đó, chưa tính khoản cho vay từ Vinashin là 2.751 tỷ đồng (không tính khoản tiền mua trái phiếu Vinashin).

Như vậy, nợ xấu và khoản nợ của Vinashin là một nhân tố quan trọng "đánh gục" Habubank.

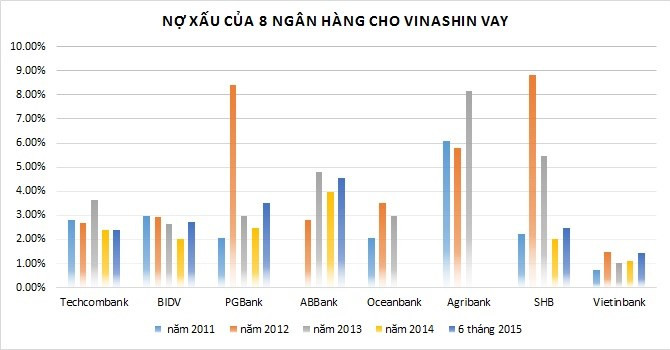

Từ năm 2012, báo cáo tài chính của SHB có thêm khoản nợ xấu của Vinashin và tỷ lệ nợ xấu của ngân hàng này tăng vọt từ 2,22% cuối năm 2011 lên 8,82% vào cuối năm 2012.

Tính đến cuối năm tài chính 2013, SHB còn 1228 tỷ đồng dư nợ cho vay Vinashin chờ xử lý. Đến cuối năm tài chính 2014, khoản nợ cho vay Vinashin đã được xử lý và phân loại sang các tài sản có khác theo hướng dẫn của NHNN.

Theo đó, SHB đã được NHNN phê duyệt phương án phân bổ dự phòng rủi ro đối với các khoản cho vay Vinashin được đổi tên thành SBIC, một số công ty thành viên thuộc SBIC và các đơn vị đã chuyển sang PVN và Vinalines bao gồm cả dư nợ đã hoán đổi và chưa hoán đổi thành trái phiếu đặc biệt trong thời hạn tối đa 10 năm.

Dù không phải là nguyên nhân trực tiếp nhưng “cơn bão” Vinashin cũng đã góp phần quật ngã Oceanbank, trước khi bị mua 0 đồng vào hồi tháng 5 vừa qua.

Theo báo cáo tài chính năm 2013 của OceanBank, tính đến 31/12/2013, tổng dư nợ tín dụng của OceanBank đã cấp cho một số công ty thuộc Tổng công ty công nghiệp tàu thủy (SBIC), trước đây là Vinashin là 689.400 triệu đồng, trong đó nợ quá hạn thanh toán là 689.400 triệu đồng.

Không chỉ vậy, tính đến 31/12/2013, Oceanbank có các khoản tiền gửi tại Công ty tài chính TNHH MTV Công nghiệp tàu thủy với tổng số tiền là 1.085 tỷ đồng, tại 31/12/2012 là 1.080 tỷ đồng đã quá hạn thu hồi.

Căn cứ vào văn bản chỉ dẫn chỉ đạo của cơ quan quản lý Nhà nước về xem xét khoanh nợ, cơ cấu lại các khoản nợ của SBIC và cho phép TCTD được trích lập dự phòng cụ thể phù hợp với khả năng tài chính của TCTD. OceanBank đã thực hiện ý kiến chỉ đạo, giữ nguyên trạng thái nợ hiện tại và trích lập dự phòng với số tiền là 115 tỷ đồng, tại 31/12/2012 là 88.326 triệu đồng.

Đối với khoản tiền gửi tại Công ty tài chính TNHH MTV Công nghiệp tàu thủy, OceanBank đã trích lập 289 tỷ đồng.

PGBank cũng là một trong những ngân hàng mạnh tay cho Vinashin vay. Theo báo cáo tài chính năm 2014, tính đến, 31/12/2014, PGBank có khoản trái phiếu 50 tỷ đồng cho Vinashin và đã trích lập được 35 tỷ đồng.

PGBank cũng là ngân hàng buộc phải sáp nhập. Theo kế hoạch được NHNN thông qua, PGBank sẽ sáp nhập vào Vietinbank và dự kiến sẽ hoàn tất vào quý III/2015. Tuy nhiên, giờ đã sang quý IV/2015 rồi vẫn chưa có thông tin nào mới liên quan đến thương vụ này.

Vinashin đẩy tỷ lệ nợ xấu tăng vọt

Ngoài ra, còn nhiều ngân hàng khác cũng lao đao vì “cơn bão” Vinashin vì trích lập dự phòng và nợ xấu tăng cao. Ví như BIDV cho Vinashin vay với tổng dư nợ vẫn còn 6.600 tỷ đồng, chiếm khoảng 3,2% tổng dư nợ tại ngân hàng này và vượt 15% vốn tự có của ngân hàng này khi đó.

Khi thực hiện tái cơ cấu Vinashin, 1.600 tỷ đồng nợ vay từ BIDV được chuyển qua cho Vinalines. Do vậy, khoản nợ của Vinashin tại ngân hàng này chỉ còn 5.000 tỷ đồng, tương ứng 2,4% tổng dư nợ.

Tuy nhiên, trong báo cáo tài chính hàng năm của BIDV không thể hiện rõ khoản cho vay này. Có lẽ nó được nằm trong khoản nợ nghi ngờ.

Tại Đại hội đồng cổ đông năm 2014, ông Trần Bắc Hà, Chủ tịch HĐQT BIDV, cho biết năm 2014 BIDV dự kiến sẽ trích dự phòng rủi ro cho cọc nợ này khoảng 1.500 tỷ đồng và có thể gấp đôi con số này trong nửa đầu năm tới mặc dù trong 5.000 tỷ đồng này có tới 3.000 tỷ đồng là khoản vay được bảo lãnh theo chỉ định.

Dù vậy, tỷ lệ nợ xấu của BIDV cũng không mấy đột biến, chưa có năm nào vượt lên 3%, mức cao nhất là 6 tháng đầu năm 2015 lên 2,74%. Trích lập dự phòng rủi ro của BIDV cũng rất ổn định trong mấy năm qua với và chỉ tăng đột biến vào 6 tháng đầu năm 2015 với con số 5.397 tỷ đồng.

Techcombank cũng là ngân hàng cho vay Vinashin. Trong ĐHĐCĐ 2013, ông Hồ Hùng Anh, Chủ tịch HĐQT Techcombank cho biết còn hơn 500 tỷ đồng nợ của Vinashin. Khoản vay này được ngân hàng trích lập hơn 100% giá trị tài sản.

Khoản cho vay này cũng đã đẩy nợ xấu của Techcombank từ 2,69% trong năm 2012 lên 3,64% vào cuối năm 2013.

ABBank cũng là một trong những ngân hàng đã mua trái phiếu của Vinashin với mệnh giá 500 tỷ đồng. Tính đến 31/12/2013, ngân hàng đã sử dụng 140 tỷ đồng từ dự phòng giảm giá chứng khoán để xóa một phần cho 500 tỷ đồng trái phiếu của Vinashin.

Số tiền còn lại là 360 tỷ đồng, trong đó, 150 tỷ đồng được hoán đổi với trái phiếu do DATC phát hành và 210 tỷ đồng được ghi nhận sang nợ cho vay được khoanh và chờ xử lý.

Hệ lụy tất yếu là tỷ lệ nợ xấu của ABBank năm 2013 tăng vọt lên 4,8%, trong khi năm 2012 chỉ 2,82%.

Ngoài ra, vẫn còn một số ngân hàng, công ty tài chính cho Vinashin vay hay các chủ nợ mua trái phiếu Vinashin phải ngậm "trái đắng".

Theo Bizlive