|

| James Gorman đã giúp Morgan Stanley trở thành "gã khổng lồ" trong lĩnh vực quản lý tài sản (Ảnh: Barrons) |

Từ văn phòng trên tầng 40, James Gorman bất giác hướng ánh nhìn xuống những con phố sầm uất ở trung tâm tài chính Manhattan (Mỹ). CEO Morgan Stanley chia sẻ với Barron’s về một kế hoạch nghe có vẻ điên rồ: Quản lý 10.000 tỉ USD tài sản trong một thập kỷ tới!

Mục tiêu này, thực ra, đã được Gorman hé lộ từ tháng 1/2022. Khi ấy, thị trường tài chính Mỹ và thế giới chưa bị xáo động bởi các đợt nâng lãi suất của Cục Dự trữ liên bang Mỹ (Fed). Nếu đạt được mục tiêu đề ra, Morgan Stanley sẽ có quy mô tương đương với BlackRock – công ty quản lý quỹ danh tiếng và có truyền thống bậc nhất Phố Wall.

Theo Reuters, các gã khổng lồ quản lý tài sản ở Phố Wall thường kiếm được khoản 0,5 xu/năm trên 1 USD tài sản của khách hàng. Đồng nghĩa, nếu quản lý 10.000 tỉ USD tài sản, doanh thu hàng năm mà Morgan Stanley có thể thu về sẽ lên tới 50 tỉ USD.

Cái tài của James Gorman

Mang quốc tịch Australia, có xuất phát điểm là luật sư và chuyên gia tư vấn cho McKinsey, James Gorman rời Merrill Lynch để đầu quân cho Morgan Stanley vào năm 2006. Tại đây, ông nhanh chóng thăng tiến và được bổ nhiệm vào ghế CEO năm 2010.

Dưới tài chèo lái của nhà điều hành lão luyện này, Morgan Stanley đã rất biết "tận dụng" cuộc khủng hoảng 2008 – 2009. Hàng nghìn nhân tài trong lĩnh vực ngân hàng đã được chiêu mộ, đồng thời quy mô tài sản quản lý cũng được mở rộng lên mức 1.700 tỉ USD.

Sau đó, Morgan Stanley thực hiện hàng loạt vụ sáp nhập và đưa quy mô tổng tài sản mà ngân hàng quản lý lên con số 5.500 tỉ USD.

Morgan Stanley giờ đây là hình ảnh phản chiếu tầm nhìn của Gorman trong việc tái cơ cấu ngân hàng này thành một ‘cỗ máy kiếm tiền’ trong lĩnh vực quản lý tài sản.

|

| CEO Morgan Stanley đặt mục tiêu đạt 10 nghìn tỉ USD tài sản khách hàng trong thập kỷ tới (Ảnh: Getty) |

Với hơn 20 tỉ USD chi ra cho thương vụ sáp nhập E*Trade và Eaton Vance, Morgan Stanley dường như sẵn sàng đón nhận thêm một đợt khủng hoảng ngân hàng khác mà không hề hấn gì.

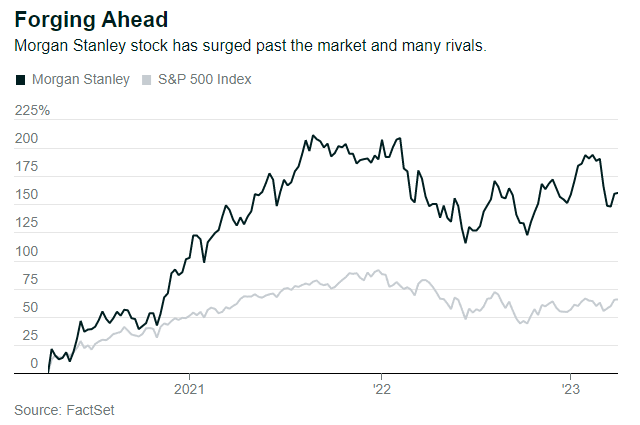

Giới đầu tư cũng tỏ ra hào hứng với cổ phiếu của Morgan Stanley. Giá cổ phiếu của nhà băng này có 'performance' vượt trội so với Goldman Sachs, Bank of America và JPMorgan Chase.

Cổ phiếu của Morgan Stanley đã mang lại lợi tức tích luỹ 170%, bao gồm cổ tức, trong 3 năm qua, cao hơn gấp đôi so với mức tăng của chỉ số S&P 500, và vượt xa các đối thủ. Vốn hóa thị trường của Morgan Stanley giờ còn lớn hơn cả Goldman Sachs, Citigroup và Charles Schwab.

Dưới sự lèo lái của 'thuyền trưởng' Gorman, 'con tàu' Morgan Stanley đã được gia cố vững chắc hơn nhiều.

Khoảng 44% thu nhập ngoài lãi đến từ hoạt động quản lý tài sản, tăng từ mức 30% trong năm 2013 và 34% trong năm 2020. Tiền gửi tăng lên 351 tỉ USD, làm tăng thu nhập lãi trong bối cảnh lãi suất tăng. Thông qua các thương vụ sáp nhập, ngân hàng đã tích lũy thêm gần 1.000 tỉ USD tài sản ròng kể từ khi đại dịch bùng phát.

Mặc dù thu nhập ròng giảm 27% trong năm ngoái giữa lúc thị trường biến động và lãi suất tăng mạnh, nhưng vẫn thấp hơn nhiều so với mức giảm 48% của Goldman Sachs.

Giống như các ngân hàng lớn khác, Morgan Stanely cũng cảm nhận sức ép của lãi suất cao và điều kiện thị trường khó khăn hơn đối với việc phát hành cổ phiếu và trái phiếu. Các nhà phân tích cho rằng công ty này sẽ công bố mức giảm doanh thu 4,3% trong bản báo cáo thường quý ngày 19/4 tới.

Tính bền vững của ‘cỗ máy kiếm tiền’ từ phí mà Gorman xây dựng là câu hỏi quan trọng hiện nay, khi ông đặt ra mục tiêu đạt 10.000 tỉ USD tài sản khách hàng trong thập kỷ tới, gần gấp đôi so với mức hiện tại. Ông cũng tin rằng, việc Morgan Stanely đặt mục tiêu tăng gấp đôi thu nhập, từ mức 56,5 tỉ USD trong năm nay, là điều khả thi.

Một số nhà phân tích tin tưởng vào khả năng duy trì đà tăng trưởng của Gorman, trong khi thị trường tài chính đang dần ổn định trở lại.

“Họ đang ở một vị trí tốt chiến lược. Về dài hạn, họ được đặt ở vị trí rất tốt và không nằm trong tầm ngắm của các vấn đề vĩ mô nào,” Christian Bolu, chuyên gia phân tích tại Autonomous Research, nhận định.

'Cỗ máy kiếm tiền' khổng lồ

CEO James Gorman định hướng Morgan Stanley tập trung vào việc mở rộng quy mô và doanh thu từ thu phí. Ông cắt bỏ một số hoạt động kinh doanh rủi ro, như các quỹ phòng hộ, và một công ty tư vấn nhỏ ở châu Âu.

Như ông nói, mục tiêu của ông là nhập “cuộc chơi lớn” trong quản lý tài sản ở Mỹ, tạo nên một nền tảng thông suốt từ đầu đến cuối – tương tự như một hãng sản xuất xe hơi sở hữu các đại lý, hay một studio phim sở hữu các rạp chiếu.

“Không có quỹ đầu tư quốc gia nào có thể bỏ qua Morgan Stanley. Các quỹ hưu trí cũng vậy. Đơn giản vì chúng tôi quá lớn”, James Gorman – CEO Morgan Stanley nhấn mạnh.

Gorman lạc quan rằng các giao dịch, vốn trì trệ trong năm 2022, sẽ sớm phục hồi khi các doanh nghiệp tin tưởng hơn vào con đường phía trước của lãi suất.

“Mọi thứ sẽ phục hồi khi mọi người biết được lãi suất sẽ nằm ở đâu,” ông nói. “Các vị CEO mà tôi đang thảo luận cùng đang đưa ra nhiều kế hoạch mua bán và sáp nhập (M&A). Họ đã sẵn sàng cho cuộc chơi, nhưng tôi nghĩ tình hình vĩ mô cần phải rõ ràng hơn đôi chút.”

|

| Cổ phiếu của Morgan Stanley tăng giá, vượt mặt nhiều đối thủ (Ảnh: FactSet) |

Từ lâu Gorman đã mong muốn có một nền tảng số về dịch vụ người tiêu dùng. Nhưng thay vì tự mình xây dựng từ đầu, ông cho rằng mua lại thì đơn giản và hiệu quả hơn. Sau khi Schwab tuyên bố thoả thuận mua TD Ameritrade năm 2019, Gorman đã không bỏ lỡ cơ hội mua lại E*Trade.

“Vào ngày mà họ sáp nhập, tôi bước vào văn phòng giám đốc tài chính và nói: “Các anh biết chúng ta sắp làm gì không? Chúng ta sẽ mua lại E*Trade, bởi 2 bên mua đã tự rút khỏi thị trường. Đây là một món quà hiếm có”,” Gorman nói.

'Phần thưởng' từ thương vụ E*Trade không phải là doanh thu từ các tài khoản giao dịch lẻ, mà là quyền truy cập vào cơ sở khách hàng và 56 tỉ USD tiền gửi ngân hàng số - từ đó tạo ra thu nhập từ lãi cho Morgan Stanley.

Lượng thu nhập này không nhiều khi lãi suất còn thấp, nhưng lại phình to khi lãi suất tăng cao. Morgan Stanely báo cáo thu nhập lãi ròng 9,3 tỉ USD trong năm ngoái, gần gấp đôi so với 4,7 tỉ USD năm 2019.

|

| Thương vụ mua lại E*Trade và Eaton Vance giúp Morgan Stanley thu về nhiều lợi ích (Ảnh: FT) |

Một 'phần thưởng' nữa là hoạt động quản lý chứng khoán của E*Trade – quản lý 1,9 triệu tài khoản với các giao dịch cổ phiếu trị giá 300 tỉ USD.

Gorman cũng đặt ra các kế hoạch để đạt được lợi nhuận trước thuế 14 tỉ USD đối với lượng tài sản 10 nghìn tỉ USD, tăng gấp đôi lợi nhuận mà nhánh quản lý tài sản đạt được trong năm ngoái. Mục tiêu này đòi hỏi thêm khoảng 1 nghìn tỉ USD tài sản mới sau mỗi 3 năm, dựa vào đà tăng trưởng thị trường, luồng vốn chảy vào và các vụ sáp nhập. Morgan nói rằng quản lý tài sản tăng trưởng nhanh hơn so với giao dịch và ngân hàng, và ít phụ thuộc vào các lực lượng vĩ mô như thị trường và lãi suất.

Nhưng để đạt được con số 10.000 tỉ USD mà Morgan Stanley đề ra, các thị trường vốn cổ phần cần phải lấy lại được mức lợi nhuận hàng năm 7%, cần duy trì được lượng khách hàng và nhân viên tư vấn.

Và nếu không đạt được hai điều kiện trên, Morgan Stanley sẽ phải tìm cách bổ sung 300 tỉ USD tài sản mỗi năm, và Gorman sẽ lại phải đi mua sắm một lần nữa, sáp nhập thêm công ty để đạt được mục tiêu của mình.

Cơ hội từ khủng hoảng

Sự sụp đổ của một vài ngân hàng lớn có thể tạo ra cơ hội cho Morgan Stanley. Cú sập của Ngân hàng Thung lũng Silicon (SVB) và vị trí lung lay của First Republic Bank có thể giúp cho Morgan Stanley thu hút thêm khách hàng và nhân viên tư vấn rút khỏi các tổ chức này, dù cho họ không muốn mua lại những ngân hàng đang gặp vấn đề.

|

|

| Sự sụp đổ của SVB tạo ra môi trường có lợi cho Morgan Stanley (Ảnh: CNBC) |

Một số chuyên gia phân tích đã nhận thấy Morgan Stanley hưởng lợi từ bất ổn trong hệ thống ngân hàng. Một số chuyên gia tư vấn của First Republic Bank đã gia nhập hàng ngũ của Morgan Stanley kể từ tháng 3 năm nay.

“Môi trường hiện tại đã tạo điều kiện thuận lợi cho Morgan Stanley, bởi tâm lý chung là càng lớn thì càng an toàn,” Louis Diamond, chủ tịch công ty tư vấn tài chính Diamond Consultants, nói. “Có một bộ phận nhỏ chuyên gia tư vấn muốn đầu quân cho công ty lớn".

Nhiệm vụ đặt ra là, Morgan Stanley cần phải duy trì được năng suất làm việc của các chuyên gia tư vấn này sau khi tuyển dụng họ. Công ty cũng cần phải đầu tư vào công nghệ để giúp các chuyên gia tư vấn phục vụ được thêm nhiều khách hàng, theo Diamond.

Ai sẽ thay thế James Gorman?

Morgan Stanley sẽ phải đối diện với một lựa chọn cân não sau khi ông James Gorman nghỉ hưu. Với 13 năm công tác, ông James Gorman (64 tuổi) là lãnh đạo tại vị lâu thứ hai tại ngân hàng, chỉ sau nhà sáng lập Harold Stanley.

Tại hội nghị công bố kết quả kinh doanh đầu năm 2022, Gorman đưa ra thời điểm nghỉ hưu của mình là trong 5 năm tới, mặc dù nhấn mạnh rằng quyết định cuối cùng nằm ở phía ban lãnh đạo ngân hàng.

Tuy nhiên, khi ai đó tại vị càng lâu thì càng khó thay thế. Giám đốc điều hành Jonathan Pruzan - ứng cử viên hàng đầu - đã nghỉ hưu. Vị trí Giám đốc điều hành tiếp theo trong nội bộ có thể là đồng chủ tịch Ted Pick và Andy Saperstein, hoặc Dan Simkowitz, trưởng bộ phận quản lý đầu tư.

Gorman nói trong cuộc phỏng vấn với Barron’s rằng ông muốn đảm bảo Morgan Stanley sẽ có lựa chọn đúng cho vị trí CEO mà ông sắp để lại. “Tôi nghĩ rằng chúng tôi đã tạo ra một cỗ máy rất khó ngừng tăng trưởng,” ông nói./.

Theo Barrons

![[ĐỌC CHẬM CUỐI TUẦN] Cách CEO James Gorman 'in tiền' cho Morgan Stanley ảnh 5 [ĐỌC CHẬM CUỐI TUẦN] Cách CEO James Gorman 'in tiền' cho Morgan Stanley ảnh 5](https://cdn.viettimes.vn/images/3c809876b027ab18615e7d56b11d7be051cf85329aec6a631177796fb378433f0ce0db684bdb1d6a841a4bebaf4329b74f752edc74d3ac779bf0aff61579bd940d11bd96e8f2622eb6186a753448685e41c25fa036b5f8af1f90ccf61efc21ca3c61b632984cc4777aead886faceffc9/107206521-1678456025212-gettyimages-1247986834-svb-illo-3366.jpeg)