Ít năm trước, các ngân hàng trung ương coi Bitcoin và các đồng tiền mã hóa khác là vô hại, ít ảnh hưởng tới hệ thống tiền tệ. Nhưng rồi tiền mã hóa trở thành thách thức thực sự.

Thị trường tiền mã hóa hiện có giá trị lên tới 3 nghìn tỉ USD, trong đó bao gồm nhiều đồng stablecoin có giá trị được neo với đồng USD hay các đồng tiền khác.

Đối mặt với sự 'bành trướng' của tiền mã hóa, hơn 100 quốc gia và cơ quan quản lý tiền tệ, bao gồm Fed và Ngân hàng trung ương châu Âu (ECB), đang đặt ra câu hỏi liệu có nên số hóa đồng tiền của họ, và nếu có thì làm thế nào.

Và rất nhiều công ty đang muốn nhập cuộc để biến những đồng tiền mã hóa mà chính phủ hậu thuẫn thành hiện thực và vận hành “xương sống” công nghệ của chúng.

Loại tiền mới này được gọi là tiền điện tử của ngân hàng trung ương, hay CBDC. Và một số công ty lớn đang nhập cuộc. Amazon và Accenture đang làm việc với các ngân hàng trung ương để cố gắng giành được hợp đồng nghiên cứu hoặc hỗ trợ phát hành đồng tiền điện tử.

Một công ty nhỏ phần lớn thuộc sở hữu của Overstock, có tên gọi Bitt, đã phát hành CBDC cho Nigeria và Ngân hàng trung ương Đông Caribe.

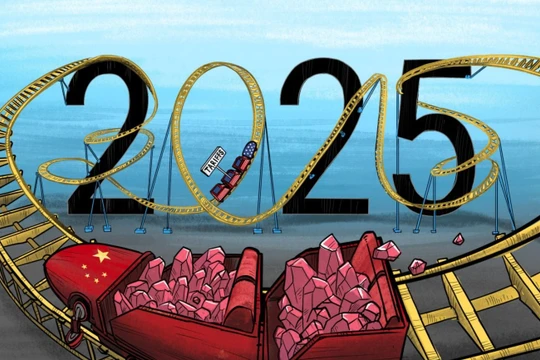

|

| Hàng loạt công ty công nghệ, bao gồm các Big Tech, đang hợp tác cùng chính phủ các nước phát triển tiền điện tử (Ảnh: Guardian) |

Các ngân hàng trung ương có kế hoạch phát hành CBDC chắc chắn sẽ ngừng ít nhất là một phần hệ thống tiền tệ mới với các nhà cung cấp cloud cỡ lớn như Azure của Microsoft, Google Cloud của Alphabet và Web Services của Amazon. Bởi vậy, Google hiện đã thâm nhập vào khu vực Caribe. Amazon đang thuyết phục các cơ quan quản lý tiền tệ sử dụng công nghệ của họ, và đang thử nghiệm một số chương trình CBDC thí điểm.

Nhiều công ty khác cũng tham gia cuộc đua CBDC, trong đó có một công ty tên eCurrency Mint, trụ sở tại California, hiện đang giúp Ngân hàng Jamaica phát hành tiền điện tử. Một công ty công nghệ Nhật Bản, Soramitsu, đang giúp Lào và Campuchia nghiên cứu, phát triển CBDC.

Việc chính phủ nhiều nước 'bắt tay' với các công ty công nghệ tư nhân để phát triển CBDC không còn quá xa lạ.

Một vài chính phủ các nước vốn đã thể hiện sự quan tâm của họ với các đồng tiền mã hóa, ví điện tử và những ứng dụng smartphone dễ dàng bỏ qua hệ thống ngân hàng.

Nếu bạn là một quan chức ngân hàng trung ương ở một quốc gia nhỏ và muốn điện tử hóa đồng tiền của mình, hợp tác với các công ty công nghệ có thể là cách duy nhất.

Nhưng quan hệ đối tác với khu vực tư nhân làm dấy lên quan ngại về một cuộc “đổ xô tìm vàng” có thể xảy ra trong lĩnh vực CBDC.

Các ngân hàng trung ương có thể đẩy CBDC vào cộng đồng trước khi công nghệ của nó được hoàn thiện, hoặc trước khi nó được chứng minh là ưu việt hơn hệ thống ngân hàng và tiền tệ hiện tại. Một CBDC lưu hành ở Caribe đã bị sập hệ thống. Thêm nữa là vấn đề về hack, bởi giới chuyên gia từng cảnh báo về một “hũ mật ong” dữ liệu cá nhân dễ bị đánh cắp.

“Trong nhiều dự án thí điểm này, các ngân hàng trung ương lựa chọn khám phá những công nghệ mà họ ít biết,” Tommaso Mancini-Griffoli, một trưởng bộ phận tại Quỹ Tiền tệ Quốc tế (IMF) cho hay. “Không có chỗ cho sai lầm một khi CBDC được triển khai toàn diện.”

Về phần mình, Mỹ đang chuyển dịch khá chậm. Fed và Bộ Tài chính Mỹ đang nghiên cứu về một phiên bản điện tử của đồng USD. Nhưng kế hoạch đó gần như chắc chắn cần có sự phê chuẩn của Quốc hội, và viễn cảnh một CBDC được phê duyệt trong ngắn hạn là rất khó xảy ra.

Ngay cả ở Fed, CBDC cũng đã là một vấn đề gây tranh cãi. Trong khi Phó Chủ tịch Fed Lael Brainard ủng hộ CBDC, nhưng Thống đốc Fed Christopher Waller lại nêu ra nhiều rủi ro cùng những trở ngại khác. Ông nói vào ngày 14/10 rằng, một CBDC “có thể gây hại thay vì mang đến lợi ích cho vị thế của đồng USD trên trường quốc tế.”

|

“Chạy đua” làm tiền điện tử

Nhiều quốc gia đang có sự dịch chuyển nhanh chóng trong việc điện tử hóa đồng tiền của họ.

Theo hãng phân tích Atlantic Council, 11 quốc gia hoặc khu vực đã phát hành CBDC, 15 nước đã khởi động chương trình thí điểm và 72 nước đang trong quá trình nghiên cứu hoặc phát triển.

Một số ngân hàng trung ương ở các nước nhỏ hơn đang tìm đến các doanh nghiệp tư nhân để giúp họ phát hành CBDC.

Một công ty nhỏ tên Bitt đã phát hành CBDC cho Nigeria và Ngân hàng trung ương Đông Caribe, hay ECCB, bên phát hành đồng đôla Caribe đại diện cho 8 quốc đảo nhỏ.

Bitt đã tạo ra một hệ thống quản lý tiền điện tử cho phép các ngân hàng trung ương tạo ra, chuyển giao và thậm chí tiêu hủy CBDC. ECCB sẽ quản lý hệ thống này, nhưng Bitt vẫn tham gia hỗ trợ bằng các bản cập nhật hoặc giải quyết các vấn đề phát sinh.

Hệ thống như vậy có thể cho phép ngân hàng trung ương quan sát theo thời gian thực các giao dịch của người dùng, ngay cả khi người dùng ở trạng thái ẩn danh, theo James Shinn, Giám đốc của Bitt. Điều này có thể cho phép các ngân hàng trung ương “đọc” trực tiếp được tín hiệu về lạm phát, thay vì dựa trên những dữ liệu cũ kỹ.

Thế nhưng hệ thống của Bitt, dựa trên thiết kế sổ cái phân tán (distributed-ledger), có nhiều vấn đề. DCash, phiên bản điện tử của đồng đôla Đông Caribe, đã bị sập trong tháng 1 năm nay và không thể tiến hành các giao dịch trong gần 2 tháng. ECCB ra thông báo rằng đây là một “vấn đề kỹ thuật”, và sau đó nói rằng một chứng nhận an ninh được sử dụng bởi hệ thống vận hành đồng tiền này đã hết hạn.

Theo Bitt, hệ thống này mất vài tuần lễ mới có thể nối lại hoạt động bởi công ty phải tạo ra một mạng lưới mới, nhập lại các giao dịch từ hệ thống cũ và thử nghiệm hệ thống mới trong hơn 3 tuần lễ. Công ty này cho hay họ cũng bắt đầu mở rộng đào tạo và nhân sự.

“Không thể không gặp rủi ro đối với bất kỳ hệ thống tiền điện tử nào dựa trên công nghệ blockchain – dù là CBDC hay tiền mã hóa,” Shinn nói.

Giới chuyên gia cho rằng trường hợp trên đã cho thấy rõ những hậu quả xảy ra khi một CBDC bị sập hệ thống. “Có nhiều công ty mới trong lĩnh vực này, và họ không phải những tay chơi truyền thống mà các ngân hàng trung ương thường hợp tác,” Josh Lipsky, giám đốc trung tâm Địa Kinh tế thuộc Atlantic Council, nói. “Người dân các nước cần có sự minh bạch về những công ty này.”

Trong khi đó, Ngân hàng Jamaica cũng chuẩn bị phát hành đồng tiền điện tử của họ, có tên JAM-DEX. Cơ quan tiền tệ của nước này nói rằng định dạng tiền mới được thiết kế để tiếp cận với những công dân không có điều kiện sử dụng dịch vụ ngân hàng, và giúp người tiêu dùng tránh phải chi thêm những khoản phí giao dịch truyền thống.

Công ty eCurrency có trụ sở tại California đã giúp thiết kế và phát hành JAM-DEX, đồng tiền điện tử không dựa trên công nghệ blockchain. Công ty này cũng tham gia vào một số dự án CBDC ở vài quốc gia và khu vực, bao gồm Philippines và Tây Phi.

Các Big Tech nhập cuộc

Các ngân hàng trung ương lớn nhất, chịu trách nhiệm quản lý những nền kinh tế có giá trị hàng nghìn tỉ USD, đang bắt đầu hợp tác với các Big Tech để nghiên cứu, thiết kế và có thể là phát hành CBDC.

Microsoft cho hay họ đang hợp tác với các cơ quan tiền tệ và các thực thể khác trên toàn cầu “để tìm ra cách thức mà trong đó, các công nghệ và khả năng nghiên cứu của chúng tôi ứng dụng được vào các hệ thống CBDC,” công ty này nói trong một tuyên bố gửi Barron's.

Amazon là 1 trong số 5 công ty được ECB lựa chọn trong tháng 9 vừa qua để thiết kế một giao diện người dùng cho đồng euro điện tử tiềm năng. Amazon Web Services, nhánh cloud của Amazon, cũng đang hợp tác với nhiều ngân hàng để phát triển dự án CBDC thí điểm. Nếu các dự án này kết nối với server của Amazon, nó sẽ là một chiến thắng lớn đối với họ.

Các công ty như Amazon và Microsoft vốn đã vận hành cơ sở hạ tầng phần mềm cho chính phủ. Nhưng đặt các đồng tiền được chính phủ hậu thuẫn, tiền ký gửi và dữ liệu giao dịch trên hệ thống của họ có thể mở ra thêm nhiều nguồn doanh thu mới, trong khi khiến cho chính phủ phải phụ thuộc hơn vào họ.

Viễn cảnh đó khiến nhiều nhà phê bình công nghệ lo ngại. “Một định dạng CBDC đặt dưới sự điều hành đầu cuối của Big Tech là một cánh cửa hậu khác cho phép họ thâm nhập vào các dịch vụ tài chính,” Mark Hays, chuyên gia phân tích chính sách kỳ cựu đến từ tổ chức vận động chính sách Americans for Financial Reform, nói.

Accenture đã tham vấn với hầu hết các ngân hàng trung ương các nước trong nhóm G20 về nghiên cứu CBDC của họ. Công ty này đã giúp xây dựng mẫu nguyên bản đồng e-krona của Thụy Điển. E-krona “có thể được xem là một dạng điện tử của tiền giấy,” Ngân hàng trung ương Thụy Điển mới đây đưa ra kết luận, mặc dù chưa rõ họ có quyết định phát hành nó hay không.

Có lẽ phải mất nhiều năm nữa, CBDC mới có thể có được sự chấp nhận rộng rãi. Những vấn đề về quyền riêng tư và công nghệ không phải những rào cản duy nhất; các ngân hàng trung ương như Fed và ECB sẽ cần phải có sự hậu thuẫn về chính trị mới có thể phát hành tiền điện tử và có thể đối diện với sự phản ứng từ nhiều bên, bao gồm cả những ngân hàng thương mại vốn coi CBDC như một mối đe dọa./.

Theo Barron's