Quan điểm trên được Công Ty TNHH Chứng Khoán Yuanta Việt Nam (Yuanta Việt Nam) đề cập trong báo cáo xếp hạng quý 4/2021 theo mô hình Camel đối với các ngân hàng Việt Nam.

Trong số 27 ngân hàng đang niêm yết được xếp hạng, VCB vẫn nắm giữ vị trí số 1, tiếp đến là MBB, ACB và TCB.

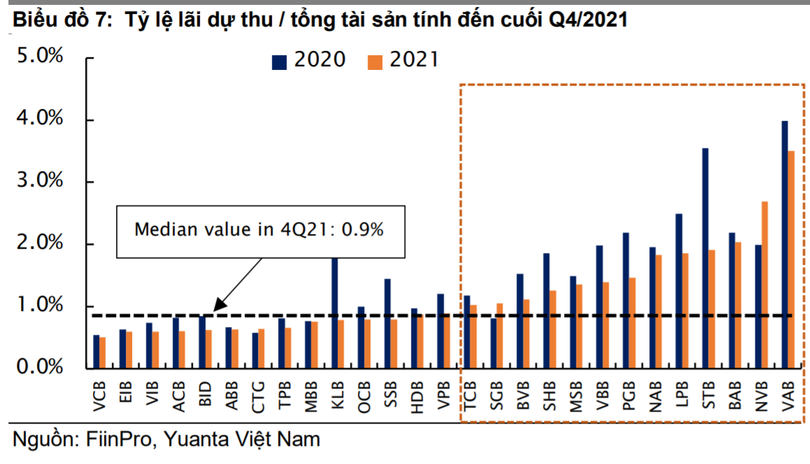

Các ngân hàng có thứ hạng cao trong bảng xếp hạng của Yuanta Việt Nam cũng có tỷ lệ lãi dự thu/tổng tài sản tương đối thấp so với mặt bằng chung, ở mức dưới 1% trên tổng tài sản.

|

Trong khi đó, nhóm phân tích cũng nhận thấy một số ngân hàng có tỷ lệ lãi dự thu/tổng tài sản tương đối cao. Điều này có thể khiến lợi nhuận chưa được phản ánh chính xác. Đồng thời, nó cũng làm tăng rủi ro tiềm ẩn nếu các ngân hàng không thu được các khoản lãi dự thu này.

Bởi lẽ, các ngân hàng buộc sẽ phải ghi giảm doanh thu nếu khoản lãi không được thu trong cùng kỳ kế toán, hoặc sẽ phải ghi tăng chi phí nếu điều này xảy ra ở một kỳ kế toán khác.

“Các nhà đầu tư nên chú ý nhiều hơn đến các ngân hàng có lãi dự thu cao và đang trong xu hướng tăng khi đánh giá chất lượng lợi nhuận và các rủi ro báo cáo tài chính”, báo cáo nêu.

Lưu ý rằng, NHNN yêu cầu các ngân hàng không ghi nhận lãi dự thu từ những khoản nợ vay tái cơ cấu, do đó, số liệu được Yuanta Việt Nam thể hiện không bao gồm khoản lãi dự thu từ những khoản nợ tái cơ cấu.

Yuanta Việt Nam cũng cho rằng, các ngân hàng có tỉ lệ bao phủ nợ xấu (LLR) cao sẽ là những nhà băng có nền tảng vững chắc hơn nhằm hạn chế sự suy giảm trong chất lượng tài sản do đại dịch.

Trong đó, VCB có tỷ lệ LLR cao nhất, lên tới 424%, cho phép nhà băng này linh hoạt hơn trong việc giảm dự phòng và từ đó thúc đẩy lợi nhuận năm 2022 mà không làm giảm chất lượng tài sản. Tương tự, MBB và ACB cũng đang áp dụng chiến lược thận trọng với tỷ lệ LLR cao.

Theo Yuanta Việt Nam, lợi nhuận ngành ngân hàng năm 2022 phần lớn sẽ phụ thuộc vào khả năng thu hồi lại những khoản nợ vay tái cơ cấu.

“Tỷ lệ NPL công bố có thể sẽ tăng lên trong nửa cuối năm 2022, sau khi Thông tư 14/2021/TT-NHNN hết hạn vào ngày 30/06. Nếu những khoản nợ này trở thành nợ xấu, các ngân hàng – đặc biệt là các ngân hàng có tỷ lệ LLR thấp – sẽ phải tăng thêm dự phòng, điều này sẽ làm giảm lợi nhuận”, báo cáo cho biết.

Về phía NHNN, nhóm phân tích cho rằng cơ quan này sẽ tiếp tục duy trì chính sách tiền tệ nới lỏng ít nhất là tới giữa năm 2022 nhằm hỗ trợ cho nền kinh tế bị tác động bởi đại dịch. Tuy nhiên, NHNN có thể sẽ không giảm mạnh lãi suất như đã làm vào năm 2021./.