Xu hướng áp dụng AI và GenAI trong hoạt động ngân hàng

Sự phát triển mạnh mẽ của AI tạo sinh (Generative AI - viết tắt là GenAI) trong 2 năm qua đã tác động mạnh mẽ đến nhiều ngành nghề, đặc biệt là ngành tài chính- ngân hàng.

Theo một nghiên cứu của McKinsey, đến năm 2030 GenAI có tiềm năng tạo ra giá trị tổng cộng từ 200 - 340 tỉ USD cho ngành tài chính - ngân hàng, chiếm 3-5% doanh thu ngành.

Chia sẻ tại chương trình DxHub lần 4 với chủ đề "Ứng dụng AI trong ngành ngân hàng" do FPT Digital tổ chức - bà Trương Minh Trang - Giám đốc tư vấn FPT Digital cho biết, GenAI không còn là công cụ riêng của bộ phận IT mà sẽ được áp dụng phục vụ cho mọi hoạt động và theo mọi cấp độ trong ngân hàng.

Chẳng hạn, tại bộ phận trực tiếp tương tác với khách hàng (front office) và tham gia vào các hoạt động kinh doanh chính, nhân viên được trang bị các công cụ AI tiên tiến được thiết kế để hỗ trợ công việc và nâng cao trải nghiệm của khách hàng. Hiện nay nhân viên quầy giao dịch chỉ có 29% thời gian tương tác với khách hàng, còn lại hơn 70% thời gian dành cho các hoạt động xử lý hồ sơ giấy tờ, báo cáo, hợp đồng, tìm thông tin, hội họp. Khi áp dụng GenAI, nhân viên ngân hàng được giải phóng sức lao động, đồng thời có nhiều thời gian hơn để tương tác với khách hàng.

Tại bộ phận hỗ trợ và xử lý các giao dịch, quản lý dữ liệu và duy trì hệ thống hoạt động (middle và back office), AI sẽ hỗ trợ bằng cách tự động hóa hàng loạt các tác vụ. Việc tự động hóa này sẽ nâng cao tốc độ cũng như độ chính xác của hoạt động, giảm đáng kể sai sót và chi phí đồng thời giải phóng nhân viên khỏi các tác vụ lặp đi lặp lại. Nhờ đó, họ có thể tập trung vào các hoạt động mang lại giá trị gia tăng cao hơn, mang tới chất lượng dịch vụ tốt hơn cho khách hàng.

Theo bà Trang, trong tương lai gần, AI được áp dụng cả về chiều rộng lẫn chiều sâu. Chiều rộng là AI được áp dụng đại trà ở mọi doanh nghiệp, ngân hàng, không chỉ giới hạn ở những doanh nghiệp có mức độ trưởng thành số cao. Chiều sâu là nếu như hiện tại AI chỉ có khả năng tự động hóa trong 1-2 khâu của một quy trình nghiệp vụ, thì tương lai nó có khả năng tự động hóa tất cả các khâu.

Ngân hàng là một trong số những ngành đang có mức độ trưởng thành về AI cao nhất. Dẫn nghiên cứu của Juniper Research, bà Trương Minh Trang cho biết, 85% Ngân hàng trên thế giới đã thiết lập chiến lược ứng dụng AI trong xây dựng các sản phẩm, dịch vụ mới và hơn 59% nhân sự đang sử dụng AI trong hoạt động hàng ngày. Kinh phí của các ngân hàng cho GenAI được dự đoán sẽ tăng lên 85 tỉ USD vào năm 2030, tăng mạnh so với mức 6 tỉ USD năm 2024, đánh dấu mức đầu tư tăng hơn 1.400%.

Chuyển từ mô hình ngân hàng số sang ngân hàng AI

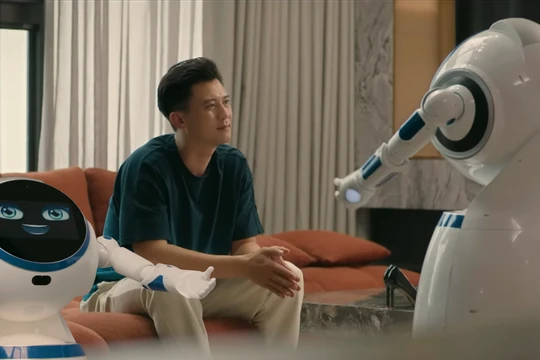

Theo bà Trương Minh Trang, ngân hàng AI được cho là bước phát triển tiếp theo của ngân hàng số hiện nay. Tại ngân hàng AI, thay vì các nền tảng số hoạt động tương đối riêng rẽ (ví dụ như mobile banking, online banking, chi nhánh…), AI và GenAI sẽ tạo lập các nền tảng đa điểm chạm. Các Bot AI sẽ đóng vai trò hỗ trợ một phần hoặc hoàn toàn các hoạt động giữa ngân hàng và khách hàng. Tương tác giữa khách hàng với nhân viên ngân hàng chỉ dành cho những tình huống đặc biệt.

Các bộ phận nghiệp vụ như thẩm định, tuân thủ,…sẽ hợp tác với các chuyên gia về AI để đào tạo các Bot để hỗ trợ hoạt động thường nhật. Bot AI sẽ đóng vai trò như một nhân viên tại ngân hàng. Bên cạnh đó, các tác vụ lõi như phê duyệt, cấp tín dụng… sẽ được gia tăng tự động hóa, giảm sự can thiệp và rủi ro từ con người.

Tóm lại, nếu như trong ngân hàng số, các nền tảng và hoạt động nghiệp vụ có tính độc lập, thì ngân hàng AI sẽ là đa điểm chạm, các Bot hoạt động thay thế con người. Chỉ một vài trường hợp phức tạp thì con người mới xuất hiện để xử lý.

3 ưu điểm của ngân hàng AI

Trải nghiệm thông minh: AI giúp nâng cao trải nghiệm khách hàng thông qua việc tự động hóa các nhiệm vụ quan trọng như phê duyệt khoản vay, phát hiện gian lận và kiểm tra tuân thủ. Đồng thời, AI có khả năng phân tích dữ liệu để đưa ra các đề xuất tài chính cá nhân hóa, dự đoán nhu cầu của khách hàng và cung cấp dịch vụ một cách nhanh chóng và chính xác

Cá nhân hóa: AI giúp cá nhân hóa dịch vụ ngân hàng bằng cách phân tích chi tiết hành vi và bối cảnh của khách hàng. Nhờ đó, ngân hàng có thể đưa ra các sản phẩm và dịch vụ phù hợp, kịp thời và liên quan. Hỗ trợ khách hàng thông qua chatbot và trợ lý ảo AI giúp giải đáp nhanh chóng và chính xác, tạo nên trải nghiệm khách hàng tốt hơn.

Đa kênh: AI cho phép tích hợp và duy trì thông tin khách hàng nhất quán trên nhiều kênh giao tiếp như ứng dụng di động, website, và giao dịch trực tiếp tại quầy. Điều này đảm bảo khách hàng có trải nghiệm liền mạch và thống nhất, không bị gián đoạn khi chuyển đổi giữa các thiết bị và nền tảng.

Những thách thức khi áp dụng AI tại ngân hàng

Theo ông Đoàn Hữu Hậu, Giám đốc dịch vụ chuyển đổi và AI, FPT Digital, ngân sách đầu tư để nâng cấp hạ tầng cũ lên hạ tầng AI là một trong những thách thức lớn nhất mà các ngân hàng sẽ gặp phải. Mặc dù việc đầu tư nâng cấp có thể được thực hiện theo từng giai đoạn, từng bộ phận nhưng đó vẫn là một yếu tố đòi hỏi ngân sách rất lớn.

Còn theo bà Trương Minh Trang, lực lượng lao động sẵn sàng với AI cũng là một thách thức đòi hỏi các ngân hàng phải đào tạo lại nhân viên của mình. Một thách thức khác là những rủi ro về pháp lý khi các quy định về AI trong ngân hàng còn hạn chế và chưa đáp ứng được với tốc độ phát triển nhanh chóng của AI. Ngoài ra, tùy theo khu vực thì các ngân hàng ở nhiều địa điểm có thể phải đối mặt với các quy tắc khác nhau.

Ông Nguyễn Đức Lâm, chuyên gia công nghệ của Techcombank chia sẻ rằng các yếu tố về bảo mật và quyền riêng tư cũng là một thách thức khi áp dụng AI trong ngân hàng. AI có nhiều ưu điểm nhưng mặt trái của nó với những công nghệ như deepfake hoặc thiên kiến cũng có thể ảnh hưởng đến lợi ích khách hàng. Việc thu thập dữ liệu khách hàng để đào tạo các mô hình AI có thể vô tình làm lộ dữ liệu ra ngoài. Ở Techcombank hiện nay đang cấm nhân viên sử dụng dữ liệu khách hàng cho những công cụ như ChatGPT.

Ông Nguyễn Chiến Thắng - Giám đốc Trung tâm phát triển Ngân hàng SHB, đồng thời là Sáng lập và điều hành cộng đồng Mì AI cho rằng có 3 thách thức mà các ngân hàng tại Việt Nam cần phải giải quyết khi áp dụng AI, đó là: Dữ liệu, Hạ tầng và định hướng.

Về dữ liệu, hiện nay do đặc thù bảo mật thông tin nên các tập dữ liệu được chia sẻ trong lĩnh vực tài chính, ngân hàng cho các bài toán còn rất ít và gần như không có. Đội ngũ nghiên cứu thường phải sử dụng dữ liệu của nước ngoài hoặc các bộ dữ liệu giả lập dẫn đến mô hình AI không chính xác.

Về hạ tầng phần cứng, trong thời kỳ bùng nổ dữ liệu như hiện tại, việc đào tạo các model AI đòi hỏi phần cứng, đặc biệt là GPU mạnh. Các chuyên gia AI Việt Nam gặp nhiều hạn chế khi chỉ tiếp cận được các nguồn GPU miễn phí như Colab, Kaggle...

Về định hướng, đội ngũ nghiên cứu rất cần các định hướng, các chia sẻ về các bài toán thực tế trong doanh nghiệp, trong ngân hàng để từ đó các giải pháp đầu ra sẽ có tính ứng dụng cao hơn.

Mặc dù việc áp dụng AI tại ngân hàng mới chỉ ở những bước khởi đầu và còn nhiều thách thức, nhưng ông Đoàn Hữu Hậu cho rằng cũng như sự chuẩn bị của ngân hàng số trước đây, bây giờ là giai đoạn mà nhiều ngân hàng trên thế giới đang triển khai thử nghiệm AI và tương lai của ngành ngân hàng chính là ngân hàng AI.

Năm 2023, ngân hàng OCBC ở Singapore đã ứng dụng hệ thống trợ lý AI có tên gọi là Wingman. Ứng dụng này được OCBC triển khai cho tất cả 30.000 nhân viên của mình để giúp họ viết, dịch, nghiên cứu và đổi mới. Các nhân viên cho biết trung bình họ có thể thực hiện công việc nhanh hơn 50%, bao gồm cả thời gian kiểm tra tính chính xác của kết quả đầu ra của Wingman

OCBC hiện sử dụng GenAI để đưa ra hơn bốn triệu quyết định hàng ngày trong quản lý rủi ro, dịch vụ khách hàng và bán hàng - dự kiến con số này sẽ tăng lên 10 triệu vào năm 2025